WB: GDP Việt Nam sẽ tăng chậm lại, nhưng vẫn trên mức 6% trong 3 năm tới

Ngân hàng Thế giới (WB) ngày 11/4 đã công bố báo cáo Cập nhật kinh tế Đông Á-Thái Bình Dương, trong đó hạ dự báo về triển vọng tăng trưởng của Việt Nam cho năm nay và năm tới.

Ông Sudhir Shetty, chuyên gia kinh tế trưởng khu vực Đông Á-Thái Bình Dương của WB, kinh tế Việt Nam sẽ tăng trưởng chậm lại ở mức 6,2% trong năm nay và 6,3% trong cả 2 năm tới.

Con số này thấp hơn so với mức dự báo 6,9% cho năm 2016 và 6,8% cho cả năm 2017 và 2018 mà định chế tài chính này đưa ra trong báo cáo Triển vọng kinh tế toàn cầu (GEP) hồi tháng 1 năm nay.

Ông Sudhir Shetty cho rằng, dù tăng trưởng chậm lại, nhưng WB vẫn kỳ vọng kinh tế Việt Nam sẽ tăng trưởng ở mức trên 6% trong giai đoạn 2016-2018, và sẽ vẫn là một trong những nền kinh tế tăng trưởng mạnh hơn trong khối ASEAN.

Tốc độ tăng trưởng năm 2016 giảm tốc so với năm 2015 một phần do xuất khẩu tăng chậm lại trong bối cảnh Trung Quốc và các nền kinh tế lớn khác đang tăng trưởng chậm lại. Tuy nhiên, vị chuyên gia của WB cho biết nhu cầu nội địa của Việt Nam vẫn tốt.

Trả lời câu hỏi của báo giới về việc Việt Nam cần làm gì để duy trì đà tăng trưởng trong tương lai xa hơn, ông Sudhir Shetty cho rằng Việt Nam đang là điểm đến hấp dẫn của các nhà đầu tư trực tiếp nước ngoài, đặc biệt là việc thu hút đầu tư vào ngành chế biến chế tạo. Vấn đề là làm sao để có thể kết nối khu vực FDI với khu vực tư nhân trong nước một cách tốt hơn để khu vực kinh tế tư nhân trong nước đạt năng suất cao hơn.

Trong báo cáo của mình, WB cũng nêu ra một loạt những rủi ro và thách thức của Việt Nam. WB cho rằng tốc độ tái cơ cấu chậm đang gây rủi ro cho tăng trưởng trung hạn của Việt Nam, trong khi rủi ro tài khóa cũng được cho là vấn đề cần quan tâm giải quyết. Việc tín dụng tăng nhanh dần cũng làm tăng thêm rủi ro trong ngành ngân hàng.

Bên cạnh đó, sức cầu từ bên ngoài yếu đi và bất ổn tài chính toàn cầu đòi hỏi phải liên tục chú ý điều hành kinh tế vĩ mô tốt để tránh bị ảnh hưởng bởi các cú sốc tiềm tàng.

Theo WB, Việt Nam cần thực hiện ổn định tài khóa, thúc đẩy sự linh hoạt của tỷ giá và nâng mức dự trữ ngoại hối để giảm thiểu những yếu tố dễ bị tổn thương này.

Đưa ra dự báo về khu vực Đông Á-Thái Bình Dương, WB dự báo tăng trưởng của nền kinh tế khu vực sẽ đạt mức 6,5% năm 2016 và giảm xuống còn 6,2% trong giai đoạn 2017-2018.

Theo WB, con số này phản ánh việc quá trình chuyển dịch dần sang mô hình tăng trưởng chậm hơn nhưng chắc hơn của Trung Quốc, khi nền kinh tế lớn thứ hai thế giới này được dự báo sẽ tăng trưởng 6,7% năm nay và 6,5% vào năm 2017.

Cùng với Việt Nam, Philipin cũng là nền kinh tế đang phát triển lớn trong khối ASEAN được dự báo sẽ tăng trưởng mạnh trên 6% trong năm 2016.(NDH)

5 ngân hàng tài trợ gần 2.300 tỷ đồng vốn ưu đãi cho doanh nghiệp TP.HCM

Mới đây, 5 ngân hàng là Sacombank, Vietinbank, Agribank, Vietcombank và MBBank đã ký kết hợp đồng tín dụng với tổng nguồn vốn 2.275 tỷ đồng hỗ trợ cho 178 DN và hộ kinh doanh tại Quận 12, Gò Vấp, Tân Bình, Tân Phú và Phú Nhuận (TPHCM).

Quang cảnh lễ ký hợp đồng tín dụng theo chương trình kết nối

Hoạt động này nằm trong chương trình kết nối ngân hàng - DN do UBND TPHCM phối hợp với NHNN TPHCM phát động triển khai.

Được biết, riêng ngân hàng Sacombank tham gia hỗ trợ 980 tỷ đồng cho 107 DN và hộ kinh doanh với mức lãi suất từ 6,9%/năm.

Được biết, từ đầu năm đến nay, Sacombank đã triển khai 9 gói cho vay ưu đãi trị giá 11.095 tỷ đồng và 50 triệu USD cho khách hàng cá nhân và DN thuộc nhiều lĩnh vực khác nhau trên toàn quốc vay vốn với lãi suất ưu đãi, thủ tục nhanh chóng, điều kiện vay linh hoạt nhằm góp phần hỗ trợ tháo gỡ khó khăn về nguồn vốn để ổn định sản xuất kinh doanh, tạo tiền đề tiếp tục phát triển trong những năm kế tiếp.

Thị trường ô tô Việt Nam quý I: Thaco chiếm tới 30% thị phần

Dòng xe sedan được người Việt chuộng nhất trong quý I là Kia Morning với hơn 2.700 chiếc được tiêu thụ, tiếp đến là Mazda3 với gần 2.300 chiếc.

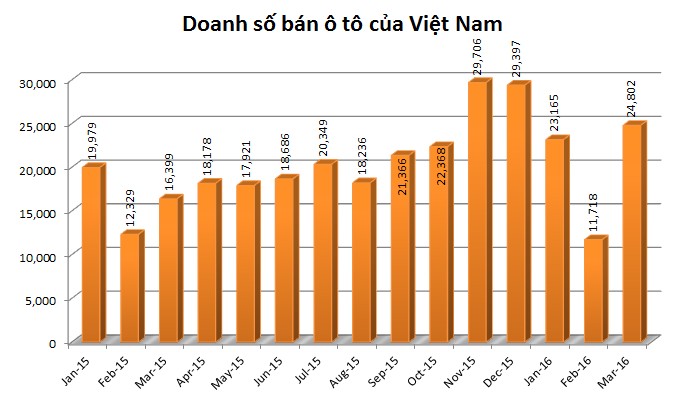

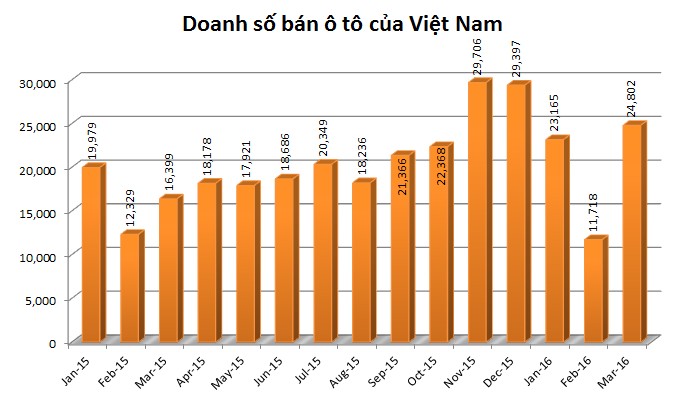

Sau khi ghi nhận mức tiêu thụ yếu trong tháng 2, doanh số bán ô tô đã tăng mạnh trở lại trong tháng 3. Số liệu của Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA) cho thấy doanh số bán ô tô trong tháng 3 đạt hơn 24.800 xe, gấp hơn 2 lần so với tháng 2, đưa con số của cả quý I lên hơn 48.700 chiếc, tăng 22,5% so với cùng kỳ năm trước.

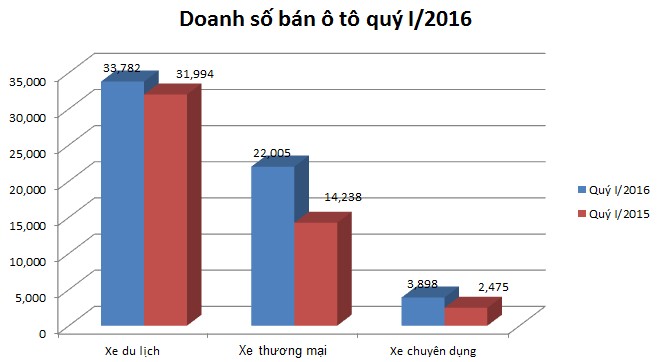

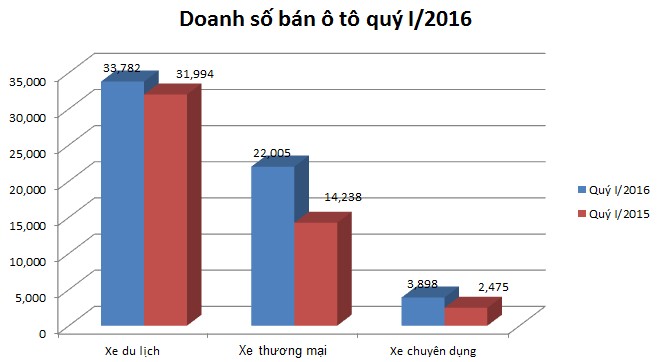

Xe du lịch được tiêu thụ nhiều nhất trong 3 tháng đầu năm với doanh số đạt gần 33.800 chiếc, tiếp đến là xe thương mại với hơn 22.000 chiếc. Ngoài ra, Việt Nam còn tiêu thụ gần 3.900 chiếc xe chuyên dụng.

Doanh số bán xe thương mại – thường được coi là một chỉ báo về hoạt động của nền kinh tế - tăng đáng kể với mức 54,6% so với cùng kỳ năm trước trong quý I, trong khi xe du lịch chỉ tăng 5,6%.

Thaco có doanh số bán ô tô đạt mức cao nhất trong quý I với 16.500 chiếc, chiếm 30,1% thị phần tại Việt Nam. Trong số đó, hãng bán được gần 9.300 chiếc xe tải, hơn 6.500 xe Kia, và 675 chiếc xe buýt.

Các hãng có lượng xe tiêu thụ lớn tiếp theo là Toyota - chiếm 22% thị phần, Vinamazda - chiếm 12,5%, và Ford - chiếm 11,9%.

Trong dòng xe sedan, xe Kia Morning bán chạy nhất trong quý I với hơn 2.700 chiếc, tiếp đến là xe Mazda3 với gần 2.300 chiếc.

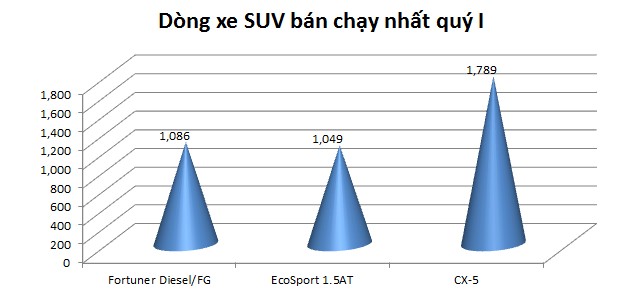

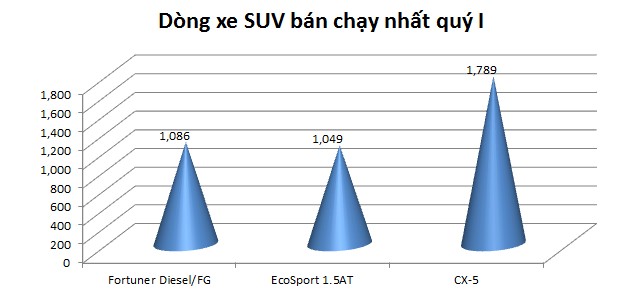

Với dòng xe SUV, CX-5 của hãng Vinamazda là loại xe bán chạy nhất với gần 1.800 chiếc, tiếp đến là xe EcoSport 1.5AT của hãng Ford và xe Fortuner Diesel/FG của hãng Toyota với hơn 1.000 chiếc.

Nếu tính riêng lẻ, dòng xe tải Thaco dumptruck mới là loại bán chạy nhất với gần 3.300 chiếc. (NDH)

Vietinbank: Quý 2/2016 dự kiến hoàn tất sáp nhập PGbank, áp lực tăng vốn năm 2016

CTG cho biết dự kiến sẽ tăng vốn điều lệ thêm 32% lên 49.149 tỷ đồng nhưng không đưa ra thông tin chi tiết. CTG đã đề cập đến phương án khả dĩ gồm phát hành cổ phiếu trả cổ tức, phát hành quyền mua, phát hành cổ phiếu thưởng…

Cuối tuần trước Ngân hàng TMCP Công thương Việt Nam đã tổ chức hội nghị nhà đầu tư. Một số thông tin được trao đổi tại cuộc gặp cho biết năm 2016 Vietinbank đặt kế hoạch lợi nhuận trước thuế tăng trưởng 8%, đạt 7.933 tỷ đồng, tổng tài sản tăng 14%, tăng trưởng tín dụng đạt 18%, huy động vốn tăng 14%.

Ngân hàng đề xuất trả cổ tức bằng cổ phiếu để cải thiện hệ số CAR và dự kiến sẽ hoàn tất sáp nhập với PGBank vào quý 2/2016.

Trong một báo cáo của CTCP Chứng khoán TP.HCM (HSC), chuyên viên phân tích của HSC cho biết hiện tại hệ số dư nợ trên huy động (LDR) của CTG đang ở mức 104,7%, còn nếu tính theo Thông tư 36 khoảng 86%, vẫn đang thấp hơn mức tối đa quy định là 90%.

Tuy nhiên theo phân tích của chuyên viên HSC, cách tính hệ số LDR của Thông tư 36 không giống như cách tính theo tiêu chuẩn quốc tế. Theo đó trong Thông tư 36 cho phép ngân hàng trừ các khoản vay từ TCTD nước ngoài khỏi tổng cho vay và cộng tiền gửi liên ngân hàng vào tổng tiền gửi nên các ngân hàng có thể điều chỉnh hệ số LDR bằng cách vay từ các ngân hàng nước ngoài. Trong quý 1/2016, CTG đã vay hợp vốn 200 triệu USD từ các ngân hàng nước ngoài.

Hệ số CAR của CTG tại thời điểm cuối năm 2015 là 10,3%. CTG cho biết nếu áp dụng Basel II, hệ số CAR của ngân hàng sẽ giảm 1%; thấp hơn so với ý kiến của nhiều người là giảm khoảng 3%. Và ngân hàng cũng cho biết thêm là nếu áp dụng tỷ lệ rủi ro mới đối với cho vay BĐS như đề xuất trong dự thảo sửa đổi Thông tư 36, thì hệ số CAR có thể giảm 0,5-0,7%. Bên cạnh đó hệ số CAR cũng sẽ giảm khi tài sản sinh lãi tăng.

TGĐ của CTG đã đề xuất nới room nhằm giúp các ngân hàng Việt Nam thu hút thêm vốn đầu tư bên ngoài. Tuy nhiên trong ngắn hạn đây là giải pháp ít có khả năng được thực hiện.

HSC cho rằng CTG cần tăng thêm vốn bằng cách thông qua sáp nhập với PGBank (dự kiến hoàn tất trong quý 2/2016) và phát hành cổ phiếu thưởng với nguồn thặng dư vốn cổ phần. CTG cho biết dự kiến sẽ tăng vốn điều lệ thêm 32% lên 49.149 tỷ đồng nhưng không đưa ra thông tin chi tiết. CTG đã đề cập đến phương án khả dĩ gồm phát hành cổ phiếu trả cổ tức, phát hành quyền mua, phát hành cổ phiếu thưởng…

Ở một vấn đề khác, hệ thống core banking mới của CTG đã gần như hoàn thiện và ngân hàng sẽ bắt đầu sử dụng hệ thống này từ tháng 9/2016. Theo đó, CTG đã đi trước VCB và BID từ 1-2 năm về mức độ đổi mới hệ thống core banking hiện đại. Hệ hống core banking mới dự kiến sẽ cải thiện đáng kể hiệu quả hoạt động.

VAMC dự báo thu hồi vượt mức 20% nợ đã mua

Theo báo cáo của CTCK Vietcombank (VCBS) cho rằng, tỷ lệ nợ xấu giảm mạnh trong thời gian qua nhờ vai trò chủ chốt của VAMC dù tốc độ xử lý chưa cao.

Hoạt động của VAMC có nhiều tiến triển như vốn điều lệ của VAMC tăng lên 2.000 tỉ đồng và việc thông tư 14 mở đường cho VAMC mua bán nợ theo giá thị trường kể từ ngày 1/10/2015

Việc thu mua nợ xấu của VAMC diễn ra rất thuận lợi trong 9 tháng đầu năm và đặc biệt trong quý 3, do hạn chót 30/9/2015 mà NHNN đề ra để các NHTM đưa tỷ lệ nợ xấu về dưới 3%. Các chỉ tiêu về giá trị nợ xấu đã mua, lượng trái phiếu đặc biệt phát hành đều vượt kế hoạch tương ứng là 100.000 tỷ và 80.000 tỉ.

Tuy nhiên các chuyên gia của VCBS cảnh báo mặc dù tốc độ xử lý nợ xấu của VAMC vượt kế hoạch 2015 nhưng vẫn khiêm tốn so với con số 9,6% nợ được thu hồi. Vấn đề “cục máu đông nợ xấu” nổi cộm nhất ở việc VAMC vẫn chưa có đủ thẩm quyền để xử lý tài sản đảm bảo nếu trong trường hợp chủ tài sản cố tình chây ỳ, trốn nợ. Ngoài ra các vấn đề liên quan đến hiện quyền chủ nợ (hạn chế theo Luật Đất đai), quyền kế thừa nghĩa vụ về tố tụng (Luật Dân sự 2004 không quy định) cũng đang cản trở hoạt động của VAMC. Ghời gian để bán tài sản đảm bảo của một khoản nợ có thể lên đến 4 tháng, chi phí thực hiện cao.

Bên cạnh đó, Việt Nam chưa có thị trường mua bán nợ. Quyền và trách nhiệm của bên mua nợ, bán nợ và xử lý nợ chưa được quy định rõ và chưa có cơ sở pháp lý để định giá các khoản nợ. VCBS kỳ vọng các cơ chế, thẩm quyền hoạt động của VAMC sẽ được tiếp tục bổ sung, hoàn thiện. Theo đó, với việc tập trung xử lý nợ, VCBS dự báo VAMC sẽ vượt kế hoạch thu hồi 20% nợ đã mua đến năm 2016, đạt khoảng 35.000-45.000 tỉ đồng riêng năm 2016 (số lũy kế tương đương khoảng 24-26% nợ đã mua).

(

Tinkinhte

tổng hợp)