Đây là lý do khiến USD sẽ tăng giá trong những tháng tới

“Doanh nghiệp có vốn nhà nước nên rút về sân sau”

Đằng sau cuộc chạy đua lãi suất

Nhu cầu vốn ngắn hạn giảm

Nhiều ngành nghề kinh doanh được hưởng lợi từ giá dầu giảm

Nguyễn Kim, Trần Anh rất dễ bị thâu tóm bởi chính các cổ đông chiến lược của mình

Xu hướng nhiều doanh nghiệp bán lẻ Việt Nam liên doanh liên kết với các nhà bán lẻ nước ngoài đang tiềm ẩn nhiều nguy cơ thâu tóm…

Đó là khẳng định của ông Trần Bá Cường, Trưởng phòng WTO, Vụ chính sách đa biên, (Bộ Công Thương) đưa ra khi trao đổi về việc tác động của các hiệp định thương mại tự do thế hệ mới trong ngành bán lẻ.

Làn sóng đầu tư từ các nhà bán lẻ Thái Lan trong thời gian gần đây được xem là sự cảnh báo cho thị trường trong việc các nhà đầu tư nước ngoài ồ ạt rót vốn vào Việt Nam.

Dẫn chứng là hàng loạt các ông lớn trong ngành bán lẻ của nước này đã nhắm đến các doanh nghiệp có thị phần và quy mô lớn tại Việt Nam. Đơn cử như câu chuyện Tập đoàn BJC mua lại Metro và còn có thông tin đang nhắm tới việc mua lại BigC Việt Nam.

Bên cạnh đó, hoạt động liên doanh liên kết cũng là xu hướng được các nhà bán lẻ nhắm đến để thâm nhập thị trường Việt Nam. Theo đó, hàng loạt các doanh nghiệp bán lẻ của Hàn Quốc và Nhật Bản thông qua hình thức liên doanh, liên kết đã mua khoảng 20-40% cổ phần của một số doanh nghiệp bán lẻ hàng đầu của Việt Nam như Nguyễn Kim và Trần Anh, Fivimart hay Citimart.

“Ban đầu chỉ mua 10 – 20% cổ phần trên cơ sở làm đối tác nhưng lâu dần sẽ thâu tóm, đó là điều chắc chắn xảy ra” – ông Trần Bá Cường khẳng định.

Bởi theo lý giải của đại diện Bộ Công Thương, đối với các nhà đầu tư bán lẻ nước ngoài thì việc tham gia nhiều hiệp định thương mại tự do đã khiến cho Việt Nam đã trở thành là mảnh đất tiềm năng trong con mắt các nhà đầu tư. Với cái nhìn dài hạn trong tương lai, trong khi tầm nhìn của các doanh nghiệp còn hạn chế, nên các nhà đầu tư nước ngoài đã ồ ạt đổ vốn vào Việt Nam.

Phân tích cụ thể hơn, ông Cường cho biết thị trường nội địa của Việt Nam rất tiềm năng, khi so sánh với các nước trong Hiệp định Đối tác xuyên Thái Bình Dương (TPP) thì Việt Nam chỉ thua Mỹ và Nhật Bản về mặt dân số.

“Quy mô thị trường lớn nên rõ ràng họ muốn chiếm lĩnh thị trường Việt Nam thông qua hoạt động bán lẻ. Với các hiệp định thương mại thế hệ mới, các nhà bán lẻ sẽ tận dụng lợi thế miễn thuế thông qua hệ thống siêu thị, để cung cấp hàng hóa bán vào Việt Nam” – Ông Trần Bá Cường nói.

Với những cơ hội từ các hiệp định thương mại tự do và tầm nhìn mà các nhà bán lẻ nước ngoài nhìn thấy, đại diện Bộ Công Thương nhận định chắc chắn khi TPP có hiệu lực, luồng đầu tư vào bán lẻ sẽ rất nhiều.

“Điều này đặt nặng lên vai nhà bán lẻ trong nước, sẽ phải phát triển như thế nào và cạnh tranh liên doanh liên kết như thế nào, tái cơ cấu và hoạt động như thế nào để cạnh tranh trong bối cảnh hội nhập mới” – ông Cường nói.

Trao đổi với chúng tôi, ông Vũ Vinh Phú, Chủ tịch Hiệp hội Siêu thị Hà Nội cho rằng nguy cơ thâu tóm là thách thức lớn nhất đặt ra với doanh nghiệp nếu như bản thân doanh nghiệp và chính sách không có sự thay đổi.

“Hiện nay chúng ta đang bị lấn dần, còn ta có phá sản hay không thì là chuyện khác. Nên cần phải khắc phục những điểm yếu như chiến lược kinh doanh, kết hợp sản xuất với phân phối, giảm bớt chi phí kinh doanh và tạo môi trường cạnh tranh lành mạnh…”, ông Phú khuyến cáo.

Nhà băng vừa ngấm ngầm vừa công khai đua tăng vọt lãi suất

Một cuộc đua tăng lãi suất huy động đang dần “nóng” lên trong hệ thống ngân hàng. Mức lãi tiền gửi cao nhất hiện được “đẩy” lên 8% đối với kỳ hạn gửi dài tại một số nhà băng...

Lãi suất cao nhất vọt lên 8%

Biểu lãi suất tiền gửi tiền gửi tiết kiệm tại Ngân hàng Đông Nam Á (SeaBank) đã cập nhật và tô đậm màu đỏ mức lãi 8% cho kỳ hạn gửi 13 tháng. Mức lãi suất tương tự cũng được Ngân hàng Phương Đông (OCB) áp dụng cho kỳ hạn gửi tiền từ 36 tháng trở lên.

Thay vì mức lãi 7,6%/năm, từ ngày 24/2 Ngân hàng TMCP Xuất nhập khẩu (Eximbank) cũng bất ngờ tăng lên 8% với khách hàng gửi tiền ở kỳ hạn dài 36 tháng.

Tại ngân hàng TPBank, biểu lãi suất cao nhất được “căng” ở mức 7,35% cho mức tiền gửi từ 100 tỷ đồng trở lên, nhưng thực tế, khách hàng gửi từ vài trăm triệu đồng là cũng được hưởng mức lãi này.

Nếu gửi tiền tiết kiệm online (điện tử), mức lãi suất thường cao hơn mở sổ trực tiếp từ 0,05-0,1%/tuỳ kỳ hạn gửi. Tuy nhiên, mức lãi suất cao 8% lại chỉ được các nhà băng áp dụng cho mở sổ tiết kiệm tại quầy.

Ngoài một số nhà băng công khai tăng lãi suất, thì vẫn còn nhiều ngân hàng khác “ngấm ngầm” cộng thêm lãi gửi cho khách hàng dưới các hình thức rút thăm may mắn, khuyến mãi đầu Xuân...

Cầm số tiền vừa bán nhà dưới quê đến chi nhánh một ngân hàng thương mại khu vực Hà Đông, chị Nga được nhân viên ngân hàng đon đả giới thiệu về chương trình khuyến mãi lì xì đầu năm vẫn được nhà băng này áp dụng cho tới hết... tháng 3. Ngoài khoản lãi 7,4% cho kỳ hạn gửi 13 tháng chị được nhận, nhà băng này “hào phóng” tặng thêm khách 0,5%/năm lãi suất. Khoản lãi cộng thêm này chị Nga được nhận dưới hình thức rút thăm may mắn lì xì đầu năm.

“Khách hàng tham gia phải ký vào giấy nhận tiền rút thăm may mắn và chấp nhận không được tất toán trước hạn”- chị Nga kể.

Áp lực đầu ra

Thừa nhận lãi suất tiền gửi đang “nhích” tăng dần đều trong hệ thống ngân hàng, ông Bùi Quốc Dũng – Vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước) cho hay, áp lực huy động vốn trái phiếu Chính phủ tiếp tục tăng cao và nhu cầu tín dụng trung dài hạn gia tăng đã tạo áp lực lên lãi suất.

Vụ trưởng Vụ Chính sách tiền tệ phân tích, với lạm phát năm 2016 được dự báo quanh mức 4-5% thì kỳ vọng lạm phát năm nay cao hơn rất nhiều mức 0,6% của năm 2015. “Chính điều này đã gián tiếp tạo áp lực lên mặt bằng lãi suất huy động” – ông Dũng nói.

Kế đó, mục tiêu tăng trưởng năm nay là 6,7%, cao hơn mức tăng trưởng 6,69% năm 2015, phản ánh nhu cầu vốn tín dụng tiếp tục gia tăng. Và lãi suất trái phiếu Chính phủ kỳ hạn 5 năm tăng từ 5,4%/năm lên gần 7%/năm trong năm 2015 và dự kiến nhu cầu huy động vốn từ trái phiếu Chính phủ trong năm nay tăng cao hơn... cũng là nguyên nhân tạo áp lực rất lớn lên mặt bằng lãi suất trung – dài hạn.

Lo lắng chuyện lãi suất tăng nhanh là hoàn toàn có cơ sở, song dưới góc nhìn của mình luật sư Trương Thanh Đức – Chủ tịch Công ty Luật Basico cho rằng, hiện tượng này không làm nhà điều hành “quá đau đầu như trước kia”. Bởi, với hàng loạt công cụ điều hành trong tay như lãi suất thị trường 1, hạn mức tín dụng... đặc biệt là công cụ “bom tấn” dự trữ bắt buộc, NHNN hoàn toàn có thể “dập tắt” làn sóng này, ổn định mặt bằng lãi suất.

Cùng với đó, đồng đô la Mỹ không còn sức hút như trước đây, lãi suất gửi USD cũng đã về 0%... nên xu hướng gửi tiết kiệm bằng tiền Việt là rất rõ. Điều này sẽ làm tăng thanh khoản và lãi suất huy động “êm” trở lại.

Trước làn sóng đua tăng lãi suất tiền gửi đang được “đẩy” lên tới 8%/năm, chia sẻ với Infonet, TS. Lê Đăng Doanh – chuyên gia kinh tế cao cấp thở dài. Ông cho rằng, mặt bằng lãi suất chỉ dao động 3,5 – 4% là vừa phải, do “công thức” tính lãi suất thực dương bằng lạm phát cộng với chênh lệch lãi 3%.

“Hiện lãi suất huy động bị đẩy lên tới 8%, trong khi mức lãi này tại Thái Lan chỉ là 3,6%, thử hỏi làm sao chúng ta cạnh tranh được ngay với hàng xóm? Lãi suất đầu vào cao thế, rồi đầu ra lại bị đẩy lên. Doanh nghiệp phải trả giá vốn đắt thì làm sao người dân mong mua được hàng rẻ?”- ông Doanh chia sẻ và hy vọng, đây chỉ là xu hướng “tạm thời trong ngắn hạn”.

Về phía cơ quan điều hành, ông Bùi Quốc Dũng khẳng định, “NHNN cũng đồng thời điều hành lãi suất liên ngân hàng ở mức phù hợp với tương quan với lãi suất thị trường 1, đảm bảo thanh khoản cho toàn hệ thống. Qua đó tạo điều kiện ổn định mặt bằng lãi suất huy động và cho vay của các tổ chức tín dụng nhưng vẫn kiểm soát được lạm phát và không gây áp lực lên tỷ giá”.

Các ngân hàng đang đổ tiền vào BĐS nhiều hơn những gì họ công bố

Dòng chảy tín dụng vào lĩnh vực đầu tư kinh doanh bất động sản liên tục có sự tăng trưởng "nóng" trong thời gian qua. Tuy nhiên, số liệu từ các ngân hàng cung cấp lại chưa thể hiện một cách rõ ràng cũng như phản ánh toàn bộ dư nợ cho vay thực tế.

Theo các chuyên gia trong ngành, các khoản cho vay bất động sảnthường có tỷ suất lợi nhuận tốt hơn so với cho vay các doanh nghiệp sản xuất. Cũng vì thế mà khi bất động sản có dấu hiệu ấm lên, các ngân hàng đã rót vốn khá nhiều vào các dự án này.

Theo số liệu của Bộ Xây dựng, dư nợ tín dụng trong lĩnh vực bất động sản tính đến cuối tháng 11 năm 2015 lên tới gần 374,8 nghìn tỷ đồng, tăng trưởng gần 20% so với tháng 12 năm 2014. Còn theo NHNN, năm qua các ngân hàng cũng tập trung cho vay khá nhiều đến các dự án bất động sản và dự án dài hạn.

Số liệu chưa phản ánh toàn bộ dư nợ cho vay thực tế

Thống kê của chúng tôi tại báo cáo tài chính hợp nhất quý IV/2015 của một vài ngân hàng công chi tiết danh mục cho vay theo ngành nghề cho thấy, điểm chung là cho vay trong lĩnh vực bất động sản rõ ràng đang tăng trưởng với con số lớn và chiếm tỷ trọng khá cao trong tổng dư nợ. Bên cạnh đó, phân khúc cho vay lĩnh vực xây dựng tại phần lớn ngân hàng cũng nhiều hơn nhóm bất động sản.

Tại VietinBank, cho vay khách hàng năm qua tăng 22,3% đạt 538 nghìn tỷ đồng. Trong đó, chủ yếu là cho vay khách hàng cá nhân với tốc độ tăng 51,7% lên 112.178 tỷ đồng và chiếm 20,8% tổng dư nợ cho vay khách hàng.

Mặc dù hoạt động cho vay kinh doanh bất động sản và cho vay lĩnh vực xây dựng chiếm tỷ trọng nhỏ trong tổng dư nợ nhưng đây lại là 2 mảng cho vay có tốc độ tăng trưởng cao nhất của VietinBank - đều tăng trưởng 56% trong năm 2015 đạt lần lượt là 43 nghìn tỷ đồng và 59 nghìn tỷ đồng.

Cũng giống như phần lớn ngân hàng khác, báo cáo của Vietcombank không thống kê lĩnh vực bất động sản trong phân chia cơ cấu ngành. Tuy nhiên, theo một số nguồn đáng tin cậy, tỷ trọng cho vay xây dựng và kinh doanh bất động sản cũng tăng lên đáng kể, từ 9% của năm 2014 lên gần 12% trong năm qua.

Năm 2015, trong khi MBB cho vay doanh nghiệp nhỏ tăng mạnh 63,8% lên 22,4 nghìn tỷ đồng; cho vay lĩnh vực vận tải & viễn thông tăng 64,6% lên 23 nghìn tỷ đồng; cho vay lĩnh vực xây dựng tăng 21,4% lên 10,6 nghìn tỷ đồng; cho vay lĩnh vực thương mại dịch vụ tăng 21,3% lên 33,6 nghìn tỷ đồng thì hoạt động cho vay bất động sản chỉ tăng 8,02% lên 4,6 nghìn tỷ đồng.

Một ví dụ khác, năm 2015, VPBank cho vay hoạt động kinh doanh bất động sản 19 nghìn tỷ đồng, bất ngờ giảm 15% so với năm 2014. Trong khi đó, hoạt động cho vay cá nhân, hộ gia đình lại tăng trưởng mạnh 53,28% lên hơn 62 nghìn tỷ đồng. Theo đánh giá của giới quan sát, với cách phân loại phổ biến hiện tại, cho vay mua nhà lần đầu được xếp vào cho vay tiêu dùng mà không phải là cho vay bất động sản, nên cho vay bất động sản trên báo cáo tài chính của ngân hàng chưa phản ánh hết toàn bộ dư nợ cho vay thị trường bất động sản.

Như vậy, một vài ví dụ trên cho thấy, trong khi số liệu thống kê của các cơ quan quản lý trên toàn hệ thống chứng tỏ dòng tiền chảy vào lĩnh vực đầu tư kinh doanh bất động sản liên tục có sự tăng trưởng trong thời gian qua thì khi soi vào từng đơn vị, việc phân loại hoạt động cho vay này lại không được thể hiện một cách rõ ràng cũng như phản ánh toàn bộ dư nợ cho vay thực tế.

Lãi suất có thể tăng khi siết dòng vốn vào BĐS

Theo dự thảo sửa đổi thông tư 36/2014 được NHNN đưa ra lấy ý kiến, có 2 nội dung đáng chú ý liên quan tới dòng vốn dành cho lĩnh vực bất động sản. Cụ thể, dự thảo thông tư quy định giảm trần sử dụng vốn huy động ngắn hạn để cho vay trung và dài hạn từ 60% hiện nay xuống còn 40%. Ngoài ra, dự thảo cũng tăng hệ số rủi ro từ 150% hiện nay lên 250% đối với nhóm tài sản thuộc các khoản phải đòi để kinh doanh bất động sản. Vì vậy, nhiều ý kiến cho rằng khả năng lãi suất cho vay, nhất là đối với lĩnh vực bất động sản (chủ yếu vốn vay trung, dài hạn) sẽ nhích dần.

Thực tế hiện nay, các nhà băng đang ra sức đẩy mạnh huy động vốn, nhất là kỳ hạn dài ngày để cân đối nguồn vốn ngắn hạn cho vay trung dài hạn. Trong những ngày gần đây, không chỉ nhà băng nhỏ mà ngay cả ngân hàng lớn cũng điều chỉnh tăng lãi suất huy động.

Trong khi đó, từ góc độ doanh nghiệp, một số lãnh đạo cho rằng nếu dự thảo được áp dụng, với các quy định hạn chế dòng tiền ra thị trường có thể khiến lãi suất cho vay trung dài hạn tăng lên. Hiện lãi suất cho vay cá nhân trong lĩnh vực này vào khoảng 11%/năm, dự kiến sẽ tăng lên 12 – 12,5%/năm. Người mua nhà sẽ chịu lãi suất vay cao hơn. Ngoài ra, việc tăng hệ số rủi ro cho vay kinh doanh bất động sản có thể làm ngân hàng sẽ hạn chế cho vay các dự án mới.

Đồng quan điểm trên, các chuyên gia phân tích của CTCK BVSC đánh giá việc thu hẹp dòng chảy tín dụng có thể khiến lãi suất cho vay đối với lĩnh vực này tăng nhẹ, thậm chí nhiều chủ đầu tư sẽ gặp khó khăn trong việc tiếp cận vốn vay của ngân hàng, đặc biệt ở phân khúc trung, cao cấp, qua đó tác động xấu đến lợi nhuận của nhóm doanh nghiệp này.

Một lãnh đạo ngân hàng cổ phần cho biết thêm lãi suất huy động tăng cộng với chủ trương siết tín dụng bất động sản sẽ khiến lãi suất cho vay lĩnh vực này tăng nhưng điều đó nếu xảy ra cũng có độ trễ, vì các ngân hàng mới tăng lãi suất huy động. Mặt khác, lãi suất cho vay sẽ khó có thể tăng mạnh.

Tỷ giá trung tâm giảm "nhỏ giọt", ngân hàng rục rịch tăng giá USD

Trong 3 phiên liên tiếp, NHNN đã điều chỉnh giảm tỷ giá trung tâm với tổng mức giảm là 10 đồng. Trong khi đó, tỷ giá tại các ngân hàng thương mại có dấu hiệu hồi phục nhẹ.

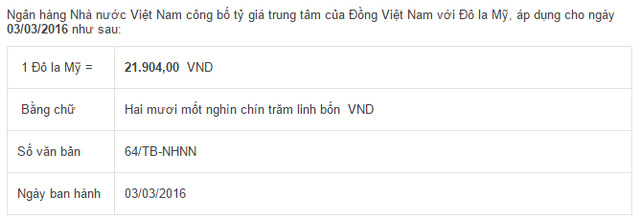

NHNN vừa công bố tỷ giá trung tâm của Đồng Việt Nam với Đô la Mỹ, áp dụng cho ngày 3/3/2016 là 21.904 đồng, giảm 1 đồng so với hôm qua. Tỷ giá trung tâm liên tục được điều chỉnh giảm "nhỏ giọt" trong 3 phiên trở lại đây.

Với biên độ +/-3% đang được áp dụng, tỷ giá trần mà các ngân hàng được áp dụng hôm nay là 22.561 đồng và tỷ giá sàn là 21.247 đồng/USD.

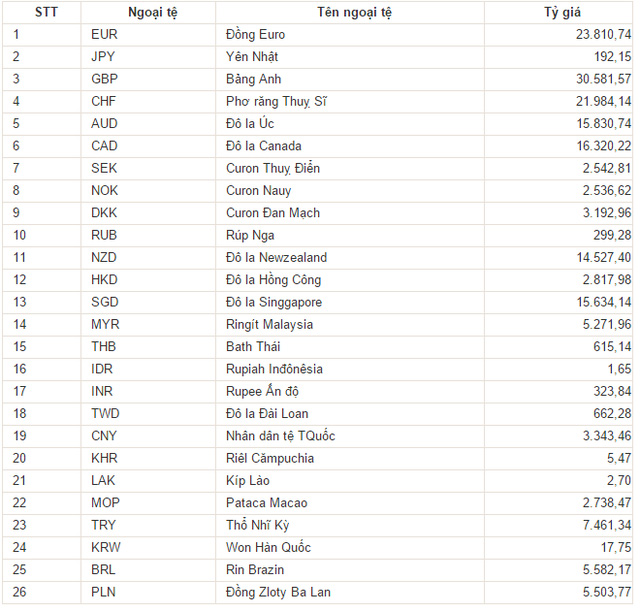

Đồng thời, NHNN thông báo tỷ giá tính chéo của Đồng Việt Nam với một số ngoại tệ để xác định trị giá tính thuế, có hiệu lực từ ngày 03/03/2016 đến ngày 09/03/2016 như sau:

Bắt đầu từ cuối buổi chiều qua, một số ngân hàng đã rục rịch tăng giá USD. Hiện Vietcombank mua - bán USD mức 22.270-22.340 đồng, không đổi so với chốt phiên hôm qua nhưng đã điều chỉnh tăng 5 đồng so với sáng qua. ACB và Eximbank hiện đều mua - bán ở mức 22.260-22.340 đồng, tăng 10 đồng so với sáng qua. Trong khi đó, BIDV lại không đổi giá trong 3 phiên liên tiếp, vẫn giao dịch ở mức 22.270-22.340 đồng.

Dính vận đen từ Trung Quốc, GDP của Macau bốc hơi 20%

Tổng doanh thu từ các sòng bạc của Macau đã sụt giảm 21 tháng liên tiếp.

Nền kinh tế Macau đã suy giảm 20,3% trong năm 2015. Có nguồn thu chủ yếu từ các sòng bạc, thành phố này đã bị ảnh hưởng nặng nề bởi chiến dịch chống tham nhũng cũng như đà giảm tốc của kinh tế Trung Quốc.

Riêng trong quý IV, GDP của Macau sụt giảm 14,4%.

Các sòng bạc VIP – cỗ máy in tiền khổng lồ của các casino ở Macau – đã bị giáng một “đòn chí mạng” khi chiến dịch chống tham nhũng của Chủ tịch Trung Quốc Tập Cận Bình khiến hàng nghìn quan chức không dám tới thành phố duy nhất quy định đánh bạc là hoạt động hợp pháp.

Tổng doanh thu từ các sòng bạc của Macau đã sụt giảm 21 tháng liên tiếp tính đến hết tháng 2 vừa qua.

1

1Đây là lý do khiến USD sẽ tăng giá trong những tháng tới

“Doanh nghiệp có vốn nhà nước nên rút về sân sau”

Đằng sau cuộc chạy đua lãi suất

Nhu cầu vốn ngắn hạn giảm

Nhiều ngành nghề kinh doanh được hưởng lợi từ giá dầu giảm

2

2Quỹ phòng hộ châu Á: "Đừng mua chứng khoán Trung Quốc, hãy mua của Việt Nam"

Tập đoàn Gazprom của Nga nhận khoản vay hơn 2 tỷ USD của Trung Quốc

Giá bất động sản sẽ tăng nếu ngân hàng nhà nước siết tín dụng

Doanh nghiệp địa ốc lo lắng “vỡ trận” trước dự thảo siết van tín dụng

Vingroup xây dựng siêu dự án phức hợp gần 80ha tại Hải Phòng

3

3TPP: Thị phần dệt may Việt Nam tại Mỹ tiếp tục tăng

Nga "đa dạng hóa nền kinh tế" đối phó khủng hoảng tài chính

Thị trường thiết bị y tế Việt Nam sẽ bùng nổ gấp 3 lần chỉ sau 2 năm nữa!

Tập đoàn Mỹ muốn tham gia mở rộng sân bay Chu Lai

IMF vừa khuyên các quốc gia dầu mỏ từ bỏ việc trợ giá nhiên liệu cho người dân

4

4Bội chi ngân sách 25 nghìn tỷ đồng sau 2 tháng

Bí thư Thăng: “Không thể để thị trường bán lẻ rơi vào tay người nước ngoài”

Kinh tế 2016: Thách thức nhiều hơn cơ hội

Siết van tín dụng cho bất động sản: Nhiều ý kiến trái chiều

Các đồng tiền châu Á có tuần tăng tốt nhất từ tháng 10/2015

5

5Cộng đồng kinh tế ASEAN đẩy mạnh Cơ chế một cửa

Tập đoàn Nga đầu tư 2,5 triệu USD xây nhà máy chế biến xoài ở Đồng Tháp

Mỹ sản xuất dầu nhiều nhất trong 43 năm

HSBC dự báo tỷ giá lên 23.000 đồng/USD

Câu chuyện 20 năm của Người Toyota

6

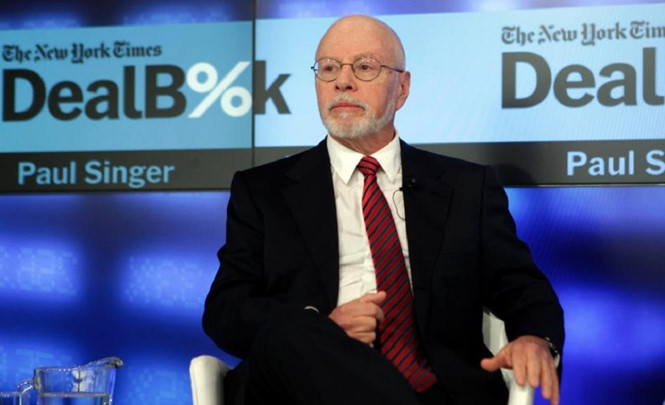

6'Kền kền' Mỹ kiếm lời 800% trên nợ Argentina

Kinh tế Nga suy thoái nhưng đây là điều khiến ông Putin mỉm cười mãn nguyện

Ả Rập Xê Út cố giành khách mua dầu lớn nhất của Iran

Gia đình Samsung giàu có nhất Hàn Quốc

Ả rập Xê-út: 'Gã nhà giàu hư hỏng' bị nhấn chìm bởi dầu mỏ

7

7Giá dầu giảm sâu, kinh tế VN mình ra sao?

Đánh giá lại, bội chi năm 2015 lên tới 6,1%

Không còn thời gian để doanh nghiệp mía đường Việt Nam chần chừ!

Tỷ phú Druckenmiller: Kinh tế Mỹ chưa thể thoát tình trạng tăng trưởng chậm

TPP: Từ kỳ vọng đến bài toán “lột xác”

8

8Thương mại toàn cầu 2016: Đối mặt với những quan ngại

Tập đoàn Pháp là nhà đầu tư chiến lược duy nhất của siêu doanh nghiệp cảng hàng không

Đầu tư gần 50 tỷ đồng lắp đèn năng lượng mặt trời trên 9 km quốc lộ

SHB và HDBank trở thành đối tác tài trợ thương mại của ADB

Quy trình thủ tục biên phòng điện tử tại các cảng biển: Thế nào?

9

9Giới đầu tư không còn quan tâm về kinh tế Trung Quốc

Petrolimex công bố lợi nhuận vượt 37 lần, nhà nước phải kiểm soát độc quyền?

Hải quan thu 2.160 tỷ đồng từ “hậu kiểm”

Các hãng dầu khí Nga đồng ý đóng băng sản lượng

Trung Quốc sa thải 6 triệu công nhân viên nhà nước

10

10Đi vay, Chính phủ Nhật được trả lãi

“Đại gia” dầu khí Malaysia sa thải 1.000 nhân viên

Dệt may Việt Nam thua Campuchia tại EU: Nhanh chóng nhìn lại năng lực của chính mình

Sẽ có làn sóng các doanh nghiệp nhỏ và vừa của EU đầu tư vào Việt Nam

Nên chọn Trường Hải làm mẫu tiếp cận cho ngành công nghiệp ô tô khi vào TPP

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự