Vào TPP, ngân hàng Việt sẽ không loại trừ khả năng bị "thâu tóm"

Vào TPP, ngân hàng Việt sẽ không loại trừ khả năng bị "thâu tóm"

Sẽ không loại trừ khả năng nếu các ngân hàng không kiểm soát tốt sẽ bị thâu tóm hoặc bị mua lại khi các ngân hàng Việt Nam cởi mở dần “room” cho nhà đầu tư và đối tác chiến lược nước ngoài sau khi gia nhập TPP.

Ngày 4/2/2016, Hiệp định Đối tác Kinh tế Chiến lược xuyên Thái Bình Dương (TPP) đã chính thức được ký kết tại thành phố Auckland, New Zealand.

Việc tham gia Hiệp định TPP được coi là một bước đi quan trọng của Việt Nam trong tiến trình hội nhập kinh tế quốc tế và được xem như cơ hội lớn để Việt Nam đẩy nhanh tốc độ tăng trưởng, cải cách thể chế, nâng cao năng lực cạnh tranh của nền kinh tế cũng như của cộng đồng doanh nghiệp.

Theo nội dung cam kết về ngành ngân hàng tài chính trong TPP gồm các điểm chính: mở rộng cam kết về mở cửa thị trường, trong đó lưu ý các tổ chức tài chính trong 12 nước được cung cấp và nhận dịch vụ xuyên biên giới; tăng cường minh bạch hóa, bảo hộ đầu tư với cơ chế giải quyết tranh chấp minh bạch, rõ ràng và có hiệu quả; không phân biệt quốc tịch nhân sự cấp cao; cho phép áp dụng các ngoại lệ và các quy định quản lý thận trọng,…

TPP khác gì WTO trong lĩnh vực tài chính ngân hàng?

TPP cho phép 12 nước thành viên cung cấp các dịch vụ ngân hàng xuyên biên giới trong khối, tức là được phép khai thác chung khách hàng. Điều này có nghĩa, cá nhân, tổ chức tại Việt Nam có thể sử dụng dịch vụ của ngân hàng ở bất kỳ ngân hàng nào trong 12 nước thành viên TPP mà ngân hàng đó không cần mở chi nhánh tại Việt Nam như trước và ngược lại.

Đây cũng là điểm khác so với WTO. Trước đây, WTO cho phép các ngân hàng mở chi nhánh 100% vốn nước ngoài tại thị trường nước thành viên nhưng chưa cho phép cung cấp dịch vụ ngân hàng trực tiếp như TPP, các ngân hàng được quyền cung cấp dịch vụ từ xa sang thị trường nước khác vì thế mức độ cạnh tranh chắc chắn sẽ khốc liệt hơn.

Về vấn đề nhân sự, TPP yêu cầu các nước thành viên không phân biệt quốc tịch khi tuyển dụng nhân sự cấp cao, tức là các tổ chức, doanh nghiệp trong TPP không được từ chối nhân sự quốc tịch nước khác trong TPP, bất kỳ lãnh đạo cấp cao mang quốc tịch nào cũng sẽ được tham gia điều hành.

Một điểm chặt chẽ hơn WTO, TPP yêu cầu các ngân hàng Trung ương, ngân hàng thương mại phải minh bạch, cung cấp thông tin về chính sách tiền tệ chi tiết và cập nhật hơn…

Về bảo hộ đầu tư, tổ chức, doanh nghiệp, Chính phủ phải ứng xử công bằng với tất cả nhà đầu tư. Đồng thời, các nhà đầu tư có thể kiện trực tiếp tổ chức, Chính phủ đó lên Ủy ban TPP nếu họ không chứng minh được sự minh bạch và công bằng trong khi phân bổ các cơ hội cho đầu tư của mình. Ví dụ, ngân hàng Trung ương muốn cấm đoán loại hình dịch vụ của một ngân hàng thì phải đưa ra được lý do và chứng minh có tác động bất ổn đến tài chính, ảnh hưởng đến an ninh tiền tệ của nước đó thì mới được bãi bỏ.

Một chuyên gia trong ngành nhận định tham gia sân chơi TPP, hệ thống ngân hàng có điều kiện tiếp cận với các nguồn vốn ủy thác trên thế giới với chi phí thấp hơn do vị thế của Việt Nam sẽ cải thiện nhiều sau khi gia nhập. Theo đó, ngành tài chính ngân hàng sẽ có thêm “bước đi thần kỳ” như năm 2006 khi Việt Nam gia nhập WTO, song cường độ có thể thấp hơn do những khó khăn còn tồn đọng trong quá trình tái cấu trúc hiện nay.

Ngân hàng Việt có thể đối mặt nguy cơ bị thâu tóm

Trao đổi với chúng tôi, chuyên gia tài chính ngân hàng, TS. Cấn Văn Lực cho biết, bên cạnh cơ hội mở rộng đối tác, thị phần, thị trường, tìm kiếm cổ đông chiến lược nước ngoài, tuyển dụng nhân tài quốc tế, chia sẻ thông tin, học hỏi kinh nghiệm và áp lực cải cách thể chế trong nước;… hệ thống ngân hàng sẽ đối mặt với một cuộc đua cạnh tranh hơn và thách thức “chảy máu chất xám” nếu không quan tâm quản lý nhân tài và có chế độ tốt.

Thêm nữa, cũng sẽ không loại trừ khả năng nếu các ngân hàng không kiểm soát tốt sẽ bị thâu tóm hoặc bị mua lại khi các ngân hàng Việt Nam cởi mở dần “room” cho nhà đầu tư nước ngoài, các đối tác chiến lược nước ngoài. Cuối cùng là kiến thức và kỹ năng hội nhập vẫn còn thiếu, chúng ta cần học hỏi thêm.

TS. Phan Hồng Mai, Viện Ngân hàng - Tài chính, Đại học Kinh tế Quốc dân cũng nhận định cùng với những cơ hội mở rộng thị phần, nâng cao chất lượng sản phẩm thì một trong những thách thức lớn của các ngân hàng Việt là duy trì thị phần trong nước trước sự thâm nhập của các ngân hàng lớn trong khu vực, nếu không sẽ đối mặt nguy cơ mất thị phần ngay trên “sân nhà”. Thậm chí còn bị mua lại bởi các định chế tại chính lớn trong khu vực, đối mặt nguy cơ bị “thôn tính”.

Trước đó, đại diện của Ngân hàng Nhà nước cũng đã khẳng định cơ quan này khuyến khích các tổ chức tín dụng nước ngoài góp vốn, mua cổ phần, mua lại, sáp nhập, hợp nhất với các tổ chức tín dụng trong nước yếu kém phải cơ cấu lại. Ngoài ra, các tổ chức tín dụng nước ngoài có thể xem xét, tăng giới hạn sở hữu cổ phần của tổ chức tín dụng nước ngoài tại các ngân hàng thương mại cổ phần yếu kém được cơ cấu lại.

Chính vì vậy, theo nhiều khuyến nghị, khi gia nhập TPP với mức độ cam kết sâu hơn, các yêu cầu cao hơn, đòi hỏi các ngân hàng cần nâng khả năng cạnh tranh về vốn, quản lý tài sản, khả năng thanh khoản và nguồn lực quản lý, đưa ra các sản phẩm về dịch vụ ngày càng tốt hơn.

Trong thời gian tới các ngân hàng cần thực hiện có kết quả lộ trình tái cơ cấu hệ thống tài chính, nâng cao chất lượng phục vụ, hiệu quả kinh doanh và đảm bảo an toàn của cả hệ thống, thực hiện các giải pháp xử lý phù hợp đối với nhóm ngân hàng yếu kém...

Địa ốc TPHCM: Những con số "vàng" tạo sức mua cho năm mới

Địa ốc TPHCM: Những con số "vàng" tạo sức mua cho năm mới

Trong năm 2015, sự tăng nhiệt trở lại của tất cả các phân khúc, đặc biệt là căn hộ cao cấp khiến nhiều chủ đầu tư tập trung phát triển loại hình căn hộ này. Sự sôi động của thị trường bất động sản đã được thể hiện rõ nét trong năm 2015 khi lượng cung, cầu đều tăng đột biến; nguồn vốn tăng, giá trị tồn kho giảm…

Theo Sở Xây dựng Tp.HCM, thị trường BĐS thành phố năm 2015 tiếp tục phục hồi, tăng trưởng mạnh so với năm 2014 trên tất cả các phân khúc. Thành phố có thêm 8,56 triệu m2 sàn xây dựng nhà ở, diện tích nhà ở bình quân đầu người đạt 17,32m2/người.

Giao dịch bất động sản tăng mạnh với hơn 26.000 giao dịch thành công, tăng gấp 1,5 lần so với năm 2014; giá chào bán tăng từ 2 - 15%; trong đó, phân khúc nhà ở thương mại quy mô vừa và nhỏ, giá bán trên dưới 1 tỷ đồng/căn vẫn là phân khúc phát triển bền vững - trụ cột của thị trường, đáp ứng nhu cầu thật, mua để ở của đông đảo người tiêu dùng.

Báo cáo của Hiệp hội Bất động sản thành phố (HoREA) cho thấy, tín dụng bất động sản năm 2015 của thành phố đạt 140.000 tỷ đồng, lượng kiều hối đạt 5,5 tỷ USD; trong đó, đầu tư vào BĐS chiếm 21,6%. Đến nay, trên địa bàn có khoảng 1.000 người nước ngoài đặt chỗ mua nhà, tập trung vào các dự án bất động sản cao cấp, số lượng Việt kiều mua nhà cũng gia tăng hơn trước.

Trong tổng số 14.490 căn tồn kho vào cuối năm 2012, đến nay thị trường đã tiêu thụ được 83,5%. Trong năm 2015, tổng công suất văn phòng cho thuê tại thành phố đạt 1,472 triệu m2, giá thuê trung bình là 541.000 đồng/m2/tháng.

Hoạt động mua bán, sáp nhập diễn ra sôi động, nổi bật là thống lĩnh của các doanh nghiệp trong nước, đang dần dần hình thành những tập đoàn phát triển bất động sản lớn như Vingroup, Novaland, Nam Long, Phúc Khang, Phú Mỹ Hưng, M.I.K, TNR Holdings...

Về tiến độ giải ngân gói 30.000 tỷ đồng, từ đầu năm 2015 đến ngày 30/11/2015, các ngân hàng trên địa bàn thành phố đã giải ngân được 3.235,18 tỷ đồng cho 6.340 khách hàng.

Còn theo thống kê của Cục Quản lý nhà và thị trường bất động sản – Bộ Xây dựng, tại Tp.HCM trong tháng 1/2016 đã có khoảng 1.600 giao dịch bất động sản thành công, tăng khoảng 3% so với tháng 12/2015. Tính thanh khoản của thị trường tăng cao, phân khúc nhà ở thương mại có quy mô vừa và nhỏ (căn hộ 1 - 2 phòng ngủ) có giá bán trên dưới 1 tỷ đồng/căn được giao dịch nhiều.

Đánh giá về thị trường bất động sản thành phố trong bối cảnh hiện nay, ông Trần Bá Dương, Tổng Giám đốc Công ty CP Đại Quang Minh chia sẻ, đã có thời gian dài thị trường BĐS Việt Nam nói chung, Tp.HCM nói riêng rơi vào tình trạng doanh nghiệp vì lợi nhuận nhảy vào đầu tư nóng vội dẫn đến sai rồi lại phải cơ cấu lại. BĐS vẫn chưa định hình được trong nền kinh tế, chỉ mới dừng lại ở tính hấp dẫn của lợi nhuận nhưng giá trị không thật.

"Hiện nay, việc đầu tư bất động sản vào Tp.HCM vẫn cho cơ hội nhiều nhất, an toàn nhất. Các nhà đầu tư nước ngoài khi đầu tư vào Việt Nam bao giờ cũng tìm đến Tp.HCM đầu tiên và chúng ta phải giữ cho được hình tượng này", ông Dương nói.

2/3 số giàn khoan dầu ở Mỹ tê liệt

2/3 số giàn khoan dầu ở Mỹ tê liệt

Có 2/3 số giàn khoan dầu đá phiến trên toàn nước Mỹ đã phải ngưng hoạt động vì tình hình giá dầu hiện tại, giám đốc điều hành hãng dầu khí đa quốc gia Total cho hay.

Russia Today dẫn lời CEO Total Patrick Pouyanne cho biết: “Kể từ tháng 3.2015 chúng tôi chứng kiến sự sụt giảm trong sản lượng dầu đá phiến sét tại Mỹ, với mức giảm khoảng 500.000 thùng/ngày. Chúng tôi không biết sự suy giảm này sẽ diễn ra nhanh đến mức nào nhưng chúng tôi biết rằng có 2/3 số giàn khoan dầu đá phiến đã không còn hoạt động”.

Thừa cung trên thị trường dầu thô thế giới và giờ đây giá cả là chuyện không thể dự báo. “Vào lúc này giá dầu không ổn định, nó có thể dừng ở mức 40 USD/thùng hôm nay và đạt đến 80 USD/thùng vào ngày mai”, ông Pouyanne cho hay.

Giá dầu đá phiến trên thị trường Mỹ giảm 2/3 trong khi sản lượng hạ 15%, theo CEO hãng dầu khí Rosneft của Nga, ông Igor Sechin. “Sản lượng dầu đá phiến sét tại Mỹ sẽ giảm trong dài hạn và chạm đáy vào năm 2020”, ông Sechin nói.

Giá dầu lao dốc làm giảm lợi nhuận của hoạt động khai thác dầu, ảnh hưởng đến các giàn khoan. Đầu năm 2015, số lượng giàn khoan Mỹ hạ 850 so với năm trước đó.

Khoảng 17.000 nhân công dầu mỏ và khí đốt Mỹ bị sa thải trong năm qua. Nếu tính cả số nhân viên hỗ trợ hoạt động của giếng dầu, làm việc tại các nhà máy lọc dầu và nhà máy hóa chất, mất việc thì con số này lên đến 87.000 người, nhà kinh tế Michael Planet thuộc Cục Dự trữ Liên bang Mỹ (Fed) Dallas, bang Texas cho hay.

Phân tích của hãng tin Bloomberg cho rằng các nhà sản xuất dầu và khí đốt Mỹ báo lỗ hơn 15 tỉ USD trong năm 2015. Nhiều doanh nghiệp có lợi nhuận bị ăn mòn đáng kể, đã công bố cắt giảm chi tiêu và sản lượng.

Trung Quốc, Ấn Độ tăng mua vàng

Hai nước mua vàng nhiều nhất thế giới sẽ mua thêm vàng trang sức, vàng thỏi trong năm nay vì biến động chứng khoán gia tăng sức hấp dẫn của kim loại quý.

Bloomberg trích thông tin từ Hội đồng Vàng Thế giới cho hay biến động chứng khoán càng làm tăng sức hút của vàng với vai trò là nơi giữ giá trị.

“Thị trường chứng khoán toàn cầu đang trong trạng thái hơi hỗn loạn và điều này khiến vàng trở thành một công cụ bảo quản tài sản rất tốt. Chúng tôi thấy người dân ở Trung Quốc và Ấn Độ đang mua vào vàng thỏi...”, P.R. Somasundaram, chuyên gia quản lý thị trường Ấn Độ của Hội đồng Vàng Thế giới cho hay.

Trung Quốc và Ấn Độ là hai nước chiếm hơn một nửa nhu cầu tiêu dùng toàn cầu trong năm ngoái. Vàng có khởi đầu năm mới 2016 tốt nhất kể từ năm 1980 trong bố cảnh giới đầu tư tìm kiếm nơi trú ẩn an toàn cho tài sản khi thị trường chứng khoán sụt giảm và tăng trưởng kinh tế Trung Quốc chậm lại. Chứng khoán toàn cầu đã hạ 10% trong năm nay.

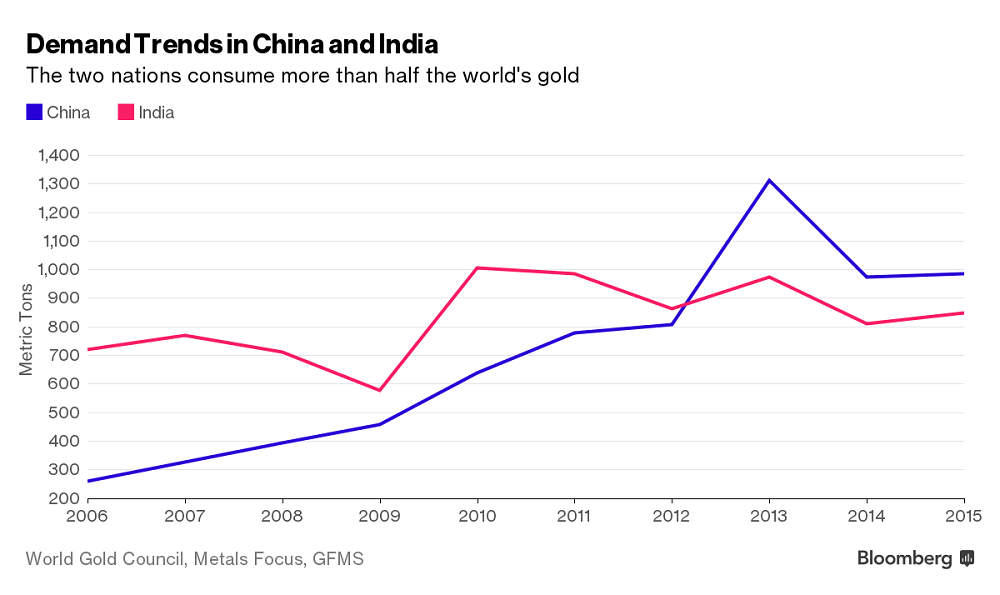

Xu hướng gia tăng trong nhu cầu vàng của Ấn Độ và Trung Quốc, hai nước mua hơn một nửa lượng vàng thế giới - Ảnh: Bloomberg

Xét mặt nhu cầu, tất cả các yếu tố đều tích cực hơn nhiều so với năm ngoái. Tiêu thụ vàng tại Ấn Độ trong năm qua bị ảnh hưởng bởi “cơn mua trái mùa và gió mùa yếu”, trong khi nhu cầu đầu tư vào vàng tiếp tục tăng lên ở Trung Quốc.

Tổng nhu cầu vàng tại Trung Quốc là 984,5 tấn và ở Ấn Độ là 848,9 tấn trong năm qua.

Ba điểm cho vay đầu tư chứng khoán sẽ sửa đổi

Cuối năm 2014, với Thông tư 36, Ngân hàng Nhà nước đã có thay đổi lớn trong quy định cho vay đầu tư chứng khoán: giới hạn các tổ chức tín dụng chỉ được cho vay đầu tư chứng khoán tối đa 5% vốn điều lệ, giảm mạnh so với mức 20% trước đó.

Một số quy định cho vay đầu tư chứng khoán sẽ tiếp tục được điều chỉnh theo hướng chặt chẽ hơn...

Ngân hàng Nhà nước vừa công bố dự thảo sửa đổi, bổ sung Thông tư 36 quy định về các giới hạn, tỷ lệ an toàn trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Có ba điểm chính trong nội dung bổ sung cho Thông tư 36 liên quan đến hoạt động cho vay đầu tư chứng khoán được đưa ra trong dự thảo trên.

Cụ thể, dự thảo thông tư mới bổ sung điểm i khoản 18 điều 3: cho vay và chiết khấu giấy tờ có giá để khách hàng ủy thác cho tổ chức, cá nhân đầu tư, kinh doanh cổ phiếu.

Theo ban soạn thảo, với nội dung bổ sung thêm nói trên, việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cho vay và chiết khấu giấy tờ có giá để khách hàng ủy thác cho tổ chức, cá nhân đầu tư, kinh doanh cổ phiếu phải được tính vào các khoản cấp tín dụng để đầu tư, kinh doanh cổ phiếu.

“Quy định trên nhằm quản lý chặt chẽ hơn hoạt động này của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài”, ban soạn thảo cho biết.

Thứ hai, dự thảo đưa ra hướng sửa đổi, bổ sung khoản 2 điều 11 của Thông tư 36 như sau: tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không được cấp tín dụng cho khách hàng để đầu tư, kinh doanh trái phiếu chưa niêm yết của doanh nghiệp.

Sửa đổi, bổ sung quy định này nhằm quy định rõ tổ chức tín dụng, chi nhánh ngân hàng nước ngoài không được cấp tín dụng cho khách hàng để đầu tư, kinh doanh trái phiếu của doanh nghiệp mà trái phiếu đó chưa niêm yết nhằm đảm bảo tính thị trường của trái phiếu và mức độ an toàn của khoản vay.

Thứ ba, sửa đổi, bổ sung khoản 6 điều 14: ngân hàng thương mại không được cấp tín dụng cho khách hàng để đầu tư, kinh doanh cổ phiếu của chính ngân hàng thương mại, trừ trường hợp ngân hàng thương mại nhà nước cho vay đối với người lao động của chính ngân hàng thương mại nhà nước đó để mua cổ phần phát hành lần đầu khi chuyển ngân hàng thương mại nhà nước đó thành ngân hàng thương mại cổ phần.

Theo Ngân hàng Nhà nước, dự thảo thông tư sửa đổi, bổ sung quy định này nhằm quy định rõ chỉ có chủ thể là ngân hàng thương mại nhà nước mới được cho vay đối với người lao động của chính ngân hàng thương mại nhà nước đó để mua cổ phần phát hành lần đầu nhằm hỗ trợ tài chính cho chính người lao động thuộc ngân hàng thương mại nhà nước đó khi chuyển từ loại hình ngân hàng thương mại nhà nước thành ngân hàng thương mại cổ phần.

Trước đó, cuối năm 2014, với Thông tư 36, Ngân hàng Nhà nước đã có thay đổi lớn trong quy định cho vay đầu tư chứng khoán: giới hạn các tổ chức tín dụng chỉ được cho vay đầu tư chứng khoán tối đa 5% vốn điều lệ, giảm mạnh so với mức 20% trước đó.

Tuy nhiên, lãnh đạo chuyên trách của Ngân hàng Nhà nước từng giải thích rằng, giới hạn 5% nói trên chỉ áp dụng đối với cho vay đầu tư cổ phiếu, còn giới hạn 20% trước đây là với chứng khoán nói chung, mà phần lớn là trái phiếu.

(

Tinkinhte

tổng hợp)