Cổ đông lớn nhất của Uber kiện cựu CEO Travis Kalanick; Trung Quốc cảnh báo Mỹ về việc tăng thuế nhôm; Thế giới đã thay đổi ra sao vào đúng 10 năm sau khủng hoảng?; Bất động sản Hong Kong tiếp tục tăng giá

Chi phí vận chuyển một chiếc ôtô từ Hàn Quốc về Việt Nam hết 5 triệu đồng, nhưng từ Hải Phòng về Hà Nội mất đến 3 triệu. Nhiều nghịch lý đang khiến ngành này không thể phát triển.

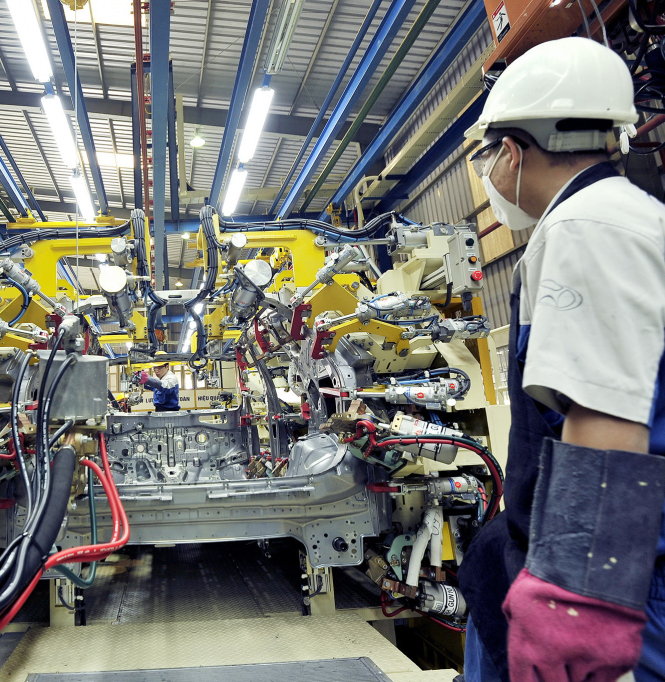

Lắp ráp ôtô tại một doanh nghiệp sản xuất ôtô ở VN - Ảnh: T.HƯƠNG

Chi phí vận chuyển cao, đặc biệt là chính sách thiếu tính ổn định khiến ngành công nghiệp ôtô Việt Nam vẫn “luẩn quẩn”...

Đó là các nhận định tại hội thảo về bài học phát triển cụm công nghiệp ôtô trên thế giới... do Viện Nghiên cứu quản lý kinh tế trung ương (CIEM) tổ chức ngày 10-8.

Theo ông Vũ Quang Long, đại diện Công ty CP ôtô Trường Hải, doanh nghiệp sản xuất ôtô trong nước ngày càng gặp nhiều khó khăn do phải chịu nhiều sức ép từ đầu vào, thu mua linh phụ kiện đến các chính sách làm ảnh hưởng đến đầu ra.

Chi phí vận chuyển, logistics ở Việt Nam cao, một chiếc ôtô từ Thái Lan, Hàn Quốc vận chuyển về VN mất 5 triệu đồng/chiếc nhưng từ Hải Phòng về Hà Nội đã mất khoảng 3 triệu...

Tiến sĩ Nguyễn Thị Tuệ Anh, phó viện trưởng CIEM, cho biết thêm nghịch lý: nhiều nhà đầu tư công nghiệp phụ trợ đã vào Việt Nam, nhưng phần lớn sản phẩm của họ xuất khẩu mà không đưa vào tiêu thụ nội địa.

Ông Phạm Anh Tuấn - trưởng tiểu ban chính sách của Hiệp hội Các nhà sản xuất ôtô Việt Nam - dẫn chứng mỗi năm Việt Nam xuất khẩu khoảng 23 tỉ USD linh kiện, phụ tùng, tức là ngành công nghiệp phụ trợ đã bước đầu được hình thành.

Tuy nhiên, do thiếu tính kết nối, quy mô thị trường nhỏ nên theo ông Tuấn, nhiều doanh nghiệp lựa chọn xuất khẩu để thu lợi cao hơn.

Trong bối cảnh thuế nhập khẩu xe nguyên chiếc trong ASEAN về 0% vào năm 2018, trong khi thuế linh kiện vẫn chưa có lộ trình về 0%, ông Tuấn đề nghị giảm thuế nhập khẩu linh kiện ôtô để tạo sự bình đẳng.(Tuoitre)

------------------------------

Đầu tư trực tiếp từ nước ngoài (FDI) là động lực thúc đẩy phát triển kinh tế của Campuchia hiện nay, trong đó, Trung Quốc, Nhật Bản, Hàn Quốc và các nước ASEAN là nguồn cung cấp FDI chính.

Chủ tịch Trung Quốc Tập Cận Bình (phải) có cuộc gặp với Thủ tướng Campuchia Hun Sen (trái). Ảnh: THX/TTXVN

Chỉ tính riêng Trung Quốc, trong giai đoạn từ năm 1994 đến 2016, tổng giá trị đầu tư của Bắc Kinh vào Campuchia đã lên đến 14,7 tỷ USD, tập trung vào các lĩnh vực chính là nông nghiệp, công nghiệp chế biến nông sản, công nghiệp hạ tầng cơ sở, dịch vụ và du lịch, theo báo Khmer Times.

Động lực đầu tư của Trung Quốc vào Campuchia trước hết là “mối quan hệ ngoại giao tuyệt vời” giữa hai nước, sự ổn định của tình hình chính trị và một môi trường kinh tế vĩ mô lành mạnh, giá thành lao động thấp, Bắc Kinh chia sẻ các giá trị châu Á và chiến lược của Campuchia ở Đông Nam Á.

Đầu tư của Trung Quốc vào Campuchia được khởi động bởi Hiệp định song phương về bảo hộ và khuyến khích đầu tư có hiệu lực từ ngày 19/8/1999.

Là một nền kinh tế kém phát triển, Campuchia ưu tiên việc ký kết các thỏa thuận và hướng tới các thị trường quốc tế, đặc biệt là với Mỹ và Liên minh châu Âu (EU).

Campuchia với tư cách thành viên của Cộng đồng Kinh tế ASEAN, các công ty Trung Quốc đang đầu tư ở nước này có thể xuất khẩu sản phẩm của họ đến toàn bộ thị trường ASEAN với hơn 620 triệu dân số.

Campuchia có giá nhân công rẻ với lương tháng tối thiểu cho một công nhân là 153 USD vào năm 2017.

Để phòng tránh rủi ro, các công ty Trung Quốc đã nhận được sự ủng hộ chính trị từ Trung Quốc đại lục, đối với các công ty thuộc sở hữu nhà nước, và sự kết nối chính trị và bảo vệ từ các nhân vật có quyền lực ở Campuchia.

Đầu tư của Trung Quốc ở Campuchia gồm nhiều loại hình sở hữu. Các công ty thuộc sở hữu nhà nước của Trung Quốc thường tập trung vào các nhà máy thủy điện và các nguồn lực thiên nhiên, những lĩnh vực đầu tư dễ dàng được thông qua và bảo hộ. Còn các công ty tư nhân của Trung Quốc tập trung đầu tư vào lĩnh vực công nghiệp dệt may và du lịch.

Đầu tư của Trung Quốc vào lĩnh vực dệt may có đóng góp đáng kể vào sự phát triển kinh tế xã hội thông qua việc tạo cơ hội việc làm cho hơn nửa triệu công nhân Campuchia. Tuy nhiên, các nhà máy dệt may ở Campuchia chỉ dừng lại ở mức độ gia công.

Hiện có khoảng 30 dự án đầu tư của Trung Quốc liên quan đến nông nghiệp và công nghiệp chế biến sản phẩm nông nghiệp, với khoảng 237.406 ha đất, trong đó có 21 dự án đang hoạt động với 173.904 ha.

Cho đến nay, chỉ có khoảng 42.081 ha được gieo trồng, trong đó chủ yếu là cao su. Ngoài ra, có 7 dự án xay xát lúa gạo của Trung Quốc với năng suất khoảng 669.816 tấn/năm.

Trung Quốc cũng đã đầu tư vào việc xây dựng đặc khu kinh tế ở thành phố cảng Sihanoukville, một đặc khu kinh tế đầu tiên do Chính phủ Trung Quốc bỏ vốn ở châu Á, do hai công ty của Campuchia và Trung Quốc đồng quản lý dự án. Hiện có 108 nhà máy và công ty đóng tại khu kinh tế này với số vốn trị giá khoảng 3 tỷ USD.

Trong lĩnh vực du lịch, Trung Quốc đã đầu tư vào 5 dự án chính – một khu resort hỗn hợp ở tỉnh Koh Kong và một khu resort và khách sạn 5 sao ở tỉnh Preah Sihanuok.

Trung Quốc là nhà đầu tư nước ngoài lớn nhất ở Campuchia trên lĩnh vực năng lượng với số vốn đầu tư hơn 7,5 tỷ USD trong các dự án thủy điện và 4 tỷ USD trong các nhà máy điện than. Các công ty Trung Quốc cũng đầu tư vào 5 nhà máy nhiệt điện ở Campuchia.

Tuy nhiên, một số dự án đầu tư trong lĩnh vực này không đạt tiêu chuẩn quốc tế và gây ra một số ảnh hưởng tiêu cực đối với người dân địa phương cũng như hệ thống kinh tế.

Nền kinh tế Campuchia đã phát triển tốt trong hai thập kỷ qua với mức tăng trưởng bình quân 7% từ năm 2000 đến 2016, được coi là một trong những nền kinh tế phát triển nhanh nhất ở trong khối ASEAN và cả vùng Đông Á; và dự đoán vẫn tiếp tiếp duy trì mức tăng trưởng trên trong năm 2017 và 2018.

Cả Campuchia và Trung Quốc, nhất là trong các chuyến thăm cấp cao của lãnh đạo hai nước, đều nhấn mạnh rằng đầu tư của Trung Quốc là một trong những nhân tố hàng đầu đối với đà tăng trưởng kinh tế của Campuchia hiện nay.(Bnews)

--------------------------------

Sự bùng nổ của tăng trưởng tín dụng trong nửa đầu năm 2017 khiến thị trường xảy ra trường hợp trong nhiều năm nay chưa từng gặp phải. Tuy nhiên, tiền gửi của KBNN tăng mạnh đã trở thành “cứu cánh” cho hệ thống.

Tín dụng - huy động trên thị trường 1: Lệch hơn tỷ đô

Năm 2017 - một trong những năm “bất thường” trong nhiều năm gần đây khi tăng trưởng tín dụng được rải đều và tăng trưởng mạnh ngay từ đầu năm. Tuy nhiên, ở chiều ngược lại, tốc độ tăng trưởng huy động lại thấp hơn nhiều tín dụng.

Theo thống kê của NDH với 19 ngân hàng đã công bố số liệu tài chính, tổng dư nợ tín dụng tăng thêm trong 6 tháng đầu năm của 19 ngân hàng này đạt 362.420 tỷ đồng, tuy nhiên tổng huy động tăng thêm chỉ đạt hơn 338.000 tỷ.

Trong đó tốc độ tăng trưởng tín dụng gộp chung 19 ngân hàng này đạt 9,6% nhưng huy động chỉ tăng 7,88%. Còn về số tuyệt đối, sự chênh lệch giữa tín dụng và huy động khoảng 24.400 tỷ đồng trong nửa đầu năm 2017. Đây cũng là lần đầu tiên trong nhiều năm gần đây 4 quý liên tiếp cho vay tăng thêm vượt huy động.

Theo số liệu từ Ủy ban giám sát tài chính quốc gia, từ tháng 4/2017, tăng trưởng tín dụng đã sớm vượt qua huy động. Đến 20/6/2017, chênh lệch tốc độ tăng trưởng giữa 2 bộ phận này được nới rộng lên 1,65%.

Trong khi thời gian trước, sự chênh lệch tín dụng vượt huy động thường chỉ xuất hiện trong nửa cuối năm, bởi tăng trưởng tín dụng cũng thường dồn vào giai đoạn này trong khi đầu năm thị trường dư thừa lớn.

Điển hình là năm 2016, sự tăng trưởng đột biến của tín dụng trong nửa cuối năm khiến chênh lệch giữa tín dụng trong huy động lên tới hơn 25.000 tỷ đồng, tuy nhiên trong nửa đầu năm 2016 huy động vượt trội đã giúp hệ thống dư thừa khá nhiều.

Bóc tách số liệu của nhóm 19 ngân hàng này theo từng quý thì thực tế, toàn bộ phần chênh lệch đều nằm hoàn toàn trong quý I. Trong khi quý II, chênh lệch giữa tín dụng và huy động tăng thêm chỉ xấp xỉ 1.000 tỷ đồng.

Con số này cũng phản ánh phần nào xu hướng bất thường của dòng chảy tín dụng trong năm nay khi tăng trưởng đột biến ngay từ những tháng đầu năm và sau đó dần ổn định trở lại.

Trong số các ngân hàng trong danh sách, VietinBank và MBBank là hai ngân hàng có mức độ chênh lệch tín dụng và huy động lớn nhất và là nhân tố chính tạo ra khoảng cách giữa hai chỉ tiêu này trong nửa đầu năm 2017.

Tổng dư nợ tín dụng phát sinh trong nửa đầu năm 2017 của VietinBank đạt 66.840 tỷ, tuy nhiên huy động chỉ tăng 38.500 tỷ. Tính ra sự chênh lệch khoảng 28.300 tỷ đồng.

Trong 6 tháng đầu năm, tăng trưởng tín dụng của VietinBank đạt 10%, bằng 62,5% kế hoạch đã đề ra (16%), tuy nhiên huy động của ngân hàng này chỉ tăng 5,55%.

Tương tự như VietinBank, chênh lệch giữa tín dụng và huy động của MBB cũng đạt khoảng 13.200 tỷ đồng, khi ngân hàng này tăng trưởng tín dụng tới 15% (gần đạt kế hoạch 16% đã đề ra từ đầu năm) nhưng huy động chỉ tăng 4,19%.

“Cứu cánh” tiền gửi kho bạc

Tuy vậy, dù đứng đầu bảng về chênh lệch giữa tín dụng và huy động nhưng những ngân hàng có vốn Nhà nước như VietinBank lại có những lợi thế khác mà nhiều ngân hàng thương mại cổ phần khác không có.

Trong 6 tháng đầu năm, các khoản nợ Chính phủ và NHNN tại VietinBank tăng đột biến từ 4.808 tỷ lên 25.770 tỷ đồng, trong đó đáng chú ý nhất là khoản mục tiền gửi thanh toán của Kho bạc Nhà nước tăng từ 190 tỷ lên 21.262 tỷ đồng – đây là yếu tố quan trọng bù đắp sự thiếu hụt của VietinBank.

Một ngân hàng khác cũng có khoản mục này tăng mạnh là BIDV. Tính đến cuối tháng 6, số dư các khoản nợ Chính phủ và NHNN tăng thêm hơn 9.000 tỷ đồng, trong đó vay từ NHNN tăng 7.000 tỷ và tiền gửi của KBNN tăng gần 2.000 tỷ đồng.

Theo báo cáo tháng 7/2017 vừa được Ủy ban Giám sát tài chính quốc gia công bố, tiền gửi của KBNN tính đến cuối tháng 5/2017 đạt 143 nghìn tỷ đồng, tăng 50,2% so với đầu năm. Trong khi, tới tháng 4/2017, tiền gửi của KBNN tại các ngân hàng mới chỉ là 122.000 tỷ đồng, tăng 28,4%.

Điều này "có được" cùng bởi vì giải ngân đầu tư ngân sách nhà nước chậm. Theo số liệu 6 tháng đầu năm, giải ngân vốn đầu tư công nửa năm mới chỉ hoàn thành 30% kế hoạch đề ra.

Khoản tiền mà các định chế tài chính, TCTD, bảo hiểm,.. đầu tư vào Trái phiếu Chính phủ chưa được rót vào các dự án đầu tư công như kế hoạch đã được tạm gửi lại vào các ngân hàng, qua đó hỗ trợ nguồn vốn trong bối cảnh huy động từ dân cư, tổ chức kinh tế tăng trưởng thấp.

Ngoài ra, những nguồn tiền khác như mua ngoại tệ hay thông qua nghiệp vụ thị trường mở (OMO) của NHNN cũng phần nào bù đắp sự thiếu hụt này.

Theo nhận định của SSI Retail Research, khi NHNN đẩy mạnh mua ngoại tệ đồng nghĩa với việc sẽ có một lượng lớn cung nội tệ được bơm ra giúp tăng thanh khoản mà không cần phải sử dụng công cụ thị trường mở. Những nguồn lực này đã hỗ trợ thanh khoản hệ thống, tạo điều kiện để các ngân hàng mở rộng tín dụng, dù huy động từ dân cư chỉ tăng trưởng thấp.

Diễn biến rõ ràng nhất là lãi suất liên ngân hàng – thước đo cho thanh khoản của hệ thống, đã dần sụt giảm vào cuối quý II khi hệ thống dần cân bằng.

Sau giai đoạn căng thẳng của quý I và chịu tác động của yếu tố mùa vụ là dịp tết nguyên tán, xu hướng vận động trên thị trường liên ngân hàng đã bắt đầu trùng xuống. Kể từ đầu tháng 6, mức lãi suất trên thị trường liên ngân hàng với cả 3 kỳ hạn qua đêm, 1 tuần và 2 tuần ở ngưỡng từ 2 - 3% đã bắt đầu giảm dần, đến đầu tháng 8 chỉ còn duy trì ở mức từ 1 - 1,5%.(NDH)

1

1Cổ đông lớn nhất của Uber kiện cựu CEO Travis Kalanick; Trung Quốc cảnh báo Mỹ về việc tăng thuế nhôm; Thế giới đã thay đổi ra sao vào đúng 10 năm sau khủng hoảng?; Bất động sản Hong Kong tiếp tục tăng giá

2

2Các cổ đông đánh nhau, Uber rơi vào tình trạng hỗn chiến; Tỉ phú Amazon Jeff Bezos mất ngôi giàu nhì thế giới; Dự trữ hàng ngàn tỷ đô, kinh tế Trung Quốc sẽ không thể sụp đổ?; Giá cả thị trường nhà đất đắt đỏ nhất thế giới lại bay cao

3

3Didi đang "truy sát" Uber trên toàn cầu như thế nào?; Ông Trump ban bố tình trạng khẩn cấp về lạm dụng thuốc; Buôn lậu thuốc lá gia tăng vì thu lợi nhuận tới 350%; Coca-Cola thưởng 1 triệu USD cho người tìm ra chất làm ngọt tự nhiên mới

4

4Facebook đang bí mật tìm cách tái thâm nhập Trung Quốc; Vì Triều Tiên, chứng khoán thế giới mất 1.000 tỉ USD; Mỗi tháng chi gần 9.000 tỉ đồng trả lãi nợ vay; OPEC bơm thêm dầu bất chấp thỏa thuận hạ sản lượng

5

5Thép Trung Quốc bị EC áp thuế chống phá giá lên tới 28,5%; Các nước châu Âu tiếp tục “khát” khí đốt của Nga; Loại bỏ ngay các thủ tục làm phát sinh chi phí của doanh nghiệp; Thu nội địa đạt 532,5 nghìn tỷ đồng trong 7 tháng

6

6Các công ty Mỹ “tháo chạy” khỏi Trung Quốc, Starbucks vẫn ở lại; Thị trường M&A Việt 'khát' thương vụ khủng; Thanh tra ACV về hiệu quả sử dụng vốn đầu tư; Doanh nghiệp nhà nước đóng góp cho ngân sách ngày càng giảm

7

7Kinh tế Trung Quốc đạt thành tích ấn tượng kể từ khủng hoảng tài chính; Đại án Ngân hàng Xây dựng: Vay 4.700 tỉ, thiệt hại 2.500 tỉ đồng; FPT bán 30% vốn FPT Retail cho Dragon Capital và VinaCapital; Tiềm năng xuất khẩu gạo trực tiếp vào Singapore còn khá lớn

8

8Hàng triệu dân Trung Quốc bị ung thư, trả giá cho phát triển nóng; Đại gia, đại án và đại... nghìn tỉ; Hơn 100 tiểu thương chợ Đồng Đăng kéo lên Bộ Công Thương; Báo cáo nghiên cứu khả thi dự án tái định cư Sân bay Long Thành

9

9Ấn Độ xây đường cao tốc để cạnh tranh với 'Con đường tơ lụa' của Trung Quốc; Đầu tư mạo hiểm: Số lượng thỏa thuận của Việt Nam gần gấp rưỡi Thái Lan, ASEAN sắp lập kỷ lục tăng trưởng; Công nghiệp ôtô: Khó khăn ai cũng thấy, nhưng gỡ thế nào?; Intel hoàn tất thâu tóm Mobileye với giá 15,3 tỉ USD

10

10Úc chưa áp dụng biện pháp tự vệ với tháp điện gió Việt Nam; Xuất khẩu đá quý, kim loại quý sụt giảm mạnh; Phạt "khủng" 600 triệu đồng vì thao túng giá cổ phiếu sau chào sàn; Petrolimex sẽ đầu tư mua cổ phần của Lọc hóa dầu Bình Sơn

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự