Có rất nhiều câu hỏi nảy sinh về công cuộc tái cơ cấu hệ thống ngân hàng (NH) trong giai đoạn 2011-2015. Trả lời được các câu hỏi đó một cách công bằng chính là bắc một nhịp cầu để kết nối hệ thống NH hôm nay, tới diện mạo tương lai.

Có ý kiến cho rằng nên có cơ chế chia sẻ khoản chênh lệch giữa giá mua nợ xấu và giá bán theo tư duy thị trường: lỗ cùng chịu, lãi cùng chia.

Nợ xấu của hệ thống ngân hàng đã đạt đúng như kỳ vọng mà Thống đốc đã hứa trước Quốc hội mặc dù nhiều người vẫn còn nghi ngờ có đúng là đã đưa về 3% hay chưa và có đúng thông lệ quốc tế hay không.

Đem băn khoăn này trao đổi với TS. Nguyễn Minh Phong, chuyên gia tài chính, ông cho biết về nguyên tắc để giảm nợ xấu có một số biện pháp kỹ thuật mà giải pháp hàng đầu nhiều người nghĩ ngay tới là nới dư nợ tín dụng để mẫu số lớn hơn và kết quả cuối cùng nhỏ đi.

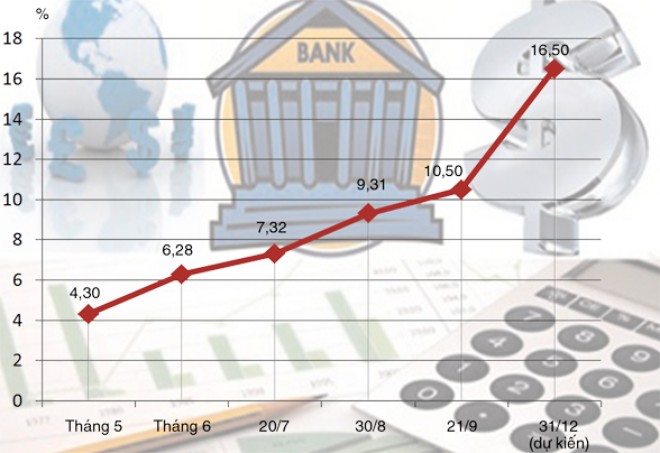

Việc nâng mục tiêu tăng trưởng tín dụng năm 2015 từ 13-15% lên 17-18% cũng là một thách thức. Tuy nhiên với tình hình tín dụng tăng trưởng như hiện nay đạt hơn 10%, con số này cũng không thật lớn để ghìm mạnh tỷ lệ nợ xuống được.

Biện pháp thứ hai là chúng ta đã áp dụng việc phân loại nợ, giảm, giãn, hoãn nợ xấu, cộng với sự nỗ lực của VAMC và chính các TCTD cũng đã giúp giảm tỷ lệ nợ xấu.

“Chúng ta nên thừa nhận thành công trong nỗ lực xử lý nợ xấu thời gian qua, chấp nhận việc nợ xấu đã được xử lý gọn như một sự đảm bảo lòng tin, nhất là lòng tin trong ngành ngân hàng. Tuy nhiên, chúng ta không nên tăng dư nợ để giảm tỷ lệ nợ xấu, tránh vòng luẩn quẩn: tăng dư nợ đồng nghĩa nợ xấu sẽ theo chân tăng lên”, ông Phong nhấn mạnh.

Tính đến nay đã có 39 TCTD bán nợ cho VAMC với 23.206 món nợ của 15.257 khách hàng, tổng dư nợ gốc là 224.869 tỷ đồng, giá mua là 190.807 tỷ đồng. Ông Phong cho biết bất động sản là nguồn tài sản đảm bảo có giá trị khoảng 330.000 tỷ, tốt hơn số nợ VAMC đã mua nhưng thực chất đó là giá bất động sản vào thời điểm cao nhất, còn bối cảnh hiện nay không biết là bao nhiêu? Trong khi đó với giá VAMC mua gần bằng với giá gốc.

“Liệu chúng ta mua có đắt không? Liệu bán ra thị trường là bao nhiêu và bây giờ có xu hướng là bán rẻ để bán nhanh. Vậy mua đắt bán rẻ, lỗ ai chịu?”, ông Phong băn khoăn.

VAMC cũng đang gặp khó khi mua nợ về chưa bán được cho ai cũng chưa có "sân chơi" để thực hiện trao đổi mua bán nợ.

Theo ông Phong, bức tranh nợ xấu về danh nghĩa là đẹp, nhưng cần có góc nhìn xác đáng hơn, tránh hiện tượng tự che mắt mình. Từ nay đến cuối năm, chúng ta có cơ sở để kỳ vọng hơn khi VAMC được mua bán theo giá thị trường, được “mặc cả” để mua bán cạnh tranh hơn.

Bàn luận về vấn đề này, TS. Cấn Văn Lực, chuyên gia tài chính cho rằng đến bây giờ VAMC mới mua bán nợ theo giá thị trường là hơi muộn nhưng muộn còn hơn không.

Ông Lực bày tỏ quan điểm nên có cơ chế chia sẻ khoản chênh lệch giữa giá mua nợ xấu và giá bán theo tư duy thị trường: lỗ cùng chịu, lãi cùng chia. Nếu mua nợ 70 đồng, bán được 75 đồng thì 5 đồng lãi kia cùng chia. Tương tự như vậy với các khoản lỗ. Đấy mới là cơ chế thị trường và là động lực cho các TCTD làm việc.

Ông cho biết thêm nếu để việc xử lý nợ xấu theo nguyên tắc thị trường và các TCTD phải gánh 100% khoản lỗ rủi ro thì sẽ xảy ra ba trường hợp. Thứ nhất, các TCTD sẽ thiếu động lực khi bán nợ cho VAMC. Thứ hai, việc đạt được sự đồng thuận của TCTD và VAMC về giá bán cũng là một khó khăn. Ví dụ, nếu mua nợ 70 đồng, bán được 75 đồng thì 5 đồng lãi kia cùng chia nhưng nếu khi VAMC bán tài sản với giá 50 đồng, nhưng TCTD lại không đồng ý vì bị lỗ 20 đồng so với giá mua.

Thứ ba, nếu chỉ dựa vào nguồn vốn trích lập dự phòng rủi ro, thời gian để các TCTD trích lập dự phòng rủi ro đầy đủ và có thể kéo dài từ 5 - 10 năm (tùy theo chấp thuận của VAMC). Vậy 10 năm sau mới xử lý được nợ xấu mà nợ càng để lâu thì việc xử lý càng tốn kém và gây tắc nghẽn tín dụng.

1

1Có rất nhiều câu hỏi nảy sinh về công cuộc tái cơ cấu hệ thống ngân hàng (NH) trong giai đoạn 2011-2015. Trả lời được các câu hỏi đó một cách công bằng chính là bắc một nhịp cầu để kết nối hệ thống NH hôm nay, tới diện mạo tương lai.

2

2Chứng khoán hóa nợ xấu là công cụ tài chính được áp dụng thành công ở nhiều nước phát triển trên thế giới, nhưng trong tình hình kinh tế Việt Nam như hiện nay, các chuyên gia đều đánh giá, phương án này khó khả thi.

3

3Ông Nguyễn Văn Giàu từng có lúc bị đề nghị kiểm điểm, liên quan tới thời kỳ nở rộ ngân hàng...

4

4Ủy ban Basel về giám sát ngân hàng (BCBS) đang thực hiện rà soát lại phương pháp tiếp cận đối với tài sản chịu rủi ro (RWA) phục vụ việc xem xét tỷ lệ an toàn vốn tối thiểu (CAR) - chỉ số quan trọng nhằm đánh giá “sức khỏe” của một ngân hàng.

5

5Cựu phó chủ tịch FED New York, ông Krishna Guha, cho rằng các nhà đầu tư không nên mặc định rằng Cục Dự trữ Liên bang Mỹ (FED) sẽ không tăng lãi suất trong tháng 12, bất chấp việc thị trường đang hướng về khả năng lãi suất tăng vào đầu năm sau.

6

6Các công ty quản lý tài sản của Trung Quốc đang bán ra những tài sản có rủi ro cao nhưng đi kèm với mức lợi suất hấp dẫn trên thị trường thứ cấp.

7

7Có những lý do để lo ngại về việc Trung Quốc gia tăng đầu tư vào Việt Nam.

8

8Trong dòng vốn đầu tư trực tiếp nước ngoài (FDI) vào Việt Nam, lĩnh vực môi trường thu hút ít hơn hẳn so với các lĩnh vực khác, dù áp lực môi trường ngày càng cao. Vấn đề cấp thiết đặt ra là phải thu hút vốn nhiều hơn nữa vào lĩnh vực này, đặc biệt là khi Hiệp định TPP vừa hoàn tất đàm phán.

9

9Kết quả nghiên cứu cho thấy đồng tiền của Malaysia chịu rủi ro nhiều nhất so với những đồng tiền khác tại Đông Nam Á.

10

10Việc nỗ lực thúc đẩy sự phát triển của thị trường cho vay tiêu dùng cũng là một biện pháp được các chuyên gia khuyến nghị để đẩy lùi hoạt động tín dụng đen.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự