Việt Nam hoan nghênh phán quyết vụ Philippines kiện Trung Quốc

Artermia: Từ đồng muối ra cảng biển

Formosa chôn 100 tấn chất thải ở trang trại sếp công ty môi trường

Doanh nghiệp bột giặt lãi hàng chục tỷ đồng mỗi tháng

Hỗ trợ 560 triệu USD cho Đồng bằng sông Cửu Long

Gói tín dụng này nhằm hỗ trợ hai dự án phát triển đô thị, nâng cao khả năng thích ứng với biến đổi khí hậu và bảo đảm sinh kế bền vững tại Đồng bằng sông Cửu Long.

Ngày 11-7, tại Cần Thơ, Ngân hàng Thế giới (WB) và Ngân hàng Nhà nước Việt Nam đã ký hiệp định cho các khoản vay và tín dụng trị giá 560 triệu USD.

Trong số này, 250 triệu USD sẽ dành cho Dự án phát triển TP. Cần Thơ và tăng cường khả năng thích ứng của đô thị nhằm giảm nhẹ rủi ro lũ lụt và cải thiện kết nối giao thông giữa trung tâm thành phố với các khu đô thị mới. Dự án sẽ mang lại lợi ích cho 420.000 dân sống tại thành phố và giúp chính quyền quản lý rủi ro thiên tai tốt hơn.

Khoản 310 triệu USD còn lại sẽ giúp xây dựng năng lực chống chịu khí hậu và đảm bảo sinh kế bền vững cho 1,2 triệu dân sinh sống tại 9 tỉnh Đồng bằng sông Cửu Long bị ảnh hưởng bởi biến đổi khí hậu, xâm nhập mặn, sạt lở bờ biển và lũ lụt.

Dự án Chống chịu khí hậu tổng hợp và sinh kế bền vững Đồng bằng sông Cửu Long sẽ hỗ trợ nâng cao năng lực quy hoạch theo hướng thích ứng với khí hậu cũng như năng lực chống chịu với biến đổi khí hậu trong quản lý sử dụng nguồn đất và nước. Dự án sẽ đem lại những lợi ích trực tiếp cho nông dân (nhất là những người sản xuất lúa gạo cũng như các hộ dân nuôi trồng thủy sản, làm ngư nghiệp tại các tỉnh ven biển ở khu vực này, trong đó có người dân tộc thiểu số Kh’me ở hai tỉnh Sóc Trăng và Trà Vinh.

Dự án phát triển TP.Cần Thơ và tăng cường khả năng thích ứng của đô thị hỗ trợ xây dựng hệ thống đê kè, cống và van thoát nước, cải thiện hệ thống thu gom nước mưa và thoát nước và các biện pháp giúp chính quyền thành phố quản lý lũ lụt tốt hơn. Các hệ thống quản lý cũng được tăng cường nhằm cải thiện công tác quy hoạch không gian, quản lý thông tin và số liệu và quản lý tài chính công.

Hiệp hội Phát triển Quốc tế (IDA), tổ chức cấp vốn của WB cho các nước nghèo nhất, tài trợ 310 triệu USD cho Dự án Chống chịu khí hậu tổng hợp và sinh kế bền vững vùng Đồng bằng sông Cửu Long.

Dự án phát triển TP. Cần Thơ và tăng cường khả năng thích ứng của đô thị được IDA cấp 125 triệu USD và cũng được Ngân hàng Tái thiết và Phát triển Quốc tế (IBRD), tổ chức cấp vốn của WB cho các nước thu nhập trung bình cấp 125 triệu USD.

Cảnh báo lợi dụng phân luồng để buôn lậu, gian lận thương mại

Phần nhiều vụ việc buôn lậu, gian lận thương mại qua các cửa khẩu tại TP.HCM bị cơ quan Hải quan phát hiện trong thời gian qua đều lợi dụng sự ưu đãi trong phân luồng hàng hóa XNK.

Chọn luồng

Trong 6 tháng đầu năm 2016, Ban 389 TP.HCM phát hiện 13.868 vụ vi phạm, tăng 66% so với cùng kỳ năm trước. Trong đó, khởi tố hình sự 49 vụ, giảm 36% so với cùng kỳ năm trước. Tang vật vi phạm chủ yếu gồm: 8,306 kg cocain và heroin; 2.580 viên ma túy tổng hợp; 248.780 đơn vị sản phẩm tân dược, 70.655 đơn vị sản phẩm mỹ phẩm; 175 kg sản phẩm động vật hoang dã; 100 m3 gỗ, 36 lóng gỗ; 1.501.198 kg hóa chất, 317.153m vải và 227.032 kg vải; 614.850 bao thuốc lá điếu ngoại nhập, 6.512 chai rượu...

Qua việc lợi dụng chính sách XNK, các đối tượng đã mở tờ khai theo loại hình quá cảnh để khai báo cho các lô hàng không đúng với thực tế hoặc các lô hàng quá cảnh đó cần phải có giấy phép chuyên ngành; hàng chuyển khẩu sai khai báo... Hàng hóa khai báo là phế liệu nhựa nhưng khi kiểm tra thực tế là phụ tùng ô-tô, ắc quy chì, thiết bị máy vi tính, máy móc cũ, hàng tiêu dùng đã qua sử dụng, sữa, mỹ phẩm...

Mặt khác, lợi dụng cơ chế quản lý rủi ro trong thông quan hàng hóa, các đối tượng buôn lậu sử dụng phương thức “chọn luồng”. Đó là, cùng một lô hàng khai báo nhiều tờ khai ở cùng một chi cục hoặc ở chi cục khác, nếu bị phân vào luồng Đỏ thì hủy tờ khai, khai báo lại để chọn luồng Vàng, luồng Xanh để thông quan hàng hóa. Hiện nay, các tờ khai hải quan luồng Xanh, luồng Vàng thông quan nhanh nên cũng chứa đựng nhiều rủi ro. Qua kiểm tra, cơ quan Hải quan đã phát hiện nhiều vụ vi phạm với thủ đoạn tinh vi qua luồng Xanh, Vàng. Đặc biệt, đối với hàng hóa xuất khẩu -hầu hết thuộc diện miễn kiểm tra thực tế, tuy nhiên qua công tác soi chiếu ngẫu nhiên đối với hàng hóa đã thông quan, Cục Hải quan TP.HCM cũng đã phát hiện những trường hợp xuất khẩu hàng sai khai báo hải quan, trốn thuế.

Hàng lậu trị giá lớn

Theo Cục Hải quan TP.HCM, trong 6 tháng đầu năm 2016, toàn Cục đã phát hiện và lập biên bản 694 vụ vi phạm hành chính về hải quan, giảm 45,9% vụ so với cùng kỳ (6 tháng đầu năm 2015 là 1.282 vụ), trị giá hàng vi phạm là 443,4 tỷ đồng, tăng 570,5% so với cùng kỳ (6 tháng đầu năm 2015 là 66,1 tỷ đồng).

Cục Hải quan TP.HCM nhận định, tình hình buôn lậu và gian lận thương mại trên địa bàn TP.HCM diễn biến phức tạp do đối tượng lợi dụng kẽ hở của cơ chế, chính sách, thủ tục thông thoáng. Lãnh đạo Cục đã chủ động chỉ đạo xây dựng kế hoạch, phương án trọng điểm, địa bàn trọng điểm, doanh nghiệp và mặt hàng trọng điểm, rà soát hàng tồn đọng từ 30 đến 90 ngày, lập chuyên án chống buôn lậu, xử lý hàng tồn đọng trên 90 ngày. Chủ động thu thập thông tin, phát hiện và bắt giữ nhiều vụ vi phạm nhập khẩu hàng cấm, hàng kém chất lượng, khai sai số lượng, chủng loại tên hàng để trốn thuế… với nhiều phương thức thủ đoạn cất giấu tinh vi.

Đánh giá về công tác chống buôn lậu và gian lận thương mại của đơn vị, Phó Tổng cục trưởng Tổng cục Hải quan Hoàng Việt Cường, phụ trách Cục Hải quan TP.HCM cho biết, trung bình trong vài ba năm gần đây, Cục Hải quan TP.HCM phát hiện khoảng 2.000-2.300 vụ vi phạm/năm, trị giá hàng vi phạm trên 200 tỷ đồng. Tuy nhiên, trong khoảng 6 tháng đầu năm 2016, số vụ vi phạm được phát hiện giảm 50%, nhưng trị giá hàng vi phạm lại tăng lên gần 6 lần so với cùng kì năm 2015. Phó Tổng cục trưởng Hoàng Việt Cường cho rằng, qua kết quả này cho thấy, công tác đấu tranh chống buôn lậu và gia lận thương mại tại các cửa khẩu bước đầu có hiệu quả rất tốt. Các vụ gian lận, buôn lậu hàng hóa có trị giá cao đã được phát hiện, ngăn chặn kịp thời…

Ban chỉ đạo 389 TP.HCM đã đề ra một số mặt công tác trong 6 tháng cuối năm, như: Tiếp tục tăng cường đấu tranh với hiện tượng giả mạo hồ sơ, chứng từ để làm thủ tục hải quan, giả hồ sơ chứng từ để đưa hàng hóa ra khỏi khu vực giám sát hải quan. Ngăn chặn kịp thời hàng hóa chuyển khẩu, chuyển cảng, quá cảnh không có giấp phép, sai khai báo; Đẩy mạnh công tác thu thập, xử lý thông tin chủ động phối hợp chặt chẽ với các lực lượng chức năng trên địa bàn để phát hiện, ngăn chặn kịp thời các nguy cơ, hành vi buôn lậu vận chuyển trái phép tiền chất cũng như các chất ma túy qua các tuyến trọng điểm như sân bay, bưu điện; Đẩy mạnh công tác phối hợp chặt chẽ giữa các lực lượng chức năng, thanh tra chuyên ngành, quận-huyện trong việc tăng cường chống buôn lậu, gian lận thương mại và hàng giả trên địa bàn thành phố..(HQ)

Sẽ tổ chức đấu thầu tín phiếu Kho bạc Nhà nước

Bộ Tài chính và Ngân hàng Nhà nước vừa ban hành Thông tư liên tịch số 92/2016/TTLT-BTC-NHNN hướng dẫn việc phát hành tín phiếu kho bạc qua Ngân hàng Nhà nước Việt Nam.

Thông tư liên tịch quy định, đối với tín phiếu phát hành theo phương thức đấu thầu qua Sở Giao dịch Ngân hàng Nhà nước, Bộ Tài chính quy định khung lãi suất phát hành tín phiếu trong từng thời kỳ hoặc từng phiên phát hành. Căn cứ vào khung lãi suất do Bộ Tài chính quy định, Kho bạc Nhà nước lựa chọn và quyết định lãi suất phát hành tín phiếu đối với từng phiên đấu thầu.

Cụ thể, tín phiếu sẽ có mệnh giá 100.000 đồng. Các mệnh giá khác là bội số của 100.000 đồng.

Về kỳ hạn tín phiếu, tín phiếu có các kỳ hạn chuẩn là 13 tuần, 26 tuần và 52 tuần. Bộ Tài chính quy định việc phát hành các kỳ hạn chuẩn khác của tín phiếu trong trường hợp cần thiết nhưng không vượt quá 52 tuần.

Về lãi suất, đối với tín phiếu phát hành theo phương thức đấu thầu qua Sở Giao dịch Ngân hàng Nhà nước, Bộ Tài chính quy định khung lãi suất phát hành tín phiếu trong từng thời kỳ hoặc từng phiên phát hành. Căn cứ vào khung lãi suất do Bộ Tài chính quy định, Kho bạc Nhà nước lựa chọn và quyết định lãi suất phát hành tín phiếu đối với từng phiên đấu thầu.

Việc đấu thầu tín phiếu được thực hiện theo 1 trong 2 hình thức là: Đấu thầu cạnh tranh lãi suất và Đấu thầu kết hợp cạnh tranh lãi suất và không cạnh tranh lãi suất.

Phương thức xác định khối lượng tín phiếu trúng thầu cho từng thành viên đấu thầu được áp dụng cho cả đấu thầu cạnh tranh lãi suất và đấu thầu kết hợp cạnh tranh lãi suất và không cạnh tranh lãi suất giống nhau.

Trường hợp khối lượng tín phiếu trúng thầu thấp hơn khối lượng tín phiếu gọi thầu, NHNN được quyền mua phần chênh lệch giữa 2 lượng tín phiếu này.

Trong trường hợp không có lãi suất trúng thầu, Ngân hàng Nhà nước được quyền mua tín phiếu theo mức lãi suất thỏa thuận giữa Bộ Tài chính và Ngân hàng Nhà nước theo các nguyên tắc quy định.

Kho bạc Nhà nước sẽ công bố lịch biểu dự kiến phát hành tín phiếu theo phương thức đấu thầu trong năm tiếp theo (nếu có) trên trang tin điện tử Kho bạc Nhà nước và thông báo cho Sở Giao dịch Ngân hàng Nhà nước, Sở Giao dịch Chứng khoán trước ngày 31-12 hàng năm.

Thông tư này có hiệu lực từ ngày 15-8-2016 và thay thế cho Thông tư số 106/2012/TTLT- BTC- NHNN ngày 28-6-2012 của Bộ Tài chính và Ngân hàng Nhà nước Việt Nam hướng dẫn phát hành tín phiếu kho bạc qua Ngân hàng Nhà nước.(HQ)

Cấm sửa lệnh LO, lệnh ATC để chặn khả năng làm giá

Ủy ban Chứng khoán Nhà nước (UBCK) vừa công bố việc giải đáp vướng mắc về Thông tư 203/2015/TT-BTC, có hiệu lực từ 1-7-2016 hướng dẫn giao dịch trên TTCK. Điểm đáng lưu ý là thông điệp của nhà quản lý liên quan đến dòng chảy vốn giữa 3 bên: Nhà đầu tư - công ty chứng khoán (CTCK) - ngân hàng.

CTCK không được chuyển tiền nội bộ cho nhà đầu tư

Theo hướng dẫn của UBCK, CTCK không được nhận ủy quyền của khách hàng để thực hiện chuyển tiền nội bộ giữa các tài khoản của khách hàng, mà phải thực hiện qua ngân hàng thương mại (do CTCK lựa chọn).

Bên cạnh đó, việc nhà đầu tư chuyển tiền sang tài khoản của nhà đầu tư khác cũng tại CTCK phụ thuộc vào nội dung quy định tại hợp đồng được lập giữa 3 bên là nhà đầu tư, CTCK và ngân hàng. Việc chuyển tiền giữa các tài khoản khác nhau theo yêu cầu của nhà đầu tư phải do ngân hàng thực hiện theo thỏa thuận tại nội dung hợp đồng 3 bên.

Trao đổi với Đầu tư Chứng khoán, ông Nguyễn Sơn, Vụ trưởng Vụ Phát triển thị trường (UBCK) cho biết, quy định như vậy là nhằm giảm thiểu tình trạng CTCK lạm dụng tài khoản nhà đầu tư. Cũng theo ông Sơn, trước đây, quy định pháp lý buộc CTCK phải tách bạch tài khoản tiền gửi của nhà đầu tư khỏi tài khoản tiền gửi của CTCK cũng nhằm bảo vệ quyền và nghĩa vụ đối với nhà đầu tư.

Ở góc độ nhà đầu tư, họ tiếp nhận Thông tư 203 với 2 quan điểm khác biệt. Đối với nhà đầu tư “khó tính”, họ cho rằng, quy định mới rất hợp lý và tránh tình trạng các môi giới lạm dụng tài sản của nhà đầu tư, đảm bảo tiền của nhà đầu tư sẽ không bị thất thoát. Đối với nhà đầu tư “dễ tính”, họ luôn mong muốn mọi thao tác diễn ra dễ dàng, đỡ phải làm nhiều thủ tục, cảm nhận về quy định mới là… làm họ mất thêm thời gian.

Ông Mạc Quang Huy, Tổng giám đốc CTCK Maritime (MSI) chia sẻ, quy định mới cơ bản thực hiện chủ trương CTCK không thực hiện chức năng thanh toán, nhưng so với trước đây thì có gây sự bất tiện cho khách hàng về thời gian chờ đợi và chi phí giao dịch.

Ông Huy cho biết, hiện nay các CTCK triển khai Thông tư 203 theo 1 trong 2 hướng. Thứ nhất, dừng dịch vụ chuyển tiền giữa 2 tài khoản chứng khoán. Khách hàng A muốn chuyển tiền cho khách hàng B, thì A sẽ chuyển sang tài khoản ngân hàng của A và sau đó, A vào tài khoản ngân hàng để thực hiện chuyển tiền sang tài khoản chứng khoán của B.

Phương án này, theo ông Huy, có điểm bất lợi như thời gian chuyển tiền lâu hơn, khách hàng sẽ mất phí chuyển tiền: lần 1 từ CTCK sang ngân hàng và lần 2 từ ngân hàng sang CTCK…

Ngoài ra, hạn mức chuyển tiền online của ngân hàng thấp hơn hạn mức chuyển tiền của CTCK, thường khoảng 500 triệu đồng/ngày, trong khi CTCK dao động từ 1-5 tỷ đồng/ngày, cũng có thể sẽ hạn chế tốc độ dòng chảy vốn từ nhà đầu tư lớn vào thị trường. Thêm nữa, nếu xảy ra lỗi tác nghiệp do sai sót, sẽ phát sinh thời gian làm tra soát, mất cơ hội đầu tư của khách hàng.

Ở hướng thứ hai, khách hàng A chuyển tiền từ tài khoản chứng khoán sang khách hàng B, thì CTCK có thể hướng dẫn khách hàng chuyển vào tài khoản tiền tổng của CTCK và phần diễn giải khi nội dung là chuyển đích danh đến tài khoản chứng khoán khách hàng B. Sau đó, bộ phận giao dịch của CTCK sẽ hạch toán thủ công vào tài khoản chứng khoán của khách hàng B.

Với cách thực hiện này, ông Huy cho biết, sẽ tiện hơn cho khách hàng và khách hàng chỉ mất phí 1 lần. Tuy nhiên, tiền cũng không đến ngay tài khoản chứng khoán đích vì phải đợi CTCK hạch toán thủ công. Ngoài ra, cũng có xác xuất xảy ra lỗi tác nghiệp.

Cấm sửa lệnh LO, lệnh ATC để chặn khả năng làm giá

Về lệnh đặt trong phiên giao dịch, Điều 7 Khoản 4 Thông tư 203 hướng dẫn giao dịch trên TTCK quy định: “Nhà đầu tư không được đặt các lệnh giao dịch vừa mua, vừa bán đồng thời cùng một loại chứng khoán trong cùng một đợt khớp lệnh định kỳ, trừ các lệnh đã được nhập vào hệ thống tại phiên giao dịch liên tục trước đó, chưa được khớp nhưng vẫn còn hiệu lực”.

Như vậy, nhà đầu tư có quyền đặt lệnh giao dịch vừa mua vừa bán đồng thời cùng một loại chứng khoán trong cùng một đợt khớp lệnh liên tục, khi có đầy đủ tiền/chứng khoán để thực hiện giao dịch theo đúng quy định của pháp luật. Trường hợp nhà đầu tư đã đặt lệnh mua hoặc bán tại phiên giao dịch liên tục trước đó, nhưng chưa được khớp và lệnh vẫn còn hiệu lực thì khi chuyển sang phiên khớp lệnh định kỳ, nhà đầu tư có thể đặt tiếp lệnh bán hoặc mua chứng khoán cùng loại.

Ông Trần Vũ Thạch, Giám đốc Khối Giao dịch, CTCK VNDirect (VNDS) cho biết, Công ty đã có những thay đổi đáp ứng điều kiện này. Tuy nhiên, theo ông Thạch, việc cho phép đặt lệnh ngược chiều thực ra không có ý nghĩa lớn với nhà đầu tư nhỏ lẻ, mà chủ yếu tác động tới các nhà đầu tư năng động, nhà tạo lập thị trường.

Trên thực tế, có nhiều nhà đầu tư nhầm lẫn với việc cho phép giao dịch bán cổ phiếu chờ về và giao dịch trong ngày quy định tại Thông tư 203. Theo VNDS, việc thay đổi cho phép giao dịch ngược chiều và việc thay đổi bước giá giao dịch sắp tới của 2 Sở GDCK là bước đệm quan trọng để tiến tới việc cho phép giao dịch trong ngày (day-trade).

“Chúng tôi tin rằng, việc đó sẽ giúp cải thiện thanh khoản và nhà đầu tư có nhiều cơ hội giao dịch ăn chênh giá tốt hơn”, ông Thạch nói.

Liên quan đến quy định các CTCK không được sửa, hủy lệnh LO, lệnh ATC, bao gồm cả lệnh LO vẫn còn hiệu lực, chuyển từ phiên khớp lệnh liên tục sang phiên khớp lệnh định kỳ xác định giá đóng cửa, nhiều CTCK cho rằng, quy định này quá chặt và bất cập. Tuy nhiên, theo ông Nguyễn Sơn, trước khi đưa ra hướng dẫn, UBCK đã làm việc và thống nhất với 2 Sở GDCK rằng, điều kiện cấm sửa lệnh cũng là một trong nhiều yếu tố ngăn chặn được tình trạng “làm giá”.(TNCK)

1

1Việt Nam hoan nghênh phán quyết vụ Philippines kiện Trung Quốc

Artermia: Từ đồng muối ra cảng biển

Formosa chôn 100 tấn chất thải ở trang trại sếp công ty môi trường

Doanh nghiệp bột giặt lãi hàng chục tỷ đồng mỗi tháng

2

270 nhà máy điện tham gia thị trường phát điện

Ủy ban Kiểm tra Trung ương kết luận trường hợp ông Trịnh Xuân Thanh

Hành động vô nhân đạo của Trung Quốc đe dọa tính mạng ngư dân Việt

Mua hóa chất độc hại, bao nhiêu cũng có

3

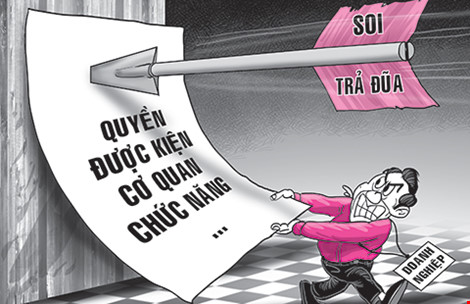

3Sợ gì mà không kiện thuế?

Phạt 6 công ty kinh doanh đa cấp 270 triệu đồng

ĐBSCL chủ động hội nhập và phát triển bền vững

Xem xét, xử lý kỷ luật nguyên Bí thư Thành ủy Hải Phòng

4

4Trong khuôn khổ diễn đàn hợp tác Kinh tế Đồng bằng Sông Cửu Long (ĐBSCL), ngày 11/7, tại Hậu Giang đã diễn ra hội nghị xúc tiến đầu tư với chủ đề “Hậu Giang – tiềm năng đầu tư và phát triển” với hàng loạt dự án nông nghiệp được Hậu Giang "trải thảm" mời gọi đầu tư.

5

5Đó là khẳng định của Thứ trưởng Bộ Công Thương Trần Quốc Khánh khi trả lời phỏng vấn của Dân trí chiều qua (11/7), sau khi Cục Quản lý cạnh tranh (QLCT) công bố kết quả kiểm tra 4/7 doanh nghiệp (DN) kinh doanh bán hàng đa cấp (BHĐC).

6

6Khó khăn “săn đuổi” dệt may

Thái Lan điều máy bay tìm ngư dân Việt mất tích sau vụ bắn tàu cá

Doanh nghiệp nhỏ như… 'cá nằm trên thớt'

Cán bộ chi cục thuế bị tố tống tiền doanh nghiệp

7

7Nâng mức huy động vốn đầu tư cho Đà Nẵng

Không giải quyết mâu thuẫn, nông nghiệp khó khá lên

“Nên phát hành trái phiếu miễn thuế”

Hải quan TP.HCM tập trung thực hiện 4 nhóm giải pháp trọng tâm 6 tháng cuối năm

8

8Thủ tướng Nguyễn Xuân Phúc vừa ký quyết định phê chuẩn nhân sự 5 tỉnh gồm Quảng Bình, Bình Định, Trà Vinh, Cà Mau và Long An.

9

9Da giày “thấp thỏm” thoát khó

EVN đã hoàn thành mục tiêu chống lũ cho 4 dự án thủy điện

Quy định mới về việc cấp tín dụng hợp vốn của các TCTD đối với khách hàng

Phát huy tối đa các thế mạnh vùng

10

10Lo phá sản, 40 doanh nghiệp tại Hoài Đức kêu cứu

Nông dân nghèo có tiền tỷ nhờ nuôi tôm vùng ngập mặn

Tôn vinh 79 thương hiệu vàng nông nghiệp Việt Nam 2016

Doanh nghiệp bán lẻ cần gói tín dụng riêng

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự