Lần đầu tiên, hai cường quốc kinh tế số 2 và số 3 thế giới sẽ đối thoại song phương, thảo luận về những rủi ro tiềm tàng đối với nền kinh tế châu Á trong bối cảnh chủ nghĩa bảo hộ đang nhen nhóm.

Doanh nghiệp thị trường mới nổi đối mặt với rủi ro mất khả năng trả nợ nếu tăng trưởng chậm lại, lãi suất lên hoặc đồng USD lấy lại đà tăng mạnh.

Các doanh nghiệp thị trường mới nổi đã đổ xô vay mượn bằng đồng USD trong những năm gần đây. Và giờ họ đang đối mặt với rủi ro mất khả năng trả nợ nếu tăng trưởng chậm lại, lãi suất tăng lên hoặc đồng USD lấy lại đà tăng mạnh.

Lo ngại là điều dễ hiểu khi chính phủ và doanh nghiệp ở các nước đang phát triển đã phát hành 179 tỉ USD nợ bằng USD trong quý I năm nay, số nợ bằng USD cao nhất từ trước đến nay trong quý I và hơn gấp đôi số tiền huy động được trong cùng kỳ năm ngoái, theo Dealogic.

Tổng nợ bằng USD tại các thị trường mới nổi đã lên mức cao mọi thời đại 3.600 tỉ USD cho đến hết quý III/2016, theo Ngân hàng Thanh toán Quốc tế (BIS). Tính cả nợ bằng đồng nội tệ, các công ty thị trường mới nổi đã vay mượn thêm 17.000 tỉ USD kể từ năm 2008, cũng theo BIS.

Quỹ Tiền tệ Quốc tế (IMF) đã khuyến cáo về những rủi ro trong các báo cáo gần đây, cho biết một khi nhà đầu tư quay lưng với những khoản đầu tư rủi ro thì các doanh nghiệp có thể đối mặt với món vay 135 tỉ USD cần phải hoàn trả.

“Các doanh nghiệp thị trường mới nổi đã chứng kiến nền kinh tế phát triển vững chắc hơn, nhưng họ vẫn dễ bị tổn thương”, Tobias Adrian, chuyên gia kinh tế tài chính hàng đầu của IMF, nhận xét. Ông đã dẫn chứng giai đoạn hoảng loạn trên thị trường mới nổi vào năm 2013 khi Cục Dự trữ Liên bang Mỹ (FED) phát đi tín hiệu sẽ chấm dứt chương trình mua lại trái phiếu. Khi đó, lãi suất trên toàn cầu đã tăng mạnh và các đồng tiền thị trường mới nổi giảm sâu, khiến cho nền kinh tế của các nước này chao đảo. “Chúng tôi đã tận mắt thấy lãi suất toàn cầu có thể tạo hiệu ứng lan tỏa tiêu cực như thế nào lên các thị trường mới nổi và rủi ro này vẫn còn hiện hữu”, Adrian nói.

Những doanh nghiệp vay mượn bằng USD cực kỳ dễ bị tổn thương. Nếu USD tăng giá, nợ sẽ càng đắt đỏ khó lòng trả nổi. Các doanh nghiệp không có nguồn thu bằng USD trong đó có một số doanh nghiệp viễn thông, các nhà phát triển bất động sản, nhà bán lẻ sẽ rơi vào thế khó. Rủi ro đặc biệt cao ở những quốc gia có thâm hụt nước ngoài lớn và dự trữ ngoại hối thấp. Nếu USD tăng cao hơn dự kiến, một số doanh nghiệp đi vay, đặc biệt những đơn vị có nguồn thu chủ yếu bằng đồng nội tệ, có thể lâm nguy và buộc phải nhờ đến sự giúp đỡ của ngân hàng trung ương, nhưng không phải ngân hàng trung ương nước nào cũng ở vị thế tốt để hỗ trợ được.

“Đồng USD tăng lên sẽ mang lại vận rủi kép cho những nước có thâm hụt tài khoản vãng lai lớn và nợ doanh nghiệp bằng USD lớn”, Eswar Prasad, Giáo sư về chính sách thương mại tại Đại học Cornell, nhận định.

Hiện tại, những người đi vay vẫn chưa đến nỗi “khó thở” vì lãi suất còn ở mức thấp và nhà đầu tư vẫn hứng thú với những khoản nợ được xem là “của lạ” và mang lại mức sinh lời cao hơn. Chính phủ Paraguay, chẳng hạn, dù có xếp hạng tín nhiệm dưới mức đầu tư, nhưng đã phát hành được 500 triệu USD trái phiếu 10 năm vào tháng 3.2017 với mức lãi suất dưới 5%.

Hơn nữa, sau các cuộc khủng hoảng tín dụng châu Mỹ Latinh và châu Á vào những năm 1990 và 2000, một số nước đã lo dự trữ ngoại tệ để phòng những lúc “trái gió trở trời”. Nhiều công ty giờ cũng đã cân đối tốt hơn giữa việc vay bằng nội tệ và vay bằng ngoại tệ. Đó là lý do vì sao một số nước không phải lo lắng nhiều, trong khi một số khác thì đứng ngồi không yên.

Các quốc gia như Ấn Độ và Philippines có nợ nước ngoài tương đối thấp và nguồn dự trữ ngoại hối dồi dào, vì thế họ có sức đề kháng tốt hơn nếu biến cố xảy ra, theo giới chuyên gia phân tích. Các nền kinh tế như Malaysia và Nam Phi thì lại có nguồn dự trữ ngoại hối khá khiêm tốn trong khi nợ bằng USD lại cao. Do đó, các quốc gia này thuộc vào nhóm có nguy cơ. Đặc biệt, Venezuela và Thổ Nhĩ Kỳ rất dễ bị tổn thương trước những cú sốc.

“Một số nước có thể cảm thấy căng thẳng, đặc biệt những nước có vấn đề về chính trị hoặc kinh tế từ trước đó”, Maurice Obstfeld, chuyên gia kinh tế trưởng của IMF, nhận xét.

Quan trọng hơn, đang có những dấu hiệu cho thấy thảm họa đang đến gần. Nhiều khoản thanh toán trễ hạn của các công ty khai thác dịch vụ viễn thông lớn ở Nam Phi và Thổ Nhĩ Kỳ cũng như của nhà sản xuất dầu mỏ lớn nhất Venezuela đã gióng hồi chuông báo động đối với những doanh nghiệp đi vay ở các thị trường mới nổi. Điều đó cho thấy môi trường ngày càng đầy thách thức khi chi phí đi vay tăng lên, tăng trưởng lợi nhuận ảm đạm, giá cả hàng hóa giảm và chủ nghĩa bảo hộ thương mại đang leo thang.

“Thời kỳ lãi suất bằng USD thấp kéo dài đã “khuyến khích” những người đi vay ở thị trường mới nổi vay nợ bằng ngoại tệ nhiều hơn mức nên vay”, Lesetja Kganyago, Thống đốc Ngân hàng Trung ương Nam Phi, nhận xét.

Công ty mẹ của Turk Telekom AS, hãng điện thoại lớn nhất của Thổ Nhĩ Kỳ, đã lỡ 2 kỳ thanh toán 290 triệu USD mỗi kỳ cho các chủ nợ vào tháng 9 và tháng 3, sau đợt suy giảm giá trị đồng lira và lợi nhuận ảm đạm. Công ty đã “tích cực” đi vay trong những năm gần đây, có được khoản vay hợp vốn trị giá kỷ lục 4,75 tỉ USD từ một nhóm các ngân hàng trong nước và ngân hàng quốc tế. Theo Công ty, tổng nợ đã lên tới 15 tỉ lira tính đến cuối năm 2016 và 70% số này là nợ bằng USD.

“Chúng tôi sẽ phải quay lưng với các doanh nghiệp có nợ ngoại tệ lớn”, Elena Tedesco, nhà quản lý cổ phiếu thị trường mới nổi tại Hermes Investment Management, cho biết. Theo bà Tedesco, triển vọng đồng lira cũng rất mơ hồ xét trong bối cảnh Thổ Nhĩ Kỳ đang đối mặt với nhiều bất ổn chính trị và kinh tế.

Tại Nam Phi, một đất nước đang thâm hụt tài khoản vãng lai, Cell C, nhà khai thác dịch vụ di động lớn thứ ba nước này, đã trễ hẹn trả lãi vào tháng 1 đối với món nợ trái phiếu 400 triệu euro của mình, với lý do lạm phát gia tăng, đồng rand yếu hơn và sự bất ổn của ngành, theo S&P Global. Doanh nghiệp dầu mỏ nhà nước PdVSA của Venezuela cũng trễ hạn thanh toán món nợ trái phiếu 404 triệu USD vào tháng 11, trong bối cảnh giá dầu thấp và dự trữ ngoại hối giảm.

Trong năm 2016, số trường hợp phát hành trái phiếu bằng USD bị vỡ nợ đã lên đến con số 32 tại các thị trường mới nổi, mức cao nhất kể từ cuộc khủng hoảng tài chính toàn cầu, theo S&P Global. Sẽ ngày càng có nhiều doanh nghiệp bị hạ bậc tín nhiệm mạnh hơn, thay vì được nâng bậc, theo tổ chức này. “Có nhiều viễn cảnh u ám đang chờ đợi phía trước, đặc biệt nếu FED “tích cực” tăng lãi suất cao hơn nhiều so với thị trường định giá vào lúc này”, Michael Grady, chuyên gia kinh tế cấp cao tại Aviva Investors, nhận xét.

Đàm Hoa

Theo nhipcaudautu.vn

1

1Lần đầu tiên, hai cường quốc kinh tế số 2 và số 3 thế giới sẽ đối thoại song phương, thảo luận về những rủi ro tiềm tàng đối với nền kinh tế châu Á trong bối cảnh chủ nghĩa bảo hộ đang nhen nhóm.

2

2Những mối lo về các chính sách kinh tế mang tính bảo hộ của Mỹ là có thật. Ba cường quốc Nhật, Trung Quốc, Hàn Quốc vừa lên tiếng sẽ chống lại điều đó.

3

3Một cuộc chiến mới chuẩn bị diễn ra trong ngành kinh doanh các sản phẩm thiết yếu, điều đó đồng nghĩa với các cuộc chiến mới về giá, tái cơ cấu và phá sản.

4

4Ấn Độ vừa công bố một kế hoạch đầy tham vọng: tới năm 2030 sẽ thay toàn bộ xe chạy động cơ đốt trong bằng xe điện nhằm giải quyết vấn nạn về ô nhiễm, năng lượng.

5

5Thái Lan, Việt Nam, Indonesia vẫn là điểm đầu tư ưa thích, nhưng vấn đề về nhân lực và ô nhiễm môi trường có thể khiến các công ty Nhật rút lui.

6

6Hoạt động mua bán, vận chuyển trứng, tinh trùng và phôi người qua đường biên giới vẫn tồn tại ở Thái Lan bất chấp lệnh cấm của chính phủ.

7

7Sau hàng thập kỷ bị cô lập và trừng phạt, nền kinh tế Triều Tiên vẫn có những tín hiệu khởi sắc tích cực, thông tin từ một bài báo mới nhất trên tờ New York Times.

8

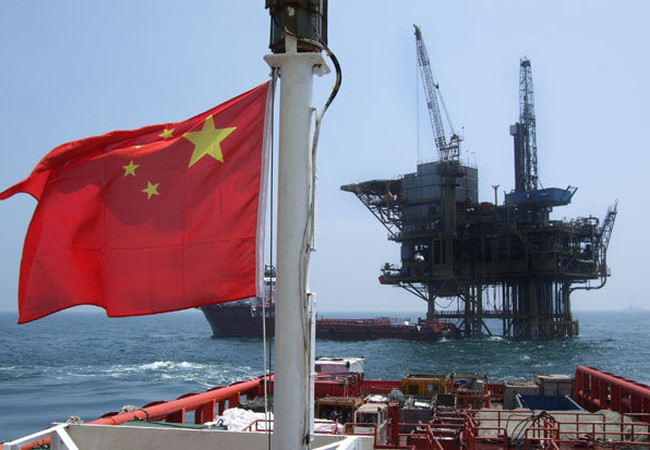

8Hầu như toàn bộ nhu cầu về xăng dầu của Triều Tiên là do Trung Quốc cung cấp. Tuyến vận chuyển dầu thô qua biên giới Trung Triều và xăng dầu thành phẩm bằng tàu thủy qua biển Hồng Hải thực tế chính là “con đường sống” của Triều Tiên. Nếu con đường bị cắt thì tình hình sẽ ra sao?

9

9Đối với nhiều quốc gia trên thế giới, các thành phố thông minh được xem là giải pháp cho những vấn đề nhức nhối như: Đông dân, ô nhiễm môi trường, tắc nghẽn giao thông...

10

10Tổng thống Mỹ Donald Trump đã ký một sắc lệnh hành pháp dỡ bỏ lệnh cấm khai thác dầu mỏ và khí đốt tại vùng biển ngoài khơi Bắc Cực và Đại Tây Dương, khẳng định quyết sách này sẽ mang về "hàng tỷ USD" cho nước Mỹ và giúp tạo thêm việc làm.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự