Thu nhập lãi thuần đã đóng góp chủ yếu làm nên dấu hiệu khởi sắc cho kết quả kinh doanh của các ngân hàng. Trong khi đó, các hoạt động kinh doanh đầu tư, dịch vụ của nhiều ngân hàng mang về lợi nhuận không nhiều, thậm chí hàng loạt ngân hàng thua lỗ các mảng kinh doanh ngoại hối, mua bán đầu tư chứng khoán.

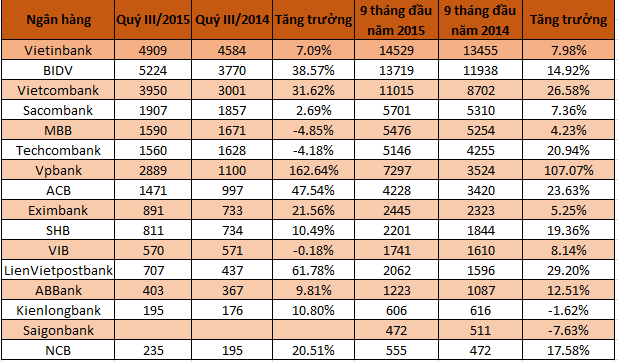

Chẳng hạn thu nhập lãi thuần hợp nhất sau 9 tháng của VietinBank đạt hơn 14.500 tỷ đồng, trong khi thu từ hoạt động kinh doanh dịch vụ chỉ mang lại khoản lãi hơn 1.000 tỷ đồng, ngoại hối 95 tỷ và hoạt động mua bán chứng khoán đầu tư lỗ 180 tỷ đồng.

Tại BIDV, thu nhập từ lãi thuần sau 3 quý đầu năm cũng lên tới 13.719 tỷ đồng. Nguồn thu từ hoạt động kinh doanh dịch vụ chỉ mang lại khoản lãi hơn 1.600 tỷ đồng, lỗ từ hoạt động ngoại hối 16 tỷ, mua bán chứng khoán kinh doanh và đầu tư lỗ lần lượt 128 tỷ và 314 tỷ đồng,…

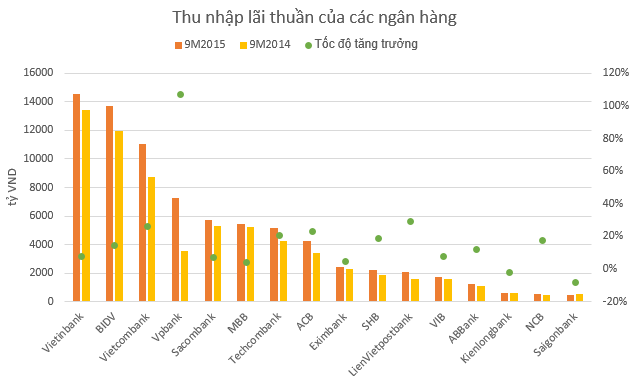

Theo số liệu tổng hợp từ 16 báo cáo tài chính hợp nhất sau 9 tháng đầu năm nay, thu nhập lãi thuần của các ngân hàng có dấu hiệu tăng đột biến. So với cùng năm trước, thu nhập lãi thuần của 16 ngân hàng tăng trưởng gần 19%.

Hầu hết đều có thu nhập từ lãi thuần tăng khá mạnh so với cùng kỳ, bởi hoạt động tín dụng của những ngân hàng này cũng mở rộng khá mạnh so với cùng kỳ năm trước.

Tỷ lệ tăng trưởng tín dụng trong 9 tháng của nhiều ngân hàng tăng mạnh nhất so với đầu năm có thể nhắc đến như VPBank tăng trưởng 36%, LienVietPostBank tăng 32,2%, BIDV tăng 23,4%, SHB tăng 17,7%, Techcombank, VIB và NCB cùng tăng trưởng trên 16%,...

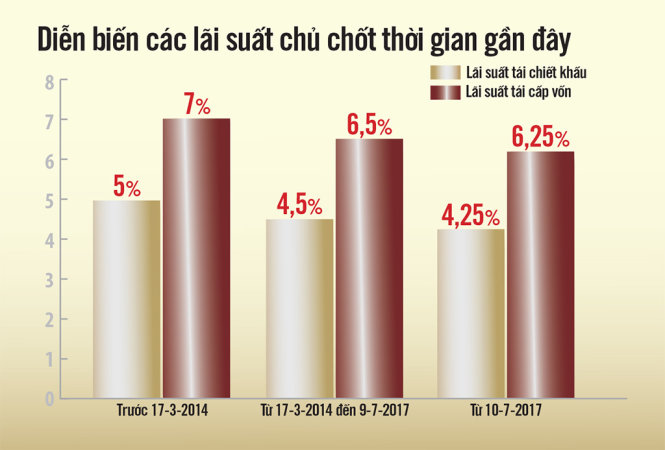

Trong khi đó, về lãi suất, thời gian qua các ngân hàng tiếp cận được nguồn vốn huy động rẻ, chi phí trả lãi thấp trong khi lãi suất cho vayvẫn ở mức cao. So với các năm trước, lãi suất có chiều hướng giảm đáng kể, tuy nhiên lãi suất huy động giảm nhiều hơn lãi suất cho vay, vì vậy biên lợi nhuận của ngân hàng được mở rộng. Điều này cũng đồng nghĩa với lợi nhuận của các ngân hàng gia tăng.

Trong quý III/2015, thu nhập lãi thuần của Sacombank đạt 1.907 tỷ đồng, tăng 2,7% so với cùng kỳ năm trước. Theo giải trình của ngân hàng là do chi phí trả lãi tiền gửi và tiền vay giảm 104,1 tỷ đồng. Trong đó, tiền gửi của khách hàng tăng 26.665 tỷ đồng nhưng lãi suất huy động giảm nên chi phí trả lãi giảm 83,3 tỷ đồng. Tiền vay giảm 2.634 tỷ đồng và lãi suất vay giảm nên chi phí trả lãi vay giảm 42,2 tỷ đồng. Chi phí khác tăng 21,4 tỷ đồng.

Thu nhập từ lãi thuần của Vietcombank trong 9 tháng đạt 11.015 tỷ đồng, tăng 26,5% so với cùng kỳ. Theo CTCK HSC, tỷ lệ NIM (tỷ lệ thu nhập lãi cận biên) tăng 0,22% so với đầu năm và tăng 0,15% so với cùng kỳ; đạt 2,64% tại thời điểm cuối tháng 9 cộng với các nguồn thu nhập ngoài lãi tăng cao đã giúp lợi nhuận của Vietcombank trước trích lập dự phòng tăng 21,7% so với cùng kỳ, mức cao nhất kể từ 2011. Về mặt huy động, tổng chi phí huy động của Vietcombank giảm 0,7%; một phần nhờ tỷ trọng tiền gửi không kỳ hạn tăng.

Thu nhập lãi thuần của các ngân hàng quý 3 và 9 tháng năm 2015 so với cùng kỳ 2014 (DVT: Tỷ đồng -- Nguồn: BCTC các NH)

Các lãnh đạo cho rằng, với lãi suất cho vay và huy động hiện nay, ngân hàng hầu như không có lãi nhiều ở hoạt động tín dụng. Tuy nhiên, thực tế cho thấy, tín dụng vẫn mang về nguồn lợi nhuận chính cho các nhà băng.

Theo một chuyên gia phân tích, hiện các ngân hàng đang sử dụng nhiều hơn tiền gửi kỳ hạn ngắn (với lãi suất huy động thấp) để cho vay trung dài hạn (có lợi suất cho vay cao), sẽ mang lại chênh lệch lãi suất cao hơn nghĩa là đánh đổi rủi ro kỳ hạn lấy hiệu quả sinh lời.

Hơn nữa, một lượng lớn tiền gửi vào ngân hàng đang tăng lên là tiền gửi không kỳ hạn với lãi suất 1%/năm nếu cho vay lại với lãi suất 5-6%/năm tức là ngân hàng đã có lãi, chưa kể là cho vay tiêu dùng thì mức lãi suất có thể lên tới 20%/năm.

Trước đó, NHNN đã nới room tín dụng cho hàng loạt ngân hàng nhằm mục đích hỗ trợ tăng trưởng kinh tế, tuy nhiên với tình hình hiện nay rất nhiều ngân hàng đang sống phụ thuộc vào tín dụng trong khi hoạt động phát triển các dịch vụ khác lại kém hiệu quả. Ngoài ra, theo chân tín dụng, tổng số nợ xấu cũng không ngừng len lỏi vào hệ thống. Vì vậy, tăng trưởng tín dụng “nóng” chính là con dao hai lưỡi mà các ngân hàng đang phải hết sức cân đo để phát triển theo hướng an toàn và bền vững hơn.

(Theo CafeF)