Sáng kiến huy động nguồn lực vàng dự trữ trong dân cư nhằm góp phần tránh lãng phí đang được thảo luận sôi nổi trong nước. Tuy nhiên, còn rất nhiều câu hỏi quanh việc liệu người dân Việt Nam có nắm giữ gần 500 tấn vàng hay không? Bằng cách nào để có thể huy động, quản lý, đầu tư và giám sát được lượng vàng này? Quan trọng nhất là ai sẽ được hưởng lợi ích từ số vàng được huy động?

Có 500 tấn vàng trong dân?

Theo thống kê của Hiệp hội Vàng Thế giới (World Gold Council), thị trường vàng trên toàn cầu năm 2015 giao động quanh mức 4.370 tấn với giá trị tương đương hơn 200 tỉ USD. Trong đó, lượng vàng dùng cho mục đích chế tác công nghiệp và trang sức chỉ chiếm khoảng 36%. Như vậy, gần 2/3 lượng vàng vật chất đang được tồn tại dưới dạng dự trữ quốc gia hoặc dạng nắm giữ tiết kiệm của các hộ gia đình, đặc biệt ở hai quốc gia đông dân và chuộng vàng là Trung Quốc và Ấn Độ.

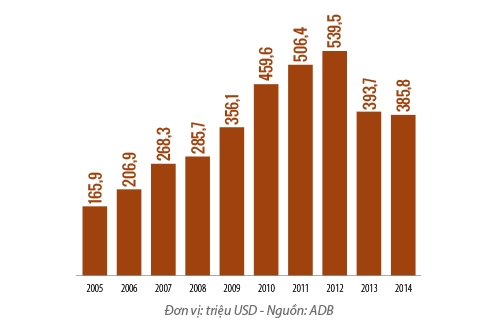

Tại thị trường Việt Nam, vàng đang được giữ theo các hình thức chính: vàng do Chính phủ tích trữ cùng với nhóm ngoại tệ mạnh như USD, GBP, EURO tại Ngân hàng Nhà nước và hệ thống các ngân hàng thương mại nhằm đảm bảo an ninh tài chính quốc gia; vàng doanh nghiệp nắm giữ, và vàng giữ trong dân. Cũng như USD, vàng đóng vai trò điều tiết qua lại giữa tỉ lệ dự trữ ngoại hối, điều tiết lượng cung tiền của nền kinh tế và chỉ số lạm phát. Có thể tham khảo gián tiếp về dự trữ vàng quốc gia của Việt Nam từ mục “International reserves” trong báo cáo Ngân hàng Phát triển châu Á (ADB) năm 2015 về Việt Nam. Theo đó, ADB ghi nhận thống kê độc lập lượng giá trị vàng mà Chính phủ Việt Nam đang dự trữ đã liên tục giảm từ mức hơn 506 triệu USD (năm 2011) về mức 380 triệu USD (năm 2014). Theo ADB, mức dự trữ ngoại hối của quốc gia của Việt Nam năm 2014 ở mức gần 34 tỉ USD.

Câu chuyện hiện tượng vàng “đóng băng” bắt đầu cách đây 6 năm. Lúc đó, Chính phủ từng lưu ý Ngân hàng Nhà nước nghiên cứu về chủ trương huy động vàng trong dân. Nếu số liệu thống kê chính xác thì lượng vàng trong dân tại Việt Nam nhiều hơn 50 lần lượng vàng dự trữ mà Chính phủ đang nắm giữ? Theo Tiến sĩ Lê Xuân Nghĩa, những số liệu thực căn cứ qua các tờ khai xuất nhập khẩu - kênh giao dịch mua bán vàng chính thức của Việt Nam ở nước ngoài được cộng dồn lại. Thời điểm năm 2012, số liệu về 1.072 tấn vàng dự trữ trong dân ở Việt Nam theo ghi nhận cộng dồn của Hội đồng Vàng Thế giới cung cấp. Còn thống kê 460 tấn là số liệu nghiên cứu của Hiệp hội Khai thác vàng ở Anh (GFMS). Trong năm 2015, GFMS ghi nhận mức giao dịch gần 23 tấn vàng. Quan sát cho thấy có tỉ lệ thuận giữa lượng vàng mua bán của Việt Nam với chỉ số lạm phát. Vào những năm 2009-2011, lạm phát trong nước lập đỉnh cao nhất trong vòng hơn 10 năm qua (Chạm ngưỡng hơn 18% năm 2011). Trong thời gian đó, lượng vàng giao dịch cũng luôn thiết lập đỉnh.

Năm nay, vấn đề được lật lại nghiêm túc khi Hiệp hội Kinh doanh vàng Việt Nam vừa có văn bản gửi lên Ngân hàng Nhà nước giữa tháng 5 vừa qua. Theo đó, Hiệp hội “có sáng kiến” lập Sở Giao dịch vàng quốc gia để huy động vàng trực tiếp trong dân. Lý do được đưa ra là nhằm tận dụng tối đa nội lực quốc gia từ trong dân cư, nhất là trong bối cảnh nền kinh tế “khát vốn” do lực đỡ từ nguồn cung ODA đã giảm sâu về giá trị, thời hạn và tăng mạnh về lãi suất. Các doanh nghiệp thuộc Hiệp hội cho rằng, chính sách hạn chế cung cấp giấy phép nhập khẩu vàng như hiện nay khiến nhu cầu 10-15 tấn vàng nguyên liệu mỗi năm dùng cho chế tác vàng nữ trang gặp nhiều khó khăn. Tuy nhiên, câu hỏi quan trọng nhất là: ai sẽ được hưởng lợi lớn và trực tiếp nếu chủ trương huy động vàng từ dân được áp dụng? Người dân nắm giữ vàng, các doanh nghiệp kinh doanh hay nền kinh tế sẽ có tác động tích cực từ thay đổi chính sách? Ai sẽ tính toán mức độ rủi ro đi kèm?

Ai hưởng lợi?

Quay lại khủng hoảng nợ công năm 2012 trải trên diện rộng khắp châu Âu từ Hy Lạp, Bồ Đào Nha đến Tây Ban Nha và Ý. Khi đó, Ngân hàng Trung ương Châu Âu (ECB) đã cân nhắc áp dụng cho phép chính phủ các nước đang khủng hoảng nợ công tìm nguồn vốn tài trợ từ các quốc gia thành viên thông qua việc sử dụng vàng dự trữ như tài sản thế chấp đối ứng (gold as collateral). Chính sách này giúp ECB giảm được rủi ro tín dụng (sovereign credit risk) trên bản cân đối kế toán so với nhóm tài sản truyền thống là trái phiếu chính phủ. Theo báo cáo khoa học của Giáo sư Ansgar Belke (Đại học Duisburg - Essen Đức), thế chấp các khoản vay quốc tế của chính phủ mỗi quốc gia bằng việc bảo đảm vàng cũng được đánh giá ít tác động đến lạm phát nếu trong diễn biến giá vàng ổn định.

Vàng dự trữ quốc gia của Việt Nam

Quay trở lại thị trường Việt Nam, với lượng dự trữ vàng có giá trị ước tính khoảng 10% GDP, tương đương khoảng 20 tỉ USD, Chính phủ sẽ được gì nếu huy động được “nguồn vốn ngầm” này? Để thấy ngân sách quốc gia được hưởng lợi tích cực từ lượng vàng 500 tấn (13,4 triệu lượng vàng) thì phải đặt trong bối cảnh mặt bằng chung của lãi suất huy động của Chính phủ hiện nay. Đầu tiên, với nguồn vốn huy động từ ODA đang có mức lãi suất mới cao, xấp xỉ 3%/năm và kỳ hạn trung bình khoảng 10 năm. Kế đến với việc phát hành trái phiếu chính phủ, dự kiến năm 2016 có giá trị 3 tỉ USD tại thị trường quốc tế, thì lãi suất phát hành cũng quanh mức 5%/năm. Còn mặt bằng huy động vốn thông qua phát hành trái phiếu chính phủ trên thị trường nội địa kỳ hạn 5 năm trở lên cũng tiệm cận ngưỡng 5,5%/năm. Thực tế này cho thấy chính sách huy động vàng trong cư dân thật sự chỉ có lợi nếu như mức lãi suất huy động ấy thấp hơn các nguồn vốn hiện tại, tức là nhỏ hơn mặt sàn lãi suất 3% của vốn vay ODA.

Mặt khác, sáng kiến về việc phát hành trái phiếu vàng cũng đang được nhóm chuyên gia kinh tế bàn thảo sôi nổi. Theo Tiến sĩ Trần Hoàng Ngân, Phó hiệu trưởng Đại học Kinh tế TP.HCM, cho rằng, Chính phủ nên xem xét phát hành trái phiếu chính phủ bằng vàng là cần thiết hơn việc cấp thêm quota nhập vàng để bình ổn thị trường. Nếu trái phiếu vàng phát hành chỉ cần mệnh giá 1-2 chỉ hoặc 3-4 chỉ vàng, với lãi suất bằng lãi suất các ngân hàng áp dụng đối với tiền gửi bằng vàng bình quân hiện nay năm. Hiệp hội Kinh doanh Vàng kiến nghị Ngân hàng Nhà nước cần nghiên cứu để sớm thành lập Sở Giao dịch vàng quốc gia bởi vì từ đây Nhà nước có thể phát hành chứng chỉ vàng, hoặc trái phiếu vàng để huy động vàng trong dân.

Nếu được thành lập, sẽ góp phần giảm bớt nhu cầu giao dịch vàng vật chất, từ đó giảm đáng kể lượng ngoại tệ sử dụng vào mục đích thanh toán hóa đơn nhập khẩu vàng; loại bỏ những loại hình giao dịch vàng bất hợp hoặc xuất nhập lậu vàng qua biên giới. Tuy nhiên, theo Tiến sĩ Lê Xuân Nghĩa, quan ngại chính nằm ở năng lực quản lý việc huy động lượng vàng nhàn rỗi trong dân. Ai sẽ thay mặt Nhà nước đứng ra huy động vàng? Thông qua hệ thông ngân hàng hay chỉ đích danh một số doanh nghiệp thuộc Hiệp hội đang có sẵn giấy phép hoạt động kinh doanh vàng trang sức? Ai sẽ giám sát hoạt động của Sở Giao dịch vàng nếu được thành lập?

Ước lượng chỉ còn khoảng 27% trong tổng số 500 tấn, tức xấp xỉ 5,4 tỉ USD, là thuộc về các hộ dân.

Các doanh nghiệp kinh doanh vàng như Doji, PNJ hay SJC dù liên tục “đánh tiếng” về khó khăn trong chính sách hạn chế nhập khẩu vàng nguyên liệu nhưng cả 3 doanh nghiệp này vẫn tăng trưởng doanh thu tốt. Trong báo cáo tài chính hợp nhất năm 2015, PNJ tiếp tục khẳng định mảng kinh doanh cốt lõi từ trang sức vàng chiếm 78% tổng doanh thu và 87% lợi nhuận gộp. Lợi nhuận gộp của PNJ năm ngoái đạt 1.138 tỉ đồng, tăng 44% so với năm 2014. Như vậy, thị trường tự điều tiết bằng nguồn vàng bán ra từ dân cư. Những doanh nghiệp kinh doanh vàng nữ trang đã tìm được “giải pháp” để kinh doanh tốt, bất chấp những quy định mà theo họ là bất lợi, khi nhu cầu cần nhập khẩu 10-15 tấn vàng để chế tác phục vụ nhu cầu nội địa. Từ trước thời điểm Thông tư 24 năm 2014, mỗi năm, Việt Nam vẫn nhập khẩu từ 30-50 tấn vàng/năm, nhưng nền kinh tế đã không phải nhập một tấn nào ở kênh chính ngạch trong vòng 2 năm trở lại đây.

Một tính toán khác cho thấy, giả sử 1 doanh nghiệp kinh doanh vàng có số vốn khoảng 800 lượng vàng thì 12.000 doanh nghiệp kinh doanh vàng đã nắm tới 72% lượng vàng đang “ngủ đông” (tương đương khoảng 9,6 triệu lượng). Như vậy, ước lượng chỉ còn khoảng 27% trong tổng số 500 tấn, tức xấp xỉ 5,4 tỉ USD, là thuộc về các hộ dân. Đây cũng là mắt xích cuối cùng chịu tác động trực tiếp trong “chủ trương huy động vàng” nằm ở chủ sở hữu thật sự của lượng vàng giá trị 20 tỉ USD là người dân. Nhìn chung có thể dễ dàng nhận thấy đối tượng nắm giữ số lượng lớn “vàng chìm” sẽ thuộc nhóm hưởng lợi nhiều nhất nếu chủ trương huy động vàng trong dân được chấp thuận.

Tiến sĩ Nguyễn Minh Phong, Viện Nghiên cứu Phát triển Kinh tế Xã hội Hà Nội, nhận định: “Thành lập Sở Giao dịch vàng rất cần thiết, nhưng không nên huy động toàn bộ mà theo từng thời kỳ thích hợp để sử dụng hiệu quả”. Đa phần người dân giữ vàng như một công cụ đầu cơ và đầu tư, sẽ được lợi khi giá vàng tăng và đồng nội tệ giảm giá so với USD, hoặc bối cảnh lạm phát cao. Vì thế, bên cạnh việc lãi suất huy động vàng phải thật sự hấp dẫn, cần quan tâm đến tính linh động của các sản phẩm huy động vàng.

Mô hình sở giao dịch vàng

Tiến sĩ Lê Xuân Nghĩa gợi ý, muốn huy động vàng dự trữ trong dân nên tham khảo kinh nghiệm của một số nước trên thế giới, theo 3 cách chính để huy động. Đầu tiên, người dân gửi vàng vào có thể giữ nguyên dưới dạng vật chất và ngân hàng sẽ tính lãi cho họ. Cách thứ 2 là ngân hàng có thể phát hành chứng chỉ vàng, người dân có thể dùng chứng chỉ đó để giao dịch, mua bán trên thị trường. Cách thứ 3 là ngân hàng trữ vàng có thể bán hoặc cho các doanh nghiệp chế tác đồ trang sức vay, họ sẽ tận dụng được nguồn vàng trong nước để chế tác thay vì phải nhập khẩu vàng. Như vậy, vàng được thu vào cũng đồng nghĩa với việc sẽ có một lượng tiền nhất định xuất ra.

Vàng chế tác của Việt Nam

Trên thế giới, mô hình sàn vàng tập trung và độc lập tương đối về tài chính và thông thường là một định chế riêng biệt theo kiểu mô hình Sàn Giao dịch hàng hóa như London OTC (87% lượng giao dịch vàng toàn cầu), COMEX tại New York (10% lượng giao dịch). Các sàn giao dịch này đi theo mô hình là tổ chức kinh doanh thu lợi nhuận khi thị trường đã phát triển và hệ thống khuôn khổ pháp lý đã tốt. Trái lại, 2 sàn Shanghai Futures Exchange (SHFE) và Tokyo Commodity Exchange (TOCOM) chia sẻ 1% thị phần giao dịch vàng còn lại trên toàn cầu lại hoạt động theo hình thức phi lợi nhuận (phổ biến khi chưa đủ khuôn khổ pháp luật).

Sở Giao dịch vàng hoặc Sở Giao dịch hàng hóa đều được tổ chức về mặt kỹ thuật theo kiểu một trung tâm thanh toán bù trừ điện tử hoặc tổ chức như một sở giao dịch chứng khoán, nên mức độ minh bạch rất cao và tránh được các rủi ro của các đối tác như mất khả năng thanh toán. Tuy nhiên, quản lý nhà nước đối với hoạt động kinh doanh vàng trên sở giao dịch cũng rất khác nhau ở mỗi quốc gia tùy thuộc vào đặc điểm của riêng biệt của mỗi nước.

Từ kinh nghiệm quốc tế và thực trạng ở Việt Nam hiện nay, mô hình sàn vàng ở Việt Nam nên theo hướng từ trung tâm tới Sở Giao dịch vàng. Nhà nước (bao gồm Ngân hàng Nhà nước và Bộ Công Thương) cần đứng ra xây dựng cơ sở pháp lý cho trung tâm giao dịch vàng (bao gồm cơ chế hoạt động, quy chế giao dịch, tổ chức lưu ký vàng tài khoản và vàng vật chất, hệ thống nhận lệnh, khớp lệnh...). Trên cơ sở đó, tùy từng giai đoạn phát triển, Nhà nước có quy định kiểm soát chặt chẽ hoặc nới lỏng đối với hoạt động kinh doanh vàng trên Sở Giao dịch vàng.

Thực tế, rủi ro tiềm ẩn còn đa chiều. Bởi vì theo tính toán, thực tế 12.000 doanh nghiệp kinh doanh vàng hiện đang nắm khoảng 3/4 trong số 500 tấn, số vàng trong các ngân hàng khoảng 1%. Tiến sĩ Nguyễn Đức Độ dẫn chứng thời điểm những năm 2000, lạm phát thấp, lãi suất cao, Chính phủ sử dụng giải pháp tình thế cho phép huy động vàng để cho vay và khi đó người dân tích trữ vàng nhiều. Về lâu dài, không thể tránh khỏi rủi ro giá vàng biến động. Cụ thể, trong khoảng 10 năm, vàng tăng gần 10 lần (từ mức 250 USD/ounce năm 2000 đến giá đã lên tới 1.800 USD/ounce năm 2001), tính ra giá đã tăng 20%/năm. Rõ ràng, Nhà nước không nên theo đuổi những chính sách cho vay vàng vật chất đầy rủi ro nếu không có phương pháp phòng ngừa biến động.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, huy động được vàng nhàn rỗi để đầu tư trở lại vào nền kinh tế là giải pháp hay nhưng xem xét hạn chế sự tham gia của các ngân hàng vào thị trường vàng vì như thế, sẽ đi ngược chủ trương chống “vàng hóa” trong nền kinh tế. Giải pháp lâu dài mà nhiều chuyên gia đưa ra là cần ổn định kinh tế, cải cách môi trường kinh doanh, mở rộng kênh đầu tư sinh lợi để dịch chuyển “văn hóa đầu cơ vàng” trong dân Việt.

Nguyệt Nguyễn

(Theo Nhịp Cầu Đầu Tư)