Giá vàng trong nước tiếp tục dưới mức 34 triệu đồng và giao dịch yên ắng trong cả tuần qua.

Nghị định 20 có hiệu lực từ 1/5/2017 có thể tác động đến một loạt doanh nghiệp nhà nước và tư nhân lớn như EVN, Masan, HAGL... - những doanh nghiệp luôn có dư nợ vay và cho vay lại các lại các bên liên quan với giá trị lớn.

Cuối tháng 2/2017, Chính phủ đã ban hành Nghị định 20/2017/NĐ-CP quy định về quản lý thuế đối với các doanh nghiệp có giao dịch liên kết. Nghị định này có hiệu lực từ 1/5/2017 được kỳ vọng là có thể hạn chế được tình trạng chuyển giá trong khối doanh nghiệp FDI thông qua các giao dịch giữa các doanh nghiệp có mối liên kết về sở hữu, quản trị…

Nhưng dù có tinh thần chung là chống chuyển giá đối với các doanh nghiệp FDI, Nghị định 20 lại có một nội dung "nằm ngoài mục tiêu này", làm khó các doanh nghiệp trong nước, đặc biệt là các đối tượng đang hoạt động theo mô hình tập đoàn hiện đại (holding), bao gồm công ty mẹ - công ty con.

Theo mô hình này, các tập đoàn muốn lớn mạnh, phát triển lâu dài sẽ phải mở rộng lĩnh vực hoạt động, bằng cách góp vốn vào các công ty con với tỷ lệ trên 51%. Các công ty con này để đầu tư dự án sẽ cần vốn. Tuy nhiên, vì mới thành lập, các đơn vị này không thể tự vay vốn từ bên ngoài mà phải viện đến công ty mẹ.

Lúc này, công ty mẹ đóng vai trò "trung ương" sẽ là đầu mối huy động vốn vay từ các nguồn trong nước và nước ngoài, sau đó chuyển tiếp phần vốn này cho các công ty con. Mô hình này được đánh giá tiên tiến và được các nhiều doanh nghiệp lớn trên thế giới áp dụng, bởi điều này vừa giúp tăng hiệu quả sử dụng vốn, vừa tối ưu vì hoạt động điều phối sẽ được tập trung về một đầu mối là công ty mẹ. Các công ty con sẽ chỉ tập trung vào sản xuất kinh doanh.

Tuy nhiên, khoản 3, điều 8 của Nghị định 20 lại đang làm khó cho cho mô hình này phát triển, bởi quy định: Tổng chi phí lãi vay phát sinh trong kỳ của doanh nghiệp được trừ xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 20% của tổng lợi nhuận thuần của hoạt động kinh doanh cộng với lãi vay và chi phí khấu hao trong kỳ (một chỉ tiêu gần tương đương với EBITDA). Khi đó, phần chi phí lãi vay vượt quá 20% sẽ bị coi là chi phí không hợp lý và bị tính thuế.

Bên cạnh đó, hướng dẫn của Nghị định 20 về khống chế chi phí lãi vay là chưa đủ rõ ràng và dự thảo thông tư sắp ban hành cũng không hướng dẫn cụ thể thêm dể doanh nghiệp có thể hiểu và thực hiện.

Nhiều ý kiến cho rằng định nghĩa chi phí lãi vay cũng chưa rõ ràng:

+ Là lãi đi vay thuần túy hay bao gồm lãi trả chậm, trả góp

+ Chi phi lãi vay có được cấn trừ với thu nhập cho vay, theo OCED là được cấn trừ

+ Phạm vi ngưỡng 20% chỉ áp dụng với các khoản vay từ bên liên kết hay cả khoản vay từ bên độc lập (tức mọi khoản vay)

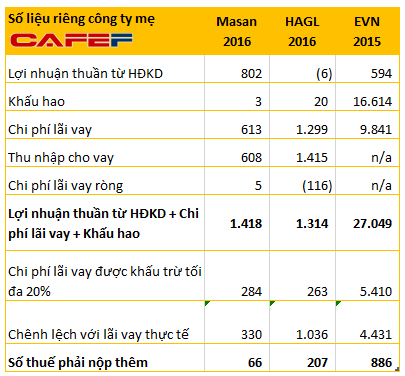

Để đánh giá tác động của Nghị định 20 lên các doanh nghiệp có nhiều giao dịch đi vay rồi cho vay với các công ty con, công ty liên kết, chúng tôi đã phân tích số liệu tài chính riêng công ty mẹ của 3 doanh nghiệp điển hình gồm Masan Group, Hoàng Anh Gia Lai và EVN.

Các doanh nghiệp này đều có dư nợ vay và cho vay lại đều rất lớn. Chẳng hạn, công ty mẹ Masan Group tại thời điểm cuối năm 2016 vay nợ gần 7.700 tỷ đòng thời có hơn 7.000 tỷ đồng cho vay và phải thu đối bên liên quan. Đối với EVN, con số này còn lớn hơn rất nhiều: đến cuối năm 2015, công ty mẹ trực tiếp đi vay gần 240.000 tỷ và cho vay lại gần 180.000 tỷ đồng.

Năm 2016, EBITDA của công ty mẹ Masan Group là hơn 1.400 tỷ đồng. Nếu chiếu theo quy định của Nghị định 20, doanh nghiệp này chỉ được khấu trừ 280 tỷ đồng chi phí lãi vay trong khi chi phí lãi vay thực tế là 613 tỷ đồng.

Tức Masan sẽ phải nộp thuế thu nhập doanh nghiệp với thuế suất hiện hành 20% trên phần lãi vay bị vượt quá là 66 tỷ đồng = 20%*(613-280).

Nếu tính trên cơ sở cấn trừ giữa chi phí lãi vay và thu nhập cho vay thì chi phí lãi vay ròng của năm 2016 chỉ còn vỏn vẹn 5 tỷ đồng và hoàn toàn đáp ứng được quy định.

Tương tự đối với HAGL và EVN, nếu giới hạn chi phí lãi vay chỉ 20%, các doanh nghiệp này sẽ phát sinh thêm số thuế lên tới vài trăm tỷ đồng.

Đại diện một doanh nghiệp chia sẻ: “Đối với các khoản vay mà công ty mẹ vay về và cho công ty con vay lại thì chi phí lãi vay phát sinh tại cả công ty mẹ và công ty con tính trên cùng một khoản vay và sẽ bị áp trần 2 lần. Phần chi phí lãi vay vượt trần sẽ bị tính thuế 2 lần tại 2 công ty.

Do đó, nếu áp dụng quy định hạn chế tỷ lệ chi phí lãi vay được khấu trừ sẽ không khuyến khích phát triển sản xuất kinh doanh trong nước khi hầu hết các DN trong nước đều có khả năng bị điều chỉnh bởi Nghị định này. Đặc biệt, quy định tạo ra rào cản việc cho vay nội bộ nội bộ giữa công ty mẹ và công ty con làm mất đi khả năng điều tiết sức mạnh chung của một tập đoàn và cơ hội đầu tư dài hạn vào các ngành nghề cần vốn lớn, có ý nghĩa lâu dài cho nền kinh tế.

Kiến Khang

Theo Trí thức trẻ/CafeF

1

1Giá vàng trong nước tiếp tục dưới mức 34 triệu đồng và giao dịch yên ắng trong cả tuần qua.

2

2Chúng ta đang cho phép thành lập doanh nghiệp quá dễ dãi, doanh nghiệp nợ thuế bị thu hồi hóa đơn vẫn có thể thành lập doanh nghiệp khác. Đây là một điều nguy hiểm gây thất thu ngân sách Nhà nước

3

3Chính phủ cần có các giải pháp quyết liệt đối với vấn đề nợ xấu vì thực tế nợ xấu chưa được giải quyết một cách bản chất.

4

4Ngân hàng Nhà nước Việt Nam vừa thông báo tỷ giá tính chéo của Đồng Việt Nam so với một số ngoại tệ áp dụng tính thuế xuất khẩu và thuế nhập khẩu có hiệu lực kể từ ngày 1/11/2015 đến 10/11/2015.

5

5Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

6

6Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

7

7Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

8

8Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

9

9Liên tục đi xuống trong ba phiên, giá vàng thế giới đã kết thúc tuần giao dịch ở 1.141,7 USD/ounce và đang ở mức thấp nhất kể từ đầu tháng 10 đến nay.

10

10Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự