Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC Bài thuộc chuyên mục

Tròn một tuần sau “tối hậu thư” của Ngân hàng Nhà nước (6/5) kiên quyết xử lý ngân hàng lách trần lãi suất USD 0%, có vẻ như các nhà băng đã lui vào cố thủ; trật tự trên thị trường huy động ngoại tệ được thiết lập.

Nhưng sự “lui bước” dường như chỉ mang tính tạm thời bởi ngoài kia, cầu tín dụng ngoại tệ vẫn đòi hỏi; còn ngân hàng khó bỏ qua cơ hội kiếm lời ăn chênh lệch.

“Cố thủ”, tạm nghe ngóng

Ngày 6/5, Ngân hàng Nhà nước (NHNN) ra thông điệp cấm tất cả ngân hàng, chi nhánh, tổ chức nước ngoài vi phạm quy định vượt trần tiền gửi USD ở mức 0%. Trao đổi, một lãnh đạo Thanh tra NHNN – đơn vị đã soạn thảo văn bản này khẳng định hình thức phạt cấm mở rộng chi nhánh là mức rất nặng mà bất cứ ngân hàng nào cũng ngán. “Chúng tôi nói là làm thật không có chuyện bỏ qua đơn vị nào cố tình sai phạm”, vị này nhấn mạnh.

Một tuần sau tối hậu thư “trảm” ngân hàng cố tình lách trần lãi suất huy động ngoại tệ, phóng viên thực hiện khảo sát nhanh tại phòng giao dịch một số ngân hàng thương mại tại Hà Nội thông qua đóng vai một khách hàng muốn gửi tiết kiệm một số USD. Câu trả lời chung từ giao dịch viên tại các quầy giao dịch đều là: “Chị nên bán USD để gửi tiền đồng; còn nếu muốn gửi đô la thì lãi suất đúng 0% kèm theo quà khuyến mại có giá trị nhỏ”.

Đi cùng anh Nguyên, một khách hàng đang có sổ tiết kiệm cả USD lẫn VND vào phòng giao dịch một ngân hàng trên đường Quang Trung - nơi mới cách đây hai tuần, cô nhân viên tên M sẵn sàng tư vấn cho khách ngoài mở sổ tiết kiệm USD đi kèm thêm sổ tiết kiệm VND, thì hôm nay vẫn cô nhân viên đó lại từ chối chúng tôi. Ngạc nhiên, anh Nguyên bảo: “Cách đây 2 tuần, chính em còn tư vấn cho anh nên gửi 1 sổ tiết kiệm mức 30.000 USD đi kèm 1 sổ VND trị giá 200 triệu đồng thì sẽ được “tặng” thêm 1,5% lãi suất/năm”. Đáp lại, cô nhân viên chỉ một mực: “Hiện ngân hàng tạm thời áp dụng lãi suất 0% hoàn toàn cho tiền gửi USD, anh thông cảm”.

Lãnh đạo chi nhánh cấp I của một ngân hàng thương mại (NHTM) nhà nước trên đường Hoàng Quốc Việt thừa nhận với chúng tôi, chỉ cách đây 10 ngày chi nhánh sẵn sàng tung ra chương trình khuyến mại khách gửi USD dưới hình thức tặng một bộ ấm chén cao cấp trị giá cả triệu đồng. Nhưng từ hôm có chỉ thị của NHNN đến nay, các ngân hàng “tịnh” không dám. Theo ông, đúng là tối hậu thư của NHNN khiến ngân hàng “mẹ” đều sợ bị “bêu tên” và rút cấp phép mở rộng mạng lưới nên chỉ đạo toàn hệ thống tạm thời dừng. “Nhưng nếu tình hình cứ kéo dài, chúng tôi sẽ không hoàn thành định mức khoán tiền gửi ngoại tệ và sớm muộn chắc vẫn phải…lách”, vị lãnh đạo thở dài lo lắng.

Biết cấm sao vẫn cố tình?

Trở lại câu chuyện quy định lãi suất tiền gửi USD bằng 0%/năm. Tại sao các ngân hàng biết là cấm nhưng vẫn cố tình lách? Ngày 4/12/2015, NHNN bắt đầu áp chính sách lãi suất 0% đối với tiền gửi USD, lập tức, thị trường USD bị siết đầu vào, tâm lý găm giữ USD trong các doanh nghiệp, tổ chức và dân cư được “thắt” đến mức tối đa.

Thống kê của NHNN liên tục trong các tháng qua, số dư tiền gửi ngoại tệ liên tục giảm mạnh (chỉ còn khoảng 40-60% so với thời gian trước). Tuy nhiên, chỉ một thời gian ngắn sau, “công cụ hành chính” đã yếu dần tác dụng khi ngân hàng đồng loạt lách trần lãi suất bằng nhiều chiêu mà phổ biến nhất là gửi vào sổ tiết kiệm VND hoặc trả lãi luôn và ngay cho khách mà không “hạch toán” trên sổ sách.

“Lãi suất tiền gửi USD về 0% tức là “bịt” đầu vào trong khi “đầu ra” cho vay ngoại tệ vẫn “phình” với lãi suất vay USD lên tới 4-5% năm. Đây là một chính sách nửa nạc nửa mỡ. Bất kỳ một tổ chức tín dụng nào cũng nhìn thấy kẽ hở để kiếm lời trong khi doanh nghiệp thì luôn khát vay ngoại tệ, vậy thì tội gì họ không lách”, chuyên gia ngân hàng Nguyễn Trí Hiếu nhìn nhận.

Theo ông Hiếu, cá nhân ông ủng hộ quan điểm áp trần lãi suất USD 0% để hạn chế tâm lý găm giữ và đầu cơ ngoại tệ. Tuy nhiên, nếu đã làm thì NHNN phải quyết tâm và làm đồng bộ. “Ví như tới đây, để siết đầu ra, NHNN nên thanh lọc kỹ hơn các doanh nghiệp có nhu cầu vay ngoại tệ và dần dần chuyển từ vay- mượn sang quan hệ mua bán thả nổi có kiểm soát thì mới giải quyết được gốc vấn đề”, ông Hiếu nói.

Còn TS Nguyễn Đức Độ - Học viện Tài chính thì lưu ý, đi kèm biện pháp này là không cho vay bằng USD. “Về lâu dài, doanh nghiệp sẽ buộc phải vay VND lãi suất cao. Nhưng không có tín dụng USD thì cầu về USD của NHTM sẽ giảm dần và họ sẽ không huy động USD thêm nữa. Khi đó, mục tiêu hạ lãi suất USD xuống 0% và ổn định tỷ giá sẽ đem lại lợi ích trong dài hạn, mặc dù trong ngắn hạn sẽ cắt nguồn tín dụng lãi suất thấp của doanh nghiệp. Phải đánh đổi!”, ông Độ khẳng định.

Trước “tối hậu thư” của Thanh tra NHNN, một lãnh đạo NHTM nhiều kinh nghiệm trên thị trường ngoại hối cho rằng, đây chỉ là giải pháp tình thế mà sớm muộn đến lúc “túng” quá, ngân hàng vẫn làm liều. “Quan điểm của tôi phải làm bài bản hơn, ví như muốn “chặn” huy động ngoại tệ, NHNN nên sử dụng công cụ “soi” đầu vào ngoại tệ ở Sở giao dịch của NHNN- nơi các NHTM phải cập nhật trạng thái hằng ngày. Có như vậy, mới đảm bảo là không thả gà ra đuổi”, ông này nói.

Huy động 0%, NHTM luôn được lợi

Theo các chuyên gia, với lãi suất tiền gửi USD về 0%, NHNN đã làm “biến mất” kỳ hạn của tiền gửi ngoại tệ, thay vào đó là một dạng tiền gửi thanh toán, tiền gửi không kỳ hạn, gửi vào rút ra bất kỳ lúc nào. Do không cố định được kỳ hạn của tiền gửi ngoại tệ, trong khi các tổ chức tín dụng vẫn có nhu cầu cấp tín dụng ngoại tệ. Chính sự không khớp giữa kỳ hạn đầu vào - đầu ra đã khiến các NHTM lách luật nhằm cố định kỳ hạn tiền gửi ngoại tệ để cấp tín dụng và tranh thủ kiếm lời.

Người dân cũng rất bất bình khi thấy hiện tại các NHTM huy động lãi suất đầu vào 0% trong khi lãi suất USD cho vay ra vẫn lên tới 2,5-3% ngắn hạn.

Theo Khánh Huyền - Tiền phong

1

1Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC Bài thuộc chuyên mục

2

2NHNN tiếp tục kiên định với mục tiêu đã đề ra và không khoan nhượng với những trường hợp vi phạm các quy định hiện hành về chống đô la hóa.

3

3Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

4

4Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

5

5500 tấn vàng được huy động ở khía cạnh khác, thay vì trực tiếp huy động như vay vốn dân.

6

6Việc đánh giá tuổi vàng, chất lượng vàng trang sức, mỹ nghệ ở Việt Nam vẫn theo kiểu “mỗi nơi một kiểu”. Trong bối cảnh việc chế tác gian lận tuổi vàng vẫn diễn ra nhan nhản khiến các cửa hàng mua bán vàng không tin nhau thành ra mới có hiện tượng người dân thường mua vàng ở đâu thì phải bán luôn ở đó.

7

7Khi Việt Nam tham gia Cộng đồng kinh tế ASEAN, ký kết các hiệp định thương mại cũng đồng nghĩa với việc mở cửa dịch vụ kế toán. Như vậy, sẽ có khoảng 100 tổ chức làm dịch vụ kế toán, với trên 10.000 lao động và 2.000 kế toán viên chuyên nghiệp trước thách thức cạnh tranh, giữ thị phần trên sân nhà.

8

8Ngân hàng cổ phần thương mại Tiên Phong vừa khẳng định việc họ từng là mục tiêu trong vụ những kẻ tin tặc tìm cách đánh cắp 1,13 triệu USD cuối năm ngoái.

9

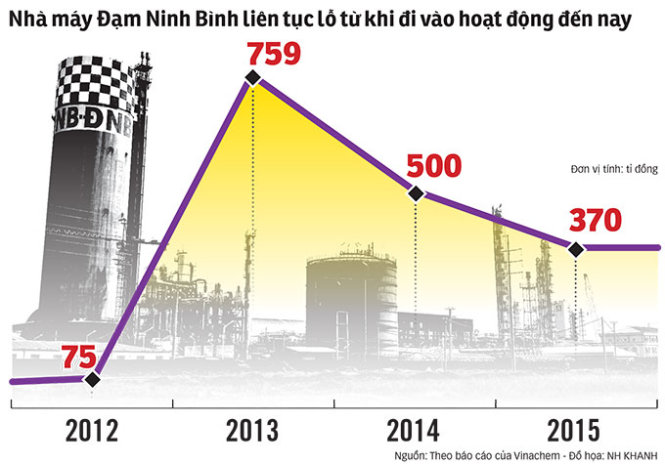

9Lại thêm một nhà máy vốn đầu tư gần 11.000 tỉ đồng được tập đoàn nhà nước đầu tư, do doanh nghiệp Trung Quốc làm tổng thầu, từ khi hoạt động đến nay liên tục thua lỗ lên đến hàng ngàn tỉ đồng.

10

10Trong khi lợi nhuận của một số ngân hàng tăng trưởng khả quan, thì không ít nhà băng lại bị sụt giảm mạnh vì chi phí dự phòng tăng.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự