(The gioi)

Những ngày qua tâm điểm của thị trường tài chính thế giới chính là cuộc họp sẽ diễn ra trong hai ngày 16 - 17/9 của Ủy ban thị trường mở (FOMC), cơ quan trực thuộc Cục dự trữ liên bang Mỹ. Hãy cùng tìm hiểu tại sao quyết định của Fed lại tác động đến thị trường tài chính mạnh mẽ đến như vậy.

FOMC là gì?

Ủy ban thị trường mở (Federal Open Market Committee – FOMC) là cơ quan tạo lập chính sách tiền tệ của Cục dự trữ liên bang Mỹ (Fed). Ủy ban này gồm 12 thành viên, trong đó có 7 thành viên từ Hội đồng Thống đốc và 5 thành viên khác được chọn luân phiên từ 12 Chủ tịch của các chi nhánh.

Mỗi năm Ủy ban thị trường mở (FOMC) có 8 cuộc họp cố định và sẽ tổ chức họp bất thường bất cứ lúc nào cần thiết tùy theo tình hình của nền kinh tế cũng như thị trường tài chính.

Sau mỗi cuộc họp sẽ có một bản thông báo tóm tắt triển vọng kinh tế theo đánh giá của FOMC và những quyết định chính sách tại cuộc họp đó. Còn biên bản sẽ được công bố sau 3 tuần. Bản ghi âm hoàn chỉnh của các cuộc họp được công bố 5 năm sau đó.

Fed có thể khiến các thị trường rung lắc

Theo luật Mỹ, Fed là cơ quan điều hành chính sách tiền tệ với đích đến cuối cùng là các mục tiêu vĩ mô gồm giá cả ổn định và thị trường lao động ở trạng thái toàn dụng. Thông thường, FOMC triển khai chính sách bằng cách điều chỉnh lãi suất ngắn hạn để phản ứng với các diễn biến của nền kinh tế.

Các cuộc họp thường diễn ra ở Washington, mặc dù có thể họp qua điện thoại hoặc video. Chúng thường kéo dài 1 – 2 ngày. Cuộc họp 1 ngày thường bắt đầu từ 8h30 sáng thứ Ba và kết thúc vào lúc 1 hoặc 2h chiều. Cuộc họp 2 ngày sẽ thảo luận 1 chủ đề đặc biệt, thường bắt đầu từ buổi chiều của ngày hôm trước và kết thúc vào 2h chiều ngày hôm sau.

Chủ đề quan trọng nhất của mỗi cuộc họp là lãi suất liên bang – loại lãi suất mà các ngân hàng áp dụng cho các khoản vay qua đêm trên thị trường liên ngân hàng. Lãi suất được lập để hỗ trợ 2 mục tiêu cơ bản mà chính sách tiền tệ của Mỹ hướng đến như đã nói ở trên.

Các nhà hoạch định chính sách đã chuẩn bị cho cuộc họp bàn tròn này bằng việc thu thập thông tin từ nhiều tuần trước. Trước 2 tuần, các chi nhánh sẽ công bố báo cáo Beige Book tóm tắt tình hình kinh tế ở địa phương. Các Chủ tịch cũng gặp gỡ trò chuyện với lãnh đạo của các doanh nghiệp hoạt động trong nhiều ngành.

Tại cuộc họp, mỗi người đưa ra ý kiến của bản thân về chính sách mà họ cho là tốt nhất trong điều kiện hiện tại của nền kinh tế và dựa trên quan điểm cá nhân về triển vọng kinh tế. Họ cũng bình luận về những từ ngữ sẽ được sử dụng trong bản thông báo mà Fed sẽ đưa ra.

Một trong những điểm quan trọng nhất của một cuộc họp là tất cả các ý kiến đều được quan tâm. Quan điểm và phân tích của mỗi thành viên – dù họ có quyền biểu quyết hay không – đều có vai trò quan trọng trong quyết định của FOMC.

Cuối buổi họp, Chủ tịch FOMC sẽ tổng hợp các ý kiến thành một bản đề nghị hành động cũng như bản nháp của thông báo giải thích cho quyết định của Fed. Các thành viên sẽ có thêm một cơ hội để đặt câu hỏi hoặc bình luận về phương án hành động.

Quan trọng hơn bao giờ hết

Trong bối cảnh kinh tế Mỹ đang tăng trưởng khá vững chắc và tỷ lệ lạm phát ở mức thấp như hiện nay, nghe qua thì có vẻ FOMC đã đạt được mục tiêu hàng đầu và do đó không cần quan tâm đến cơ quan này. Tuy nhiên, từng động thái của FOMC đang được theo dõi sát sao hơn bao giờ hết. Không chỉ các nhà đầu tư, những người tiêu dùng, công nhân và người tiết kiệm đều chú ý của từng câu chữ trong thông báo được Fed đưa ra cuối mỗi buổi họp.

Tại sao? Bởi vì FOMC còn có nhiệm vụ quản lý cung tiền, cung cấp thanh khoản trong thời kỳ khủng hoảng và đảm bảo sự thống nhất của hệ thống tài chính. Các quyết định của FOMC sẽ ảnh hưởng đến các khoản tín dụng cũng như mức lãi suất mà các doanh nghiệp và người tiêu dùng phải trả. Sau đó những thay đổi này ảnh hưởng đến tăng trưởng kinh tế và thị trường việc làm (trong ngắn hạn) cũng như giá cả (trong dài hạn).

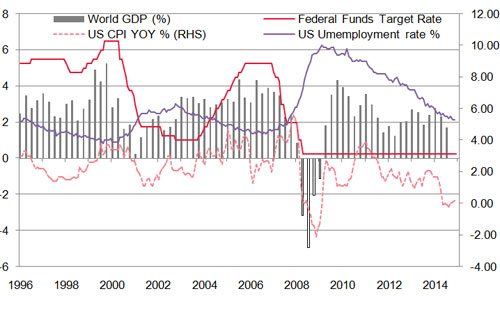

Chính sách tiền tệ của nền kinh tế lớn nhất thế giới nhận được sự quan tâm đặc biệt là điều hiển nhiên. Tuy nhiên, bối cảnh của cuộc họp này khiến nó trở nên khác biệt. Fed đã giữ lãi suất ở mức gần 0 (và cũng là mức thấp kỷ lục) trong suốt gần 7 năm qua. Lần gần đây nhất Fed nâng lãi suất là tháng 6/2006, với mức tăng 25 điểm cơ bản, lên 5,25%. Sau đó, lãi suất liên bang đã giảm mạnh để đối phó với khủng hoảng nợ dưới chuẩn và khủng hoảng nhà đất. Kể từ tháng 12/2008, Fed theo đuổi chính sách lãi suất gần 0 và mua vào hàng nghìn tỷ USD trái phiếu trong khuôn khổ chương trình nới lỏng định lượng nhằm kích thích kinh tế.

Kinh tế Mỹ đã phản ứng rất tích cực với chính sách lãi suất gần 0. Số liệu từ Bộ Lao động cho thấy kinh tế Mỹ đã có thêm gần 3 triệu việc làm trong 12 tháng qua. Tỷ lệ thất nghiệp giảm xuống 5,1%, so với mức 10% của tháng 10/2009. Lạm phát thấp là do giá dầu giảm và đồng USD mạnh, những nhân tố được cho là không bền vững.

Một số người cho rằng có rủi ro đạo đức khi tiếp tục chính sách này sẽ khuyến khích các khoản đầu tư rủi ro, gây nên những thảm họa tài chính. Hơn nữa Fed cũng phải chú ý đến lạm phát có thể tăng lên bất cứ lúc nào.

Chính sách của Fed còn tác động đến kinh tế toàn cầu, đặc biệt là các thị trường mới nổi. Nâng lãi suất chắc chắn làm tăng giá trị của đồng USD và đây là điều đại kỵ với các nền kinh tế mới nổi. Ngoài xu hướng dòng vốn tháo chạy, họ còn phải chịu gánh nặng từ những khoản nợ nước ngoài tính bằng USD. Các thị trường chứng khoán và tiền tệ mới nổi biến động mạnh trong thời gian vừa qua chính là bằng chứng thể hiện sự bất an.

(Theo CafeF)