Khi bàn về xây dựng đặc khu kinh tế, một chuyên gia đã ví von, nếu chúng ta làm tổ cho chim sẻ thì sẽ không thể nào có phượng hoàng đến được...

Qua nghiên cứu kinh nghiệm của một số quốc gia có thể thấy rằng chính sách thuế tài nguyên của các nước trên thế giới rất đa dạng và thường không theo một khuôn mẫu chung. Phương pháp đánh thuế và mức thuế suất đối với các loại tài nguyên khác nhau cũng rất khác nhau phụ thuộc vào tầm quan trọng của từng loại tài nguyên cũng như chính sách của Nhà nước đối với việc bảo vệ môi trường và đảm bảo nguồn nguyên liệu cho sản xuất trong nước.

Hiện nay Indonesia có 66 loại khoáng sản chịu thuế tài nguyên. Nguồn: Internet

Chính sách thuế tài nguyên lại là một công cụ quan trọng trong việc quản lý việc khai thác và sử dụng hiệu quả tài nguyên thiên nhiên cũng như động viên nguồn thu vào ngân sách nhà nước.

Nghiên cứu kinh nghiệm một số nước cho thấy, có ba phương thức đánh thuế tài nguyên chủ yếu là: (i) phương thức đánh thuế dựa vào sản lượng tài nguyên khai thác (thu theo mức tuyệt đối: Trung Quốc, In-đô-nê-xia); (ii) phương pháp đánh thuế dựa vào giá trị tài nguyên (thu theo tỷ lệ phần trăm: Philippine, Myanma, Mông Cổ, Vê-nê-zuela, Bôlivia, Chi lê, Pe-ru); (iii) phương thức đánh thuế dựa vào lợi nhuận từ việc khai thác tài nguyên (Nam Phi và một số bang của Úc).

Tuy nhiên, trên thực tế cũng có quốc gia áp dụng kết hợp các hình thức thu thuế tài nguyên nói trên như trong giai đoạn 2011-2016, Trung Quốc áp dụng đồng thời hai phương thức thu thuế là thu theo tỷ lệ phần trăm doanh thu và thu theo mức tuyệt đối.

Đối tượng chịu thuế tài nguyên ở các nước là các tài nguyên bao gồm cả tài nguyên tái tạo và tài nguyên không tái tạo. Trong đó, các tài nguyên không tái tạo chịu thuế tài nguyên bao gồm dầu thô, khí thiên nhiên (Trung Quốc, Nga, Mông Cổ); than (than cốc, than nâu, than đá, than bùn); khoáng sản (kim loại, khoáng sản phi kim loại, kim loại quý hiếm (Trung Quốc, Indonesia, Nga, Mông Cổ).

Một số quốc gia thu thuế tài nguyên đối với các tài nguyên có khả năng tái tạo như nước (Myanmar, Lát-via, Nga, Mông Cổ); thủy điện (Nauy); muối tự nhiên (Trung Quốc, Nga); cát, sỏi, đá tự nhiên, than bùn, đất sét, đá vôi (Đan Mạch), cát, sỏi, đá (Anh); sản phẩm rừng tự nhiên (Indonesia, Mông Cổ), động vật, thực vật (Mông Cổ).

Ở Trung Quốc, sau thành công trong chuyển đổi phương thức tính thuế tài nguyên đối với dầu thô và khí từ phương thức tính thuế dựa trên sản lượng sang phương thức tính thuế dựa trên doanh thu, tháng 10/2014, Trung Quốc cũng đã điều chỉnh thuế suất thuế tài nguyên đối với than cốc và các loại than khác có hiệu lực từ 1/12/2015, với thuế suất từ 2-10% doanh thu, mức thuế suất sẽ được chính quyền cấp tỉnh quyết định, phụ thuộc từng khu vực.

Đến năm, năm 2016, chính phủ Trung Quốc đã thực hiện chương trình cải cách đồng bộ phương thức tính thuế tài nguyên từ phương thức thu thuế theo mức tuyệt đối sang thu theo tỷ lệ phần trăm trên hầu hết các sản phẩm khoáng sản, trừ đất sét và đá sa thạch, có hiệu lực kể từ 01/7/2016.

Tại Indonesia - nước có ngành công nghiệp khai thác khoáng sản khá phát triển là quốc gia xuất khẩu than nhiệt, thiếc lớn nhất thế giới và cũng là một trong những nước sản xuất niken hàng đầu. Quốc gia này cũng là một trong những nước xuất khẩu than lớn nhất thế giới.

Từ năm 2009, Indonesia tăng thuế xuất khẩu lên 20%, tiến tới cấm hoàn toàn xuất khẩu tài nguyên thô vào năm 2014 nhằm đảm bảo nguyên liệu cho sản xuất trong nước và hạn chế khai thác để bảo vệ môi trường.

Ngoài việc phải nộp các khoản thuế thông thường, doanh nghiệp khai thác tài nguyên tại Indonesia phải nộp thuế khai thác tài nguyên theo doanh thu cho chính quyền trung ương. Thuế suất thuế tài nguyên của Indonesia khá đa dạng và tùy thuộc vào từng loại khoáng sản. Hiện nay Indonesia có 66 loại khoáng sản chịu thuế tài nguyên.

Ngoài Trung quốc và Indonesia, Úc là quốc gia có trữ lượng tài nguyên tương đối phong phú, là quốc gia có trữ lượng lớn nhất thế giới về than nâu, chì, cát khoáng, niken, uranium, và thiếc; đồng thời cũng là quốc gia có trữ lượng lớn thứ hai thế giới về bauxit, đồng, vàng, quặng sắt và bạc.

Thuế tài nguyên ở Úc bao gồm cả thuế liên bang và các loại thuế tài nguyên do các bang quy định và thu. Thuế tài nguyên ở Úc được áp dụng đối với các loại tài nguyên quan trọng như khoáng sản kim loại, quặng sắt, dầu thô, than. Cụ thể như sau:

Ở cấp bang, thuế tài nguyên được thu theo hai phương thức: tỷ lệ phần trăm và mức thu tuyệt đối, tuỳ theo loại tài nguyên và chính sách của từng địa phương. Có địa phương áp dụng chính sách thu dựa trên lợi nhuận có được. Đối với mức thu theo tỷ lệ phần trăm: mức thuế suất nằm trong khoảng từ 2,5% đến 18% (mức 18% được tính trên cơ sở lợi nhuận có được). Phần lớn các địa phương áp dụng mức thuế suất trong khoảng từ 2,5% đến 7,5%, tuỳ theo loại tài nguyên. Mức thuế suất có thể xác định theo đặc điểm mỏ, ví dụ khai thác tài nguyên lộ thiên có mức thuế suất cao hơn so với khai thác dưới đất. Cơ sở tính thuế là giá trị tài nguyên khai thác.

Ở cấp liên bang, từ năm 2012, Úc đưa vào áp dụng thêm một số chính sách thu từ tài nguyên và mức thu được tính trên thu nhập chịu thuế và tài nguyên chịu thuế là các loại khoáng sản và dầu khí. Cụ thể như sau:

(i) Thuế khai thác tài nguyên (Minerals Resource Rent Tax - MRRT:Thuế khai thác tài nguyên (MRRT) ở Úc có hiệu lực thi hành từ ngày 1/7/2012. Người nộp thuế là người khai thác tài nguyên không tái tạo. Đối tượng chịu thuế khai thác tài nguyên là quặng sắt và than được khai thác dưới mọi hình thức. Mức thuế suất đối với quặng sắt và than là 30% tính trên thu nhập chịu thuế.

(ii) Thuế khai thác dầu khí (Petroleum Resource Rent Tax - PRRT): Thuế khai thác dầu khí tại Úc được áp dụng từ năm 1987 là thuế đánh vào lợi nhuận của các dự án khai thác dầu khí ngoài khơi. Từ ngày 1/7/2012, thuế khai thác dầu khí được áp dụng đối với cả các dự án khai thác dầu khí trên đất liền, trừ dự án liên doanh khai thác dầu khí trên vùng biển Ti-mo. Mức thuế suất là 40%. Lợi nhuận tính thuế là lợi tức từ bán dầu hoặc sản phẩm hóa dầu trừ các khoản chi về vốn và các khoản chi liên quan trực tiếp đến dự án.Tại Nam Phi, nước này áp dụng phương thức thu thuế tài nguyên dựa trên hiệu suất sinh lời của dự án đầu tư. Trước năm 2009, khai thác tài nguyên không chịu thuế tài nguyên, tuy nhiên trước sự lên giá mạnh của tài nguyên thiên nhiên trong những năm gần đây, Nam Phi đã xây dựng và đưa vào áp dụng chính sách thuế tài nguyên.

Thuế tài nguyên của Nam Phi được thu vào hai nhóm tài nguyên: Tài nguyên tinh chế (vàng, đồng, kẽm, dầu thô…); Tài nguyên thô, chưa sơ chế (kim cương, quặng sắt, than, cát, quặng kẽm.. ). Trong đó, có sự phân biệt về mức thuế suất áp dụng đối với tài nguyên thô và tài nguyên tinh, đã qua chế biến.

Thuế tài nguyên của Nam Phi được thu dựa theo giá bán, song mức thuế áp dụng được xác định theo công thức dựa trên mức sinh lãi của từng doanh nghiệp (mức sinh lãi được xác định dựa theo hệ số giữa EBIT (thu nhập trước thuế và trả lãi tiền vay) so với doanh số.

Theo đó, dự án có mức sinh lãi càng cao thì mức thuế suất áp dụng càng cao. Mức thuế suất mà các doanh nghiệp khai thác tài nguyên phải nộp nằm trong khoảng 0,5% đến 7% (tính trên giá bán). Quan điểm của Nam Phi là mọi loại tài nguyên đều thuộc sở hữu của nhà nước, không phải là sở hữu của người nộp thuế nên nhà nước phải có chính sách điều tiết phù hợp.

PV.

Theo Tapchitaichinh.vn

1

1Khi bàn về xây dựng đặc khu kinh tế, một chuyên gia đã ví von, nếu chúng ta làm tổ cho chim sẻ thì sẽ không thể nào có phượng hoàng đến được...

2

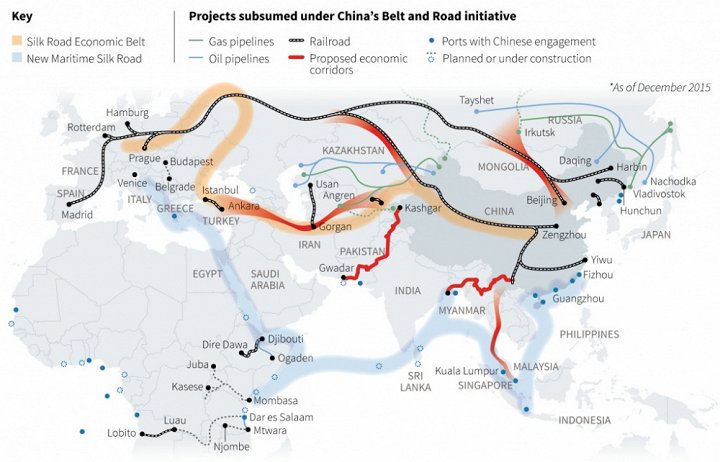

2Sáng 25/8, Học viện Ngoại giao Việt Nam phối hợp với Đại sứ quán Trung Quốc tổ chức cuộc Tọa đàm với chủ đề “Sáng kiến Vành đai và Con đường: Cơ hội mới cho hợp tác Việt – Trung”.

3

3Dự thảo sửa đổi luật Thuế thu nhập cá nhân lần này của Bộ Tài chính vừa công bố vẫn chưa khuyến khích người tài, nhân lực chất lượng cao cũng như khoan sức cho người thu nhập thấp và trung bình.

4

4Khảo sát về chính sách thuế tiêu thụ đặc biệt (TTĐB) ở các nước trên thế giới cho thấy, đối tượng hàng hóa, dịch vụ thuộc diện chịu thuế TTĐB có sự khác biệt tương đối lớn giữa các nước, nhóm nước, tùy thuộc vào phong tục, tập quán, lối sống, văn hóa của mỗi quốc gia.

5

5Ở nhiều quốc gia, doanh nghiệp nhỏ và vừa chiếm tỷ lệ cao trong tổng số doanh nghiệp (97%-98%) và được xác định là “động lực tăng trưởng”, là “xương sống” của nền kinh tế. Với vai trò đó, công tác hỗ trợ doanh nghiệp nhỏ và vừa được xem như một trong những nhiệm vụ trọng tâm trong chính sách phát triển của các quốc gia, trong đó có Việt Nam.

6

6Trong những năm gần đây, việc điều chỉnh chính sách thuế thu nhập cá nhân (TNCN) tại các quốc gia trên thế giới được thực hiện theo các xu hướng chính như: Tăng thuế suất với thu nhập cao, giảm thuế suất với thu nhập thấp; Tăng ngưỡng thu nhập tính thuế; Áp dụng biểu thuế suất lũy tiến với thu nhập từ tiền lương, tiền công; thu thuế với cá nhân có thu nhập từ trúng thưởng… Đó cũng là những xu hướng mà Việt Nam hướng đến nhằm cải cách đồng bộ hệ thống thuế, phù hợp thông lệ quốc tế.

7

7Tốc độ đô thị hóa của Việt Nam đạt mức 35% vào năm 2016 và ước tính đạt 40% năm 2020.

8

8Nền kinh tế sáng tạo đóng vai trò hết sức quan trọng, đóng góp 10% GDP toàn cầu, trong đó 80% được đóng góp từ các thành phố sáng tạo.

9

9Trong suốt nhiều năm qua mô hình hợp tác công tư (PPP), trong đó có BOT, được nhắc đến rất nhiều và đã có những kỳ vọng về khả năng tạo đột phá cho việc huy động nguồn vốn đầu tư hạ tầng.

10

10Việc Việt Nam trở thành một nước có thu nhập trung bình khiến chúng ta không còn nhận được những khoản vay ưu đãi từ các tổ chức quốc tế nữa.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự