Khi mua hàng, các siêu thị thường yêu cầu lượng rất lớn để nhập vào kho tổng, trong khi thời gian thanh toán 30-45 ngày, doanh nghiệp phải có vốn lớn mới dám làm.

Các doanh nghiệp sản xuất mì gói đang gia tăng cạnh tranh trong một thị trường ngày càng thu hẹp.

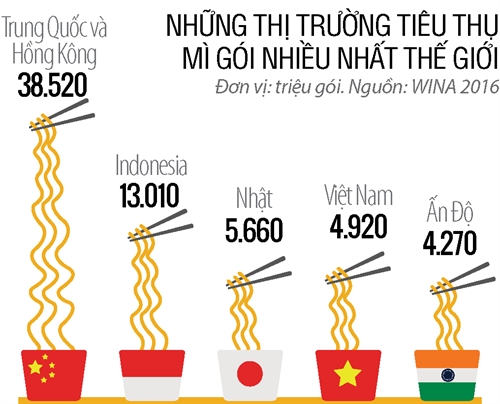

Theo Hiệp hội Mì ăn liền Thế giới (WINA), ước tính trung bình mỗi người dân Việt Nam tiêu thụ 52 gói mì mỗi năm, doanh thu của ngành này đạt hơn 20.000 tỉ đồng.

Thị trường thu hẹp

Năm 2013, nhu cầu mì gói Việt Nam chạm đỉnh với 5,2 tỉ gói. Tuy nhiên, sức tiêu thụ mì gói liên tục giảm mạnh trong 4 năm trở lại đây và chưa có dấu hiệu ngừng, giảm xuống còn 4,8 tỉ gói năm 2015. Đến năm 2016, Việt Nam đã rơi xuống vị trí thứ 4 trong bảng xếp hạng những quốc gia tiêu thụ mì ăn liền nhiều nhất thế giới.

WINA đánh giá đây là xu hướng chung của thế giới. Ngoại trừ Ấn Độ, các thị trường mì ăn liền lớn nhất gồm Trung Quốc, Indonesia, Ấn Độ, Nhật đều chứng kiến nhu cầu sụt giảm. Riêng tại Việt Nam, những thông tin không chính thống về chất độc hại trong mì ăn liền khiến người tiêu dùng hoang mang, thay đổi thói quen, giảm tiêu thụ mì hoặc chuyển sang các sang sản phẩm gốc gạo như bún, phở, hủ tiếu... “Người Việt Nam có xu hướng ăn uống để bảo vệ sức khỏe, đồng thời lại có sức tiêu thụ mì gói nhiều. Thói quen này sẽ không mất đi mà sẽ chuyển sang một hình thức mới với đòi hỏi cao hơn về chất lượng và an toàn nên sản phẩm mì của công ty có khả năng cạnh tranh”, ông Takashi Igarashi, Tổng Giám đốc Công ty Igarashi Seimen, cho biết. Igarashi Seimen đã tận dụng hệ thống bán lẻ của Nhật như siêu thị Family Mart, Aeon... để đưa vào thị trường Việt Nam nhiều sản phẩm mì gói Nhật cao cấp.

Ghi nhận thị trường cho thấy, tiêu thụ mì gói giảm phần lớn diễn ra ở phân khúc cấp thấp khi người tiêu dùng giảm mua sắm do khó khăn kinh tế. Trong khi đó, ở thị phần trung và cao cấp diễn ra sự cạnh tranh gay gắt giữa các sản phẩm từ Thái Lan, Hàn Quốc và Nhật.

Thị trường mì gói ước tính có hơn 50 doanh nghiệp đang tham gia, trong đó, dẫn đầu và nắm giữ hơn 70% thị phần là bộ 3 Vina Acecook, Masan Consumer và Asia Foods. Dù nắm giữ tới gần 50% thị phần, nhưng doanh thu của Acecook liên tục giảm, từ 10.000 tỉ đồng từ năm 2013 xuống còn khoảng 9.000 tỉ đồng trong năm 2014 và 2015.

Khi người tiêu dùng e dè trước mì chiên, Masan Consumer đưa ra thị trường mì khoai tây, cá hồi... Mặc dù vậy, lợi nhuận từ mì gói của Masan trong năm 2016 cũng sụt giảm khoảng 20% so với năm 2015. Nhiều chuyên gia trong ngành cho rằng, lượng mì tiêu thụ bị sụt giảm khiến mức độ cạnh tranh trong ngành càng gay gắt hơn. Thậm chí, Kido dù đặt ra nhiều tham vọng nhưng cuối cùng đã buộc phải rút sản phẩm mì Đại Gia Đình ra khỏi thị trường do kết quả kinh doanh không đạt được như kỳ vọng. Ông Trần Lệ Nguyên, Tổng Giám đốc Kido, cho biết, ngành hàng này không chỉ cạnh tranh khốc liệt mà muốn đầu tư phải có vốn lớn. Chỉ mới tham gia thị trường một năm mà chi phí đầu tư cho mảng này đang khá cao nhưng lợi nhuận kiếm được không hề dễ dàng. Không những vậy, thời gian gần đây sức mua trên thị trường sụt giảm mạnh.

Thị phần của thương hiệu mì lâu năm như Colusa Miliket chỉ còn ở mức ít ỏi 2-4%. Kết thúc năm 2016, doanh thu của Colusa Miliket đạt 458 tỉ đồng, lợi nhuận trước thuế đạt 25 tỉ đồng, giảm lần lượt 4% và 39% so với năm trước đó. Con số này ghi nhận đợt giảm doanh thu thấp nhất kể từ năm 2010. Nhiều chuyên gia nhận định, Colusa Miliket vẫn tương đối hiệu quả trong chiến lược giá rẻ để duy trì vị trí trong ngành. Tuy nhiên, xu hướng người tiêu dùng ngày càng khắt khe hơn trong việc lựa chọn sản phẩm, thì cạnh tranh bằng giá rẻ sẽ không còn là chiến lược hiệu quả.

Cuộc đối đầu ở “chiếu trên”

Doanh nghiệp sản xuất mì gói gia tăng cạnh tranh trong thị phần ngày càng thu hẹp. Sau cuộc đấu truyền thông về an toàn thực phẩm, như so sánh chất tạo màu, mì chiên - mì không chiên, chiên bằng dầu mới hay đã qua sử dụng, các thương hiệu mì lại đối đầu nhau về chất liệu mì từ khoai tây, từ đậu xanh... Các công ty mì từ Nhật tập trung vào mì ly ăn liền có giá cao hơn, nhằm hướng đến khách hàng có thu nhập cao hơn.

Chẳng hạn, Acecook ra mắt sản phẩm mới là mì ly Handy Hảo Hảo. Công ty này cũng có nhà máy mới gần TP.HCM chỉ dành riêng để sản xuất mì ly có thể đạt công suất tới 180 triệu ly mì Handy Hảo Hảo và các loại mì ly khác mỗi năm. Được biết, Acecook Việt Nam có kế hoạch xây thêm một nhà máy chuyên sản xuất dòng mì ly tại miền Bắc và nâng sản lượng mì ly từ 2% lên 5% vào cuối năm. Theo ông Junichi Kajiwara, Chủ tịch Acecook Việt Nam, Acecook Việt Nam dự tính sẽ tăng tỉ trọng doanh thu từ mì ly từ 2% hiện nay lên 5% vào cuối năm 2017.

Nissin Foods đưa ra thị trường Việt Nam nhãn hiệu mì ly nổi tiếng toàn cầu của hãng này là Cup Noodles nhằm tạo nên nhu cầu ăn mì đắt tiền cho tầng lớp trung lưu đang tăng lên tại Việt Nam. Đặc biệt, sản phẩm này được dự báo có sức tiêu thụ tốt trong xu hướng bùng nổ mạnh mẽ số lượng các nhà hàng bán thức ăn nhanh tại Việt Nam cũng như các cửa hàng tiện lợi.

Những thương hiệu mì thuộc nhóm sau buộc phải chuyển sang thị trường ngách, đặc biệt là nông thôn. Kantar Worldpanel công bố kết quả khá bất ngờ khi, Uniben (trước đó được biết với tên Công ty Thực phẩm Việt Hưng) với thương hiệu mì 3 Miền mặc dù không vượt qua được Acecook nhưng cũng chiếm được vị trí thứ 2 của Masan Consumer tại thị trường nông thôn với 22% thị phần.

Trong lĩnh vực mì gói, thị trường nông thôn là nơi tiêu thụ hơn 80% sản lượng. Đây sẽ là mặt trận căng thẳng của các thương hiệu mì trong bối cảnh thị trường này đã bão hòa, cạnh tranh vô cùng gay gắt. Theo báo cáo tháng 3 của Kantar Worldpanel, thị trường hàng tiêu dùng nhanh tại nông thôn đang phục hồi tốt. Riêng thực phẩm đóng gói tại thị trường này có tốc độ tăng trưởng 9% về giá trị và 4% về khối lượng. Để củng cố vị trí tại thị trường nông thôn, Uniben đã đưa nhà máy mới tại Khu Công nghiệp Phố Nối A (Hưng Yên) đi vào hoạt động. Nhà máy được thiết kế theo tiêu chuẩn châu Âu, tự động hóa gần như hoàn toàn, khi hoạt động hết công suất có thể cung cấp trên 1,2 tỉ đơn vị sản phẩm mỗi năm.

Acecook hiện chiếm ưu thế ở cả 2 lĩnh vực mì gốc mì và sản phẩm làm từ gạo. Những năm gần đây, Acecook đang gia tăng các sản phẩm mì cao cấp có rau và các sản phẩm làm từ gạo. Theo đó, trong cơ cấu tỉ lệ nguồn cung sản phẩm ra thị trường, sản phẩm làm từ gạo như phở, bún, miến của Công ty tăng từ 25-32%.

Ông Nguyễn Đăng Quang, Chủ tịch Hội đồng Quản trị của Masan, đơn vị đang làm chủ 24% thị phần mì gói thừa nhận thị trường mì ăn liền đang bước vào cuộc cạnh tranh rất khốc liệt. Masan nhắm đến hướng đi mới là không cạnh tranh về giá, tập trung đầu tư cho sản phẩm tiện lợi, cao cấp hơn. Một trong những sản phẩm đó là mì gói bổ sung thịt thật.

Đức Tài

Theo Nhipcaudautu.vn

1

1Khi mua hàng, các siêu thị thường yêu cầu lượng rất lớn để nhập vào kho tổng, trong khi thời gian thanh toán 30-45 ngày, doanh nghiệp phải có vốn lớn mới dám làm.

2

2Việc Hiệp định thương mại Việt Nam – Hàn Quốc (VKFTA) bắt đầu có hiệu lực đang gây ra nhiều áp lực khi thị trường Việt Nam cho thấy sự yếu thế hơn về khả năng cạnh tranh, khiến cán cân thương mại giữa Việt Nam và Hàn Quốc mất cân bằng ngày càng lớn.

3

3Ước tính chiếm đến 50% thị phần bán lẻ tại VN, nhưng nhiều doanh nghiệp có vốn đầu tư nước ngoài (FDI) vẫn báo lỗ triền miên khiến tình trạng thất thu thuế ngày càng trầm trọng thêm.

4

4Bộ trưởng Bộ Kế hoạch và Đầu tư Nguyễn Chí Dũng tại Hội nghị Thủ tướng đối thoại với doanh nghiệp 2017 hôm 17.5 đã nêu một con số khiến chúng ta phải suy nghĩ.

5

5"Tại rất nhiều hội chợ triển lãm quốc tế, những gian hàng trưng bày thực phẩm của Trung Quốc gần đây rất vắng khách. Rõ ràng những vấn đề về thực phẩm độc hại, thực phẩm bẩn từ Trung Quốc đối với thế giới đã ảnh hưởng đến thương hiệu, làm giảm danh tiếng của họ. Thực phẩm Việt cũng nên lấy đây làm bài học".

6

6Trong khi cả nước vẫn còn tồn hàng trăm ngàn tấn thịt heo thì mặt hàng này vẫn chưa thể xuất khẩu chính ngạch.

7

7Việt Nam từng là nước xuất khẩu hàng nông sản chiếm ngôi vị cao trên thế giới, nhưng thời gian gần đây xảy ra tình trạng trái ngược đáng lo ngại: xuất khẩu nông sản không ngừng đi xuống, trong khi một số mặt hàng nông sản nhập khẩu lại tăng mạnh.

8

8Chỉ trong vòng 1 tháng qua, giá gạo xuất khẩu của Thái Lan đã tăng 10% lên mức cao nhất 9 tháng, trong khi gạo của Việt Nam tăng 5% lên mức cao nhất 11 tháng. Những khách hàng lớn đồng loạt quay trở lại nhập khẩu đã khiến thị trường gạo thế giới sôi động trở lại sau mấy tháng trầm lắng.

9

9Hội chợ Hàng tiêu dùng Thái Lan - Outlet 2017 đang diễn ra tại Hà Nội cũng như các kỳ hội chợ hàng Thái Lan khác thu hút rất đông khách. Điều gì tạo nên sức hút này?

10

10Theo nghiên cứu của Nielsen, Việt Nam đang có khoảng 23 triệu người thường xuyên mua sắm trực tuyến và đang tăng nhanh nhờ vào sự tăng trưởng của thị trường di động.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự