Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

Trong khi một số loại hình doanh nghiệp bị siết vay USD nước ngoài để tránh tình trạng lợi dụng chênh lệch lãi suất, thì hiện không ít ngân hàng thương mại vẫn đã, đang và sẽ ký kết hợp đồng vay vốn với các ngân hàng nước ngoài để bù đắp vốn và cho vay lại.

Vay để cho vay

Vào khoảng đầu tháng 3-2016, trên trang thông tin của mình, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) cho biết đã ký kết Hợp đồng vay hợp vốn trị giá 200 triệu USD với 18 ngân hàng quốc tế lớn và uy tín, giúp VietinBank có thêm nguồn lực tài chính phục vụ nhu cầu sản xuất kinh doanh của doanh nghiệp. Trước đó, vào giữa năm 2015, Cathay United Bank đã ký kết hợp đồng cho Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) vay nguồn vốn trị giá 50 triệu USD nhằm mục đích tài trợ các hoạt động tín dụng trung và dài hạn của Sacombank. Hiện một số ngân hàng khác cũng đang đàm phán để tiến tới ký kết hợp đồng vay vốn như trên.

Mục đích của những hợp đồng vay vốn này, đa phần được nhận định là giúp các ngân hàng bổ sung thêm nguồn vốn trung và dài hạn, bởi phần lớn vốn huy động từ khách hàng là tiền gửi ngắn hạn. Hơn nữa, mặc dù huy động vốn ngoại tệ tại Việt Nam năm 2015 đang có mức tăng 14,3% so với năm 2014 (theo số liệu từ Ủy ban Giám sát tài chính quốc gia), nhưng với việc hạ mức lãi suất tiền gửi USD tại các ngân hàng xuống còn 0%/năm khiến người dân chỉ gửi tiền không kỳ hạn, tính ổn định không cao, thậm chí, nhiều người đã không còn “mặn mà” đến chuyện gửi USD lấy lãi, mà có xu hướng đổi sang tiền VND để hưởng lãi khi lãi suất huy động đang tăng cao chóng mặt như hiện nay. Vì thế, các ngân hàng đã tính tới giải pháp này để có thể đổi ngoại tệ sang tiền VND và cho vay bằng VND.

Trên thực tế, để đảm bảo rủi ro, Ngân hàng Nhà nước đã có quy định rất rõ về việc các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được phép vay vốn từ doanh nghiệp nước ngoài tại Thông tư 12/2014/TT-NHNN về điều kiện vay nước ngoài của doanh nghiệp không được Chính phủ bảo lãnh. Theo đó, các tổ chức tín dụng này nếu đi vay thì phải tuân thủ các quy định của Ngân hàng Nhà nước về các tỷ lệ bảo đảm an toàn trong hoạt động ngân hàng. Tuy nhiên, vốn vay ngắn hạn nước ngoài chỉ để bổ sung nguồn vốn tín dụng ngắn hạn, còn vay vốn trung và dài hạn thì không có quy định cụ thể về cách sử dụng.

Như vậy, có thể thấy, việc vay vốn ngoại tệ nước ngoài của các ngân hàng thương mại đã có những quy định cụ thể, yêu cầu sự đảm bảo cần thiết từ phía cơ quan quản lý Nhà nước. Vì vậy, TS. Trần Du Lịch, Ủy viên Ủy ban Kinh tế của Quốc hội cho rằng, việc kinh doanh hay vay vốn ngoại tệ của các ngân hàng thương mại đã được tính toán trong các quy định của Nhà nước, rủi ro sẽ do các ngân hàng thương mại chịu trách nhiệm chứ không ảnh hưởng đến nợ công hay việc vay vốn nước ngoài của Nhà nước. Hơn nữa, việc một ngân hàng có thể vay được một khối lượng tiền lớn từ các tổ chức quốc tế cho thấy, ngân hàng đó đã đạt được mức tín nhiệm nhất định, được các tổ chức quốc tế công nhận hoạt động quản trị ngân hàng đã cải thiện và nâng cao.

Tiềm ẩn rủi ro

Mặc dù cũng nhận định việc vay vốn ngoại tệ nước ngoài của các ngân hàng là chuyện làm ăn bình thường của các ngân hàng trong kinh doanh, nhưng chuyên gia kinh tế TS. Nguyễn Trí Hiếu cho rằng, điều quan trọng là việc vay vốn này phải đảm bảo an toàn cho hệ thống ngân hàng trong nước, trong đó, vấn đề kỳ hạn giữa huy động và cho vay cần được chú trọng đúng mức. Đặc biệt, việc vay vốn này sẽ bị hạn chế và gặp rủi ro thường trực từ biến động tỷ giá của thị trường ngoại tệ trong nước cũng như quốc tế.

Cụ thể, qua theo dõi, ở trong nước, thị trường ngoại hối những tháng đầu năm tuy vẫn giữ sự ổn định nhờ chính sách điều hành tiền tệ linh hoạt theo thị trường, có sự điều tiết của Nhà nước nên bám sát diễn biến cung cầu ngoại tệ trong nước và quốc tế hạn chế việc tỷ giá bị điều chỉnh đột ngột. Việc điều chỉnh tỷ giá lên xuống hàng ngày còn giúp loại bỏ tâm lý găm giữ, đầu cơ ngoại tệ.

Tuy nhiên, trên thị trường thế giới, rủi ro tiềm ẩn của biến động tỷ giá luôn thường trực khi nhiều dự báo đã cho rằng, kinh tế thế giới sẽ tiếp tục đối mặt với nhiều thách thức trong năm 2016. Theo đánh giá của Ủy ban Giám sát tài chính quốc gia, kinh tế suy giảm nên nhiều quốc gia tiếp tục nới lỏng chính sách tiền tệ, thậm chí áp dụng chính sách lãi suất âm. Việc Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất khiến tỷ giá USD tăng cao so với nhiều đồng tiền khác. Bên cạnh đó, nhiều nền kinh tế lớn trên thế giới như các nước châu Âu, Trung Quốc, Nhật Bản... cũng đang gặp phải khó khăn, biến động khiến đồng tiền của họ tăng giảm thất thường.

Từ thực tế trên, có một nghịch lý đã nảy sinh trên thị trường ngoại tệ là trong khi các ngân hàng phải đi vay USD của nước ngoài, thì đồng USD trong nước phải chịu lãi suất huy động ở mức 0%, thậm chí, đã có ý kiến đề xuất việc gửi ngoại tệ ngân hàng trong nước phải chịu chi phí khi gửi tiền. Rõ ràng, đây là giải pháp để giảm tình trạng “đô la hóa“, nhưng với các ngân hàng thương mại, việc tìm nguồn ngoại tệ từ huy động trong nước sẽ “dễ chịu“ hơn so với đi vay nước ngoài. Vậy nên chăng, các cơ quan quản lý và Ngân hàng Nhà nước cần điều hành việc huy động ngoại tệ theo một phương thức mới, tạo thuận lợi, làm tăng sự ổn định cho hoạt động của các ngân hàng thương mại.

1

1Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

2

2Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

3

3Tuy có tốc độ tăng trưởng cao nhưng quy mô của hệ thống tổ chức tín dụng Việt Nam so với các nước trong khu vực vẫn còn tương đối nhỏ. Quan trọng hơn, tỷ lệ vốn sở hữu của Nhà nước trong hệ thống này vẫn đang ở mức cao.

4

4Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

5

5Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

6

6Với các DN, việc đầu tư ra nước ngoài không cần cứ phải là DN lớn có vốn Nhà nước, mà nếu có cách để thực hiện, việc “mang chuông đi đánh xứ người” đều có thể thực hiện được với khối DN tư nhân, thậm chí có cả những DN vừa và nhỏ.

7

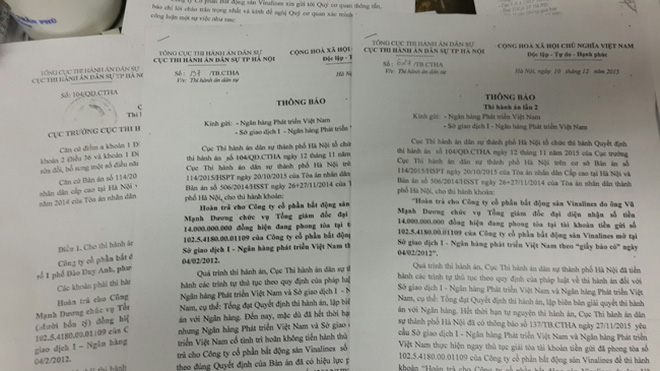

7Lần đầu tiên có chuyện “ngược” khi một doanh nghiệp bất động sản (BĐS) phải đau đầu đòi nợ ngân hàng. Và phía ngân hàng vẫn cố tình “chây ì” dù bản án có hiệu lực và Cục thi hành án có nhiều văn bản yêu cầu hoàn trả số tiền đang giữ của doanh nghiệp.

8

8Sau quá trình tái cơ cấu quyết liệt, hệ thống tín dụng đã giảm 20 tổ chức. Tuy nhiên, theo khuyến nghị của Ngân hàng Thế giới (WB), vẫn còn nhiều ngân hàng nhỏ cần phải hợp nhất trong thời gian tới.

9

9USD quay đầu giảm sau số liệu kinh tế trái chiều

Vàng phục hồi nhẹ trong phiên cuối tuần, song độ lạc quan kém dần

Tỷ giá im lìm trong ngày nghỉ Lễ

Giá vàng chốt tuần giảm đầu tiên trong 3 tuần

10

10Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự