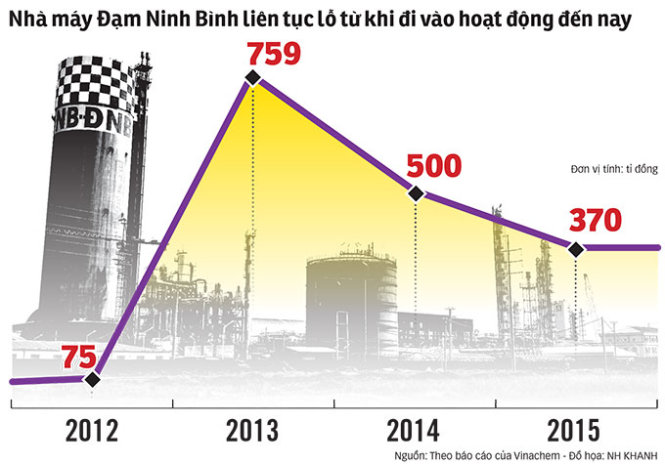

Lại thêm một nhà máy vốn đầu tư gần 11.000 tỉ đồng được tập đoàn nhà nước đầu tư, do doanh nghiệp Trung Quốc làm tổng thầu, từ khi hoạt động đến nay liên tục thua lỗ lên đến hàng ngàn tỉ đồng.

Thay đổi, hay là chết” và “Khác biệt, hay là chết” là mệnh lệnh phải thực thi để cải thiện năng lực cạnh tranh và chiếm lĩnh thị trường kinh doanh ngân hàng. Vậy, các ngân hàng cần làm gì để thay đổi? Và làm sao tạo ra sự khác biệt giữa các ngân hàng?

Thành quả lớn nhất của quá trình tái cơ cấu hệ thống ngân hàng không chỉ ở số lượng ngân hàng còn lại là 34, nợ xấu toàn hệ thống dưới 3%, thanh khoản giữa ổn định…, mà còn ở nhận thức quản trị rủi ro và độ quyết tâm chuyển chiến lược kinh doanh mảng ngân hàng bán lẻ.

Chiến lược kinh doanh ngân hàng bán lẻ không phải là hướng đi mới mẻ. Lúc trước, chiến lược này trở thành trào lưu “sướng danh” của rất nhiều ngân hàng, chẳng hạn “XYZ ngân hàng bán lẻ tốt nhất Việt Nam”, “ABC ngân hàng bán lẻ số 1 Việt Nam, “TBC ngân hàng bản lẻ hàng đầu Việt Nam”…Tuy nhiên, chỉ có vài ngân hàng thương mại thực thi được, phần lớn còn lại đều trở nên bất ổn trong hoạt động kinh doanh.

Sau tái cơ cấu, buộc phần lớn trong 34 ngân hàng thương mại phải quyết tâm hơn nữa ở mảng kinh doanh ngân hàng bán lẻ. “Thay đổi, hay là chết” và “Khác biệt, hay là chết” là mệnh lệnh phải thực thi để cải thiện năng lực cạnh tranh và chiếm lĩnh thị trường kinh doanh ngân hàng. Vậy, các ngân hàng cần làm gì để thay đổi? Và làm sao tạo ra sự khác biệt giữa các ngân hàng?

Thay đổi bằng cách xây dựng 5 trụ cột của ngân hàng bán lẻ

Một ngân hàng bán lẻ thật sự cần phải xây dựng 5 trụ cột vững chắc như sau:

Một là, sản phẩm – dịch vụ ngân hàng phải phong phú và đa dạng. Lúc này, ngân hàng như một siêu thị tài chính – nơi đáp ứng nhiều nhất các nhu cầu dịch vụ tài chính cá nhân khác nhau.

Hai là, phát triển đa kênh phân phối, lấy kênh phân phối hiện đại làm trọng tâm. Kênh phân phối hiện đại như internet banking, mobile banking, call – center, POS, ATM, bancassurance…sẽ giúp lan tỏa nhận diện thương hiệu ngân hàng và tạo tính sự thuận tiện trong các giao dịch với khách hàng.

Ba là, công nghệ. Chính sự hiện diện của công nghệ sẽ làm cho khách hàng ngày càng trở nên rõ ràng hơn với ngân hàng thông qua cơ sở dữ liệu điện tử. Và từ đó, các ngân hàng sẽ có nhiều chính sách quản trị quan hệ khách hàng tốt nhất. Ngoài ra, công nghệ còn giúp cho ngân hàng tiếp cận với khách hàng dễ dàng hơn thông qua các kênh phân phối hiện đại.

Bốn là, con người. Yếu tố con người là những nhân viên cung cấp dịch vụ tại ngân hàng.

Năm là, xây dựng hệ thống quản trị rủi ro. Hoạt động kinh doanh ngân hàng luôn gắn liền với rủi ro. Và giảm thiểu rủi ro là điều mà bất cứ ngân hàng nào cũng muốn hướng đến. Thiết lập một hệ thống quản trị rủi ro và mô hình cảnh báo sớm sẽ giúp ngân hàng phát triển bền vững hơn.

Phát triển 5 trụ cột để trở thành ngân hàng bán lẻ. Nhưng để đạt hiệu quả kinh doanh thì buộc các ngân hàng đó phải tạo ra sự khác biệt. Sự khác biệt là vũ khí gia tăng năng lực cạnh tranh và chiếm lĩnh thị trường của ngân hàng. Sự khác biệt đó có thể ở phân khúc thị trường, sản phẩm – dịch vụ, công nghệ, kênh phân phối, hệ thống quản trị rủi ro…Tuy nhiên, sự khác biệt như thế sẽ không thể tồn tại lâu bởi tính dễ dàng sao chép của ngân hàng đối thủ cạnh tranh. Do đó, nếu xây dựng tốt 5 trụ cột và hướng đến sự khác biệt ở trụ cột 4 – yếu tố con người, thì ngân hàng đó mau chóng chiếm lĩnh được thị trường ngân hàng bán lẻ.

Những minh chứng cho sự thành công khi hướng đến yếu tố khác biệt ở con người

Một nghiên cứu nhỏ về sự lựa chọn sản phẩm tiền gởi và sản phẩm cho vay của khách hàng sẽ phần nào chứng minh cho luận điểm “khác biệt ở con người cung cấp dịch vụ sẽ là vũ khí cạnh tranh lợi hại”, cụ thể như sau:

Đối với sự lựa chọn sản phẩm tiền gởi của khách hàng. Tiến hành khảo sát các nhân tố tác động đến sự lựa chọn sản phẩm tiền gởi của khách hàng. Các nhân tố đó bao gồm: dịch vụ tốt, ổn định; mức độ rộng khắp của chi nhánh, PGD ngân hàng; lãi suất, khuyến mãi; thái độ nhân viên; tiện nghi và sự thoải mái nơi giao dịch; và giờ hoạt động. Kết quả được thể hiện ở hình 2, trong đó, dịch vụ tốt và thái độ nhân viên đã chiếm gần 45% cho quyết định sự lựa chọn sản phẩm tiền gởi. Như vậy, nhân viên cung cấp dịch vụ sẽ quyết định phần lớn chất lượng dịch vụ của ngân hàng.

Hình 1: Các nhân tố tác động lên sự lựa chọn sản phẩm tiền gởi của khách hàng

Hình 2: Kết quả khảo sát sự lựa chọn sản phẩm tiền gởi của khách hàng

Đối với sự lựa chọn sản phẩm cho vay của khách hàng. Các nhân tố tác động được khảo sát gồm: có sự tư vấn từ chuyên viên; chi phí thấp; các hình thức tài sản bảo đảm linh hoạt; sự linh động; mạng lưới chi nhánh, PGD. Kết quả khảo sát ở hình 4, chi phí thấp và có sự tư vấn từ chuyên viên chiếm tỷ gần bằng nhau trong quyết định sự lựa chọn của khách hàng. Như vậy, ngân hàng cần xây dựng đội ngũ kinh doanh am hiểu về tài chính – ngân hàng và luôn hướng đến khách hàng để phục vụ, bên cạnh những chính sách giá hấp dẫn.

Hình 3: Các nhân tố tác động lên sự lựa chọn sản phẩm cho vay của khách hàng

Dịch vụ tốt, thái độ nhân viên và sự tư vấn trực tiếp từ chuyên viên sẽ giúp đáp ứng tốt nhất nhu cầu của khách hàng ngân hàng. Ngoài ra, ba yếu tố trên còn góp phần gia tăng nhận diện hình ảnh thương hiệu và lợi nhuận của ngân hàng.

Do đó, các ngân hàng bán lẻ cần đẩy mạnh xây dựng đội ngũ “front office” (bộ phận trực tiếp cung cấp dịch vụ ngân hàng cho khách hàng) đạt chuẩn chất lượng và luôn hướng đến khách hàng. Đồng thời, cần gia tăng những nhận thức sau để khách hàng được phục vụ tốt hơn, cụ thể:

Đối với khách hàng, hãy gieo trồng – đừng săn bắn. Hạt giống được gieo trồng, chăm sóc thì đến ngày sẽ gặt được mùa vụ bội thu và gieo giống cho những mùa vụ sau. Khách hàng cũng vậy, hãy chăm chút họ và gầy dựng niềm tin lâu dài, những thành quả ngọt ngào sẽ đến như mùa vụ bội thu.

Hãy thành thật với khách hàng. Thành thật về danh tính, về mối quan hệ, và về sản phẩm dịch vụ ngân hàng.

Hãy tập trung vào khách hàng. Theo thống kê, chỉ có 20% chuyên viên ngân hàng bán hàng đủ để duy trì công việc khi chăm chăm tập trung vào lợi ích của bản thân; 60% có thu nhập trung bình khi cố gắng bán hàng thông qua tập trung vào sản phẩm – dịch vụ ngân hàng; và 20% chuyên viên giỏi nhất chiếm 75% - 80% doanh số bán hàng khi họ biết tập trung vào khách hàng và nhu cầu của họ.

Hãy chủ động tìm kiếm khách hàng. Đừng ngồi chờ khách hàng đến với ngân hàng, bởi khi họ tự đến thì phần lớn do ngân hàng khác “thải” ra hoặc không đủ điều kiện sử dụng dịch vụ. Thay vào đấy, hãy chủ động tìm kiếm khách hàng để chiếm lĩnh thị trường. Và hết sức chú trọng vào sự tư vấn lẫn chăm sóc khách hàng để gầy dựng lòng trung, cũng như biến khách hàng thành kênh giới thiệu khách hàng khác rất hữu hiệu.

1

1Lại thêm một nhà máy vốn đầu tư gần 11.000 tỉ đồng được tập đoàn nhà nước đầu tư, do doanh nghiệp Trung Quốc làm tổng thầu, từ khi hoạt động đến nay liên tục thua lỗ lên đến hàng ngàn tỉ đồng.

2

2Trong khi lợi nhuận của một số ngân hàng tăng trưởng khả quan, thì không ít nhà băng lại bị sụt giảm mạnh vì chi phí dự phòng tăng.

3

3Lãi suất thực mà doanh nghiệp Việt đang phải chịu đựng cao hơn nhiều so với các nước trong khu vực.

4

4Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

5

5Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

6

6Rất nhiều nguyên nhân được các ngân hàng đưa ra để lý giải cho nguyên nhân lãi suất tăng. Song nhiều chuyên gia cho rằng, hai năm qua, tín dụng có dấu hiệu đi chệch hướng khi các ngân hàng dồn vốn rót tiền cho bất động sản, các đại dự án giao thông, thay vì sản xuất, khiến đồng vốn trở nên đắt đỏ.

7

7Sau hơn 3 năm thực hiện Quyết định 254 của Thủ tướng Chính phủ về Đề án cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2011 - 2015, chương trình tái cơ cấu đã đạt được một số tiến triển khả quan.

8

8Theo ước tính của Hiệp hội kinh doanh vàng Việt Nam dựa trên số liệu thống kê từ các DN hội viên, nhu cầu nhập khẩu vàng nguyên liệu hàng năm cho sản xuất vàng trang sức, mỹ nghệ ở Việt Nam hiện khoảng hơn 20 tấn/năm. Do vậy, nếu NHNN cho phép các DN nhập khẩu vàng nguyên liệu, thì cũng không đáng ngại.

9

9Tỷ giá các ngoại tệ của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - Vietcombank

10

10Giá vàng SJC mới nhất từ công ty Vàng Bạc Đá Quý Sài Gòn - SJC

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự