Các nhà phân tích nhận định niềm tin của giới đầu tư đối với vàng, vốn được coi là "nơi trú ẩn an toàn," sẽ ngày càng giảm trong năm tới, và giá vàng có thể tụt xuống dưới ngưỡng 1.000 USD/ounce vào tháng 3/2016.

Chính sách và quy định pháp luật nếu được ban hành không phù hợp điều kiện thực tế có thể khiến hoạt động của nhiều lĩnh vực rơi vào rủi ro, thậm chí làm ách tắc hoạt động kinh tế.

TS. Trần Thị Hồng Hạnh, Tổng Thư ký Hiệp hội NH Việt Nam (VNBA) đã nhấn mạnh ý này khi trao đổi với phóng viên Thời báo NH. Cho nên, vấn đề đặt ra là phải làm sao hạn chế tối đa rủi ro chính sách, nhất là các chính sách liên quan đến lĩnh vực tiền tệ, tín dụng, NH.

Gần đây, VNBA có rất nhiều hoạt động liên quan đến việc xây dựng chính sách lĩnh vực NH. Nổi lên trong hoạt động này là gì, thưa bà?

Mỗi sự thay đổi về chính sách và quy định pháp lý đều có tác động đến hoạt động của các chủ thể trong nền kinh tế, trong đó có DN và các TCTD. Đặc biệt, hoạt động tiền tệ, tín dụng là lĩnh vực nhạy cảm, liên quan tới mọi mặt của đời sống kinh tế - xã hội. Mỗi một động thái trong các hoạt động lĩnh vực này đều có tác động ít hoặc nhiều đến tâm lý thị trường, tâm lý xã hội và tình hình hoạt động của ngành NH, của DN, các tầng lớp dân cư.

Vì vậy, chính sách nếu không đúng, không trúng sẽ khiến hoạt động của các TCTD bị ảnh hưởng không tốt, hoặc dễ gây các “cú sốc” về tâm lý, dư luận xã hội, sẽ ảnh hưởng trở lại hoạt động của các TCTD.

VNBA đã tích cực và cũng rất thận trọng, nghiêm túc tham gia, góp ý với các dự thảo quy định của pháp luật cũng như sửa đổi những quy định không phù hợp. Tham gia góp ý với các văn bản pháp luật ngay từ đầu, vận động chính sách đúng cách sẽ hạn chế tối đa thời gian, tiền bạc của nền kinh tế cũng như các nguy cơ phát sinh rủi ro do chính sách mang lại. Đồng thời, tạo điều kiện cho các cơ quan quản lý nhà nước có thêm thông tin để tháo gỡ khó khăn cho các TCTD ngay từ các quy định của pháp luật.

NH là ngành kinh doanh rủi ro, nếu cứ có mất mát là TCTD bị xem xét truy tố, khởi tố, buộc tội thì không hợp lý

Cụ thể hơn, liệu các TCTD có thể có nguy cơ đối mặt rủi ro chính sách gì trong giai đoạn hiện nay?

Giai đoạn hiện nay đang có nhiều sự thay đổi quy định pháp lý và chính sách tác động trực tiếp tới môi trường kinh doanh và hoạt động của các TCTD. Cụ thể, dự thảo các Bộ luật Dân sự, Bộ luật Tố tụng dân sự, Bộ luật Hình sự, Bộ luật Tố tụng hình sự (dự kiến sẽ được Quốc hội thông qua trong kỳ họp tới) đang có rất nhiều điều nếu để như dự thảo thì các TCTD sẽ gặp rủi ro.

Đơn cử Điều 210, dự thảo Bộ luật Hình sự (sửa đổi), các khung hình phạt vi phạm trong lĩnh vực NH theo mức độ gây hậu quả “nghiêm trọng”, “rất nghiêm trọng”, “đặc biệt nghiêm trọng”. Vậy là không lượng hóa được và dễ vận dụng tùy tiện.

Thực tiễn cho thấy, không thể xác định quy định nội bộ của các TCTD là căn cứ để xác định hành vi phạm tội như tại điều 210 này. Mỗi TCTD đều có chính sách rủi ro khác nhau, từ đó các chính sách quy định nội bộ khác nhau đối với hoạt động NH, hoạt động tín dụng. Nếu lấy quy định nội bộ là nguồn để xác định tội phạm thì sẽ dẫn đến mâu thuẫn rất lớn của pháp luật hình sự là cùng hành vi nhưng nếu người đó là cán bộ NH A thì là tội phạm, nhưng với cán bộ NH B thì không tội phạm… Những quy định không cụ thể, không rõ ràng này sẽ làm giảm tính nghiêm minh, răn đe của luật pháp…

Pháp luật hiện hành đã quy định rõ, TCTD được cho vay theo lãi suất thỏa thuận. Nhưng một số Tòa cho rằng theo Bộ luật Dân sự, TCTD chỉ được thực hiện cho vay với lãi suất tối đa không quá 150% lãi suất cơ bản, nên không chấp nhận lãi suất thỏa thuận. Quan điểm này là chưa đúng, chưa đầy đủ theo quy định của pháp luật.

Thực tế, nhiều nhân viên NH đang ám ảnh nỗi lo “hình sự hóa các vi phạm trong lĩnh vực NH” và nguy cơ này dường như lớn hơn trong dự thảo Bộ luật Hình sự (sửa đổi), thưa bà?

Với việc hình sự hóa các hoạt động NH như hiện nay và như dự thảo nói trên, cán bộ NH luôn “sống trong sợ hãi”. Bởi chỉ cần “linh hoạt” với khách hàng thôi đã có thể vi phạm quy định về cho vay. NH là ngành kinh doanh rủi ro, không có NH nào hoạt động an toàn 100%. Khi cho vay, các TCTD đã chấp nhận rủi ro, có quỹ dự phòng… Nếu cứ có mất mát là TCTD bị xem xét truy tố, khởi tố, buộc tội thì không hợp lý.

Trong khi đó, dự thảo Bộ Luật hình sự đang làm tăng nguy cơ hình sự hóa các quan hệ tín dụng. Và, quy định về “tội thiếu trách nhiệm gây hậu quả nghiêm trọng” cũng là một “cái rọ” đưa ra để xử lý một loạt các tội trong hoạt động NH.

Nguyên tắc chung xác định tội phạm hình sự phải là vi phạm điều cấm của luật ở một mức độ nghiêm trọng nào đó. Bộ luật Hình sự phải sửa theo hướng nếu hành vi vi phạm các điều cấm của luật thì mới bị xử lý vi phạm; nếu không vi phạm điều cấm thì xử lý theo trách nhiệm dân sự, xử lý hành chính gắn với các biện pháp kinh tế. Như thế mới phù hợp với Hiến pháp.

VNBA đã có kiến nghị cụ thể về các điều trong Dự thảo Bộ luật Hình sự.

Một vấn đề khác là các cuộc thảo luận gần đây vẫn đầy những ý kiến bất đồng về việc dùng lãi suất cơ bản để tham chiếu và khống chế lãi suất thoả thuận. Quan điểm của bà?

Lãi suất cơ bản phục vụ cho điều hành chính sách tiền tệ. Sử dụng lãi suất cơ bản để điều chỉnh các quan hệ dân sự là không phù hợp, gây khó khăn cho các chủ thể khi tham gia giao dịch dân sự. Ngược lại, với quan điểm của Cơ quan soạn thảo, khống chế lãi suất thoả thuận để chống cho vay nặng lãi. Theo VNBA, nên quy định: Với giao dịch dân sự thông thường, lãi suất do các bên thỏa thuận; Với giao dịch của các TCTD, lãi suất thực hiện theo quy định của các luật chuyên ngành.

VNBA đã trở thành một trong những đại diện quan trọng trong việc tham gia tư vấn hoạch định chính sách (một cách trực tiếp hoặc gián tiếp) cho Bộ Tư pháp, cụ thể là Vụ Pháp luật Dân sự - Kinh tế (Bộ Tư pháp), trong công tác xây dựng, thẩm định, góp ý văn bản pháp luật và tham mưu về chính sách.

VNBA đã phản ánh kịp thời, khách quan những vướng mắc, bất cập phát sinh trong thực tiễn thi hành pháp luật nói chung, pháp luật về ngành NH nói riêng và những yêu cầu khách quan của nền kinh tế thị trường, đảm bảo hội nhập kinh tế. Trong quá trình thực hiện dự án Bộ luật Dân sự, Bộ Tư pháp cũng đã nhận được những văn bản góp ý, kiến nghị chất lượng của VNBA.

Phó Vụ trưởng Vụ Pháp luật Dân sự - Kinh tế Nguyễn Hồng Hải

Nhưng vì sao khi xét xử các vụ án tranh chấp về hợp đồng tín dụng, một số tòa án đã không chấp nhận lãi suất theo thỏa thuận trong hợp đồng tín dụng, gây thiệt hại nghiêm trọng đến lợi ích của TCTD?

VNBA đã nhiều lần kiến nghị các cơ quan có thẩm quyền và Tòa án Nhân dân Tối cao phải hướng dẫn Tòa án Nhân dân các cấp thụ lý, xét xử các vụ án tranh chấp về hợp đồng tín dụng theo đúng các quy định của pháp luật.

Pháp luật hiện hành đã quy định rõ, TCTD được cho vay theo lãi suất thỏa thuận. Nhưng một số Tòa cho rằng theo Bộ luật Dân sự, TCTD chỉ được thực hiện cho vay với lãi suất tối đa không quá 150% lãi suất cơ bản, nên không chấp nhận lãi suất thỏa thuận. Quan điểm này là chưa đúng, chưa đầy đủ theo quy định của pháp luật.

Xử theo quan điểm này vừa gây thiệt hại cho các TCTD lại khiến dư luận hiểu lầm rằng TCTD tuân thủ không đúng quy định của pháp luật. Xử như thế, là tạo tiền lệ xấu trong công tác xử lý nợ của TCTD, vô hình trung khuyến khích khách hàng chây ì, không thực hiện nghĩa vụ thanh toán theo cam kết với TCTD, thậm chí còn mong muốn TCTD khởi kiện để được Tòa án tuyên áp dụng lãi suất thấp mà không phải đề nghị TCTD xem xét giảm lãi suất…

Xin cảm ơn bà!

VNBA với vai trò đại diện cho tổ chức hội viên trong mối quan hệ đối ngoại liên quan đến hoạt động NH, cộng thêm những hiểu biết sâu sắc về thực tiễn hoạt động tiền tệ - NH đã tham gia tích cực và chủ động trong việc phản biện, góp ý sửa đổi các văn bản quy phạm pháp luật liên quan đến hoạt động kinh doanh tiền tệ - NH.

Các nội dung, ý kiến đề xuất hợp lý của VNBA đã được NHNN và các cơ quan Nhà nước có thẩm quyền xem xét ghi nhận, tiếp thu để chỉnh sửa, giúp cho các giải pháp, cơ chế chính sách phát huy được hiệu quả, phù hợp với điều kiện thực tế, góp phần tháo gỡ khó khăn, vướng mắc, cũng như tạo điều kiện thuận lợi cho các tổ chức hội viên trong quá trình hoạt động.

Phó Thống đốc NHNN Nguyễn Phước Thanh

Linh Đan thực hiện

Thời báo Ngân Hàng

1

1Các nhà phân tích nhận định niềm tin của giới đầu tư đối với vàng, vốn được coi là "nơi trú ẩn an toàn," sẽ ngày càng giảm trong năm tới, và giá vàng có thể tụt xuống dưới ngưỡng 1.000 USD/ounce vào tháng 3/2016.

2

2Việt Nam với dân số hơn 91 triệu người và số lượng doanh nghiệp vừa và nhỏ chiếm tới 90% tổng số doanh nghiệp, được đánh giá là thị trường màu mỡ cho việc phát triển ngân hàng bán lẻ.

3

3Ngày 31/8, giá bán ra mỗi USD cách trần tới 47 đồng và là phiên thứ ba liên tiếp duy trì khoảng cách mua vào, bán ra tới 60 đồng. Nhà quản lý thở phào, còn giới phân tích thì cho rằng cần phải tính dần tới thả nổi tỷ giá trong một tầm nhìn chiến lược dài hạn.

4

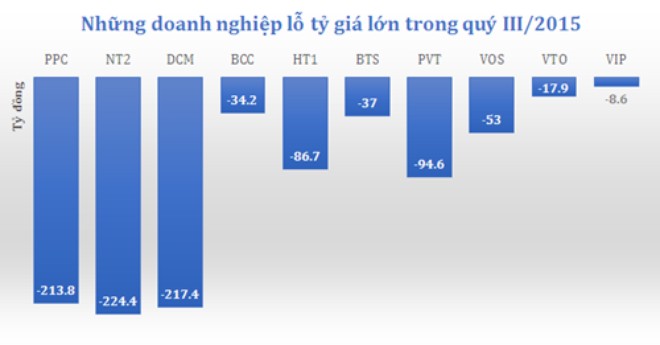

4Đây đều là những doanh nghiệp có dư nợ ngoại tệ lớn cho đến thời điểm hiện tại.

5

5Đề án tái cấu trúc cùng các giải pháp mà các ngân hàng thương mại đang nỗ lực triển khai đều nhắm đến mục tiêu tạo nên một hệ thống ngân hàng trật tự, ổn định, có tính thanh khoản và cung ứng tốt nguồn vốn cho nền kinh tế.

6

6Từ đầu năm đến nay, công cuộc tái cấu trúc ngân hàng đã ghi nhận nhiều biến chuyển đáng chú ý với sự vào cuộc của Ngân hàng Nhà nước.

7

7“Việc phá giá tiền đồng cần phải tỉnh táo bởi nếu không sẽ chỉ có lợi cho Trung Quốc. NHNN quyết định không phá giá tiếp là đúng đắn”.

8

8Theo TS. Trần Hoàng Ngân, từ nay tới cuối năm khó xảy ra việc NHNN tiếp tục điều chỉnh tỷ giá. Bởi cán cân thanh toán tổng thể của Việt Nam vẫn thặng dư, dự trữ ngoại tệ đủ lớn để can thiệp thị trường.

9

9TS. Cấn Văn Lực cho rằng, trong thời điểm này, ngân hàng không cần tăng cũng chẳng cần giảm lãi suất huy động

10

10Bộ trưởng Thương mại Indonesia Tom Lembong cho biết Indonesia đề xuất sử dụng đồng nhân dân tệ (NDT) của Trung Quốc trong thanh toán thương mại và đầu tư giữa các nước thành viên Hiệp hội các nước Đông Nam Á (ASEAN).

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự