Tỷ lệ mất thanh khoản, hay không cân đối được các khoản chi ở một số địa phương, là những dấu hiệu đáng lo ngại. Nhưng đó chỉ là những phần nổi của "tảng băng", phần chìm phong phú hơn nhiều...

Các TCTD cần tăng cường phát triển dịch vụ NH nhằm cải thiện cơ cấu thu nhập, thay vì phụ thuộc chủ yếu vào tín dụng như hiện nay. Việc đa dạng hóa nguồn thu còn là cơ sở để điều chỉnh giảm lãi suất cho vay cũng như giảm thiểu rủi ro tín dụng cho NH.

Đó là chia sẻ của ông Phạm Thanh Hà, Phó tổng giám đốcVietcombank xung quanh vấn đề hài hoà giữa lãi suất huy động và cho vay.

Thưa ông, gần đây một số NHTM tiếp tục tăng lãi suất huy động trong khi sức ép giảm lãi suất cho vay khá lớn do lạm phát năm nay khá thấp?

Trong bối cảnh hệ thống NH cạnh tranh như hiện nay, việc duy trì hợp lý chính sách khách hàng nói chung và chính sách lãi suất nói riêng là nhân tố quan trọng hàng đầu giúp duy trì năng lực cạnh tranh củaTCTD.

Theo đó, để đảm bảo khả năng cạnh tranh, các NH sẽ thận trọng trong các quyết định điều chỉnh lãi suất trên cơ sở cân đối nguồn vốn, nhu cầu của khách hàng và mặt bằng lãi suất chung trên thị trường. Lãi suất cho vay, theo đó, cũng sẽ được kiểm soát và duy trì ở mức hợp lý, đảm bảo không quá chênh lệch so với chi phí huy động vốn.

Về quan điểm cần giảm lãi suất cho vay do lạm phát năm nay thấp, tôi cho rằng, lạm phát là một chỉ số vĩ mô có mối quan hệ đan xen, phức tạp với nhiều chỉ số kinh tế khác. Về cơ bản lạm phát được quyết định bởi 2 nhóm nhân tố chính là chi phí đẩy và cầu kéo.

Theo đó, chính sách tiền tệ có vai trò đặc biệt quan trọng trong việc quyết định mức độ biến động của lạm phát. Vì vậy tương quan giữa lạm phát và lãi suất là mối quan hệ cốt lõi thể hiện tác động của chính sách tiền tệ lên lạm phát.

Theo nguyên lý kinh tế, lạm phát kỳ vọng cao hơn có xu hướng làm giảm lãi suất thực, qua đó thúc đẩy đầu tư và tổng cầu của nền kinh tế. Do vậy, để chính sách tiền tệ được thực thi hiệu quả, lãi suất cần được điều hành phù hợp với xu hướng lạm phát kỳ vọng trong tương lai.

Cụ thể ở Vietcombank thì sao, thưa ông?

Thời gian qua, Vietcombank đã thực hiện giảm lãi suất cho vay theo chỉ đạo của NHNN trên tinh thần chia sẻ khó khăn đối với cộng đồng DN, giúp DN giảm thiểu chi phí tài chính, tăng cường năng lực cạnh tranh trong bối cảnh hội nhập. Theo đó, theo đà giảm của lạm phát trong nước, Vietcombank đã chủ động hạ lãi suất cho vay đối với các khoản vay, đảm bảo lãi suất đầu ra cạnh tranh và hợp lý.

Thực tế, lãi suất bình quân đầu ra của Vietcombank giảm nhanh hơn với mức giảm của lãi suất bình quân đầu vào. Để duy trì lợi nhuận hợp lý, Vietcombank tăng cường tối ưu hóa chi phí, đẩy mạnh thu hồi nợ xấu, nợ ngoại bảng và nợ đã bán cho VAMC, mở rộng nguồn thu từ các mảng dịch vụ, tạo điều kiện để chào mức lãi suất cho vay cạnh tranh nhằm hỗ trợ DN.

Từ nay cho tới đầu năm 2016, lãi suất cho vay có khả năng giảm thêm không, thưa ông?

Theo tôi lãi suất cho vay nhiều khả năng sẽ ổn định từ nay cho tới đầu năm 2016. Thứ nhất, do tính chất mùa vụ, nhu cầu vốn cho tín dụng và thanh khoản cuối năm tăng cao có thể gây áp lực lên huy động vốn.

Trong bối cảnh đó, trên quan điểm thận trọng, các NH sẽ khó có thể giảm thêm lãi suất huy động. Lãi suất cho vay theo đó cũng sẽ duy trì ổn định. Thứ hai, với mục tiêu hoàn thành các chỉ tiêu kế hoạch đã đặt ra, các NH sẽ duy trì chính sách lãi suất như hiện tại để đảm bảo hoàn thành chỉ tiêu huy động vốn và tín dụng.

Đối với DN sử dụng vốn vay NH, lãi suất là một yếu tố của chi phí sản xuất kinh doanh. Nếu lãi suất cho vay biến động tăng mạnh và ngoài dự kiến của DN, trong khi các yếu tố khác về thị trường, giá bán... không thay đổi, sẽ có tác động tiêu cực tới kết quả kinh doanh, ảnh hưởng đến tình hình tài chính và khả năng trả nợ của khách hàng. Theo đánh giá của Vietcombank, từ nay đến cuối năm lãi suất cho vay có nhiều khả năng sẽ ổn định nên sẽ chưa ảnh hưởng nhiều đến hoạt động kinh doanh của DN.

Xin trân trọng cảm ơn ông!

1

1Tỷ lệ mất thanh khoản, hay không cân đối được các khoản chi ở một số địa phương, là những dấu hiệu đáng lo ngại. Nhưng đó chỉ là những phần nổi của "tảng băng", phần chìm phong phú hơn nhiều...

2

2Câu chuyện tỷ giá thực sự nóng lên trong phiên thảo luận về chính sách tiền tệ năm 2016 tại tọa đàm trực tuyến “Làm ăn gì năm 2016?” do BizLIVE tổ chức tại Trung tâm Hội nghị Quốc tế FLC Sầm Sơn, Thanh Hóa.

3

3Tác động của các đề xuất và quyết định tăng thuế không quá lớn và rơi vào một số công ty nhất định thuộc các ngành sữa, bia-rượu-nước giải khái, khai khoáng và lắp ráp ô tô.

4

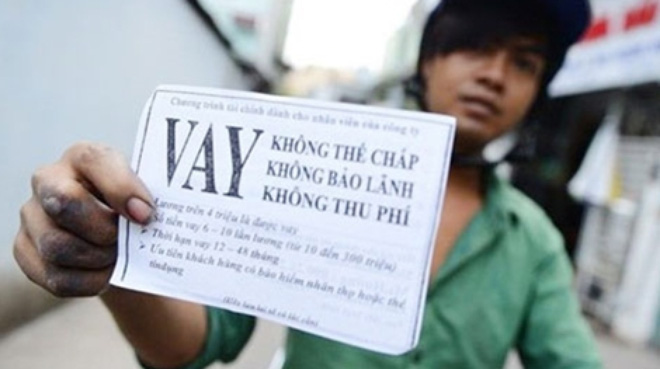

4Có lẽ trong hàng vạn thứ khó hiểu thời đại này thì tín dụng đen là một điều nguy hiểm vô cùng bí ẩn. Nó là gì, chúng ta đều khó hình dung. Để nhận dạng được ra nó có lẽ chỉ cho đến khi lờ mờ nhìn thấy qua các gương mặt thảng thốt, âu sầu của các nạn nhân.

5

5Phần đông các chuyên gia kinh tế đều tin rằng trong cuộc họp diễn ra vào tuần tới, FED sẽ tuyên bố nâng lãi suất...

6

6Công ty chứng khoán MBS cho rằng tăng trưởng tín dụng cao có thể sẽ đẩy lãi suất tăng nhẹ trong thời gian tới và áp lực tỷ giá từ nay đến cuối năm đang ngày một gia tăng.

7

7Đây là một trong những nhận định của CTCK HSC trong báo cáo mới nhất. Theo dự đoán, NHNN dường như đang xem xét việc hạn chế lượng USD mà các ngân hàng có thể nắm giữ trên sổ sách, có thể là để giữ số ngoại tệ này lưu thông trên thị trường liên ngân hàng.

8

8Thời gian gần đây liên tục xuất hiện các khiếu nại của khách hàng về việc thẻ vẫn trong ví, tiền trong tài khoản bỗng nhiên lại “bốc hơi”. Hiện tượng này xảy ra tại dịch vụ ATM của nhiều ngân hàng như Vietcombank, BIDV, DongABank,… khiến nhiều người lo lắng.

9

9Có 1 vụ việc liên quan đến kinh doanh tiền ảo, cơ quan điều tra muốn truy tố, nhưng Bộ tài chính cho rằng đây là hoạt động kinh doanh mà pháp luật không cấm.

10

10Theo dự báo nhiều chuyên gia thế giới, tổng dự trữ các quốc gia bằng đồng nhân dân tệ nhiều khả năng sẽ tăng khoảng 5% trong vòng vài năm tới.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự