Việc Trung Quốc liên tiếp phá giá đồng nhân dân tệ khiến nhiều nước đồng loạt phải phá giá nội tệ của mình so với USD, liệu đây đã gọi là chiến tranh tiền tệ hay chưa?

Những biến động về tỷ giá tạo kỳ vọng và gây sức ép đối với mặt bằng lãi suất. Theo đánh giá của BVSC, mặc dù lãi suất có xu hướng tăng nhưng mức độ điều chỉnh của các ngân hàng sẽ không lớn, khoảng dưới 0,5% cho giai đoạn cuối năm.

Sau những biến động của tỷ giá USD/VND, một số ngân hàng tăng thêm lãi suất huy động với mức từ 0,1 - 0,4%/năm.

Điển hình như, lãi suất huy động một số kỳ hạn tại Ngân hàng TMCP Sài Gòn Công thương (Saigonbank) đã tăng thêm 0,1 %/năm, Ngân hàng TMCP Quốc tế (VIB) tăng thêm từ 0,2 - 0,3 %/năm.

Theo biểu lãi suất áp dụng từ ngày 24/8 tại Ngân hàng TMCP Bản Việt (Viet Capital Bank), lãi suất tiết kiệm kỳ hạn 3 tháng là 5,2%/năm (tăng 0,1%), kỳ hạn 6 tháng là 6,2%/năm và kỳ hạn 12 tháng là 7,4%/năm.

Ngân hàng TMCP Đông Nam Á (SeABank) cũng điều chỉnh lãi suất huy động kỳ hạn 6 tháng lên 5,9%, tăng 0,4%, kỳ hạn 12 tháng lên 6,8%, tăng 0,2%. Trước đó, ABBank cũng đã tăng các kỳ ngắn hạn thêm 0,2%...

Trên thị trường liên ngân hàng, sau 3 tuần tăng mạnh lãi suất liên ngân hàng hiện đã tạm thời ổn định trở lại nhưng xác lập một mặt bằng cao hơn tương đối so với tuần đầu tháng.

Số liệu do NHNN cung cấp cho thấy, tuần giao dịch cuối từ 17 - 21/8, tổng doanh số giao dịch trên thị trường liên ngân hàng trong kỳ bằng VND đạt xấp xỉ 114.652 tỷ đồng (bình quân 22.930 tỷ đồng/ngày) tăng 10.062 tỷ đồng so với tuần từ 10 - 14/8; bằng USD quy đổi ra VND đạt 37.454 tỷ đồng (bình quân khoảng 7.491 tỷ đồng/ngày), tăng 65 tỷ đồng so với tuần trước đó.

Theo kỳ hạn, các giao dịch VND chủ yếu tập trung vào kỳ hạn 1 tuần (chiếm 42%) và qua đêm (chiếm 32% tổng doanh số giao dịch VND). Và so với tuần từ 10 - 14/8, lãi suất bình quân trên thị trường liên ngân hàng tiếp tục tăng ở hầu hết các kỳ hạn chủ chốt.

Bên cạnh đó, các phiên đấu thầu Trái phiếu Chính phủ gần đây không nhận được nhiều sự quan tâm của các tổ chức tín dụng. Trong ba tuần trở lại đây, các nhà đầu tư thường đặt mức lãi suất đầu thầu cao hơn mức mà Kho bạc Nhà nước ấn định (6,4 - 6,5%/năm) và dẫn đến tỷ lệ trúng thầu giảm xuống mức thấp.

“Điều này phản ánh kỳ vọng của các tổ chức tín dụng đối với lãi suất đang theo hướng tăng lên”, Công ty Chứng khoán Bảo Việt (BVSC) phân tích.

Do đó, công ty này cho rằng, với những tín hiệu này và để giữ vững niềm tin của người người gửi tiền vào VND và tạo một khoảng cách đủ hấp dẫn so với lãi suất tiền gửi USD (đề phòng cả trường hợp FED tăng lãi suất trở lại), nhiều khả năng mặt bằng lãi suất huy động VND sẽ có xu hướng tăng lên trong thời gian tới.

Tuy nhiên, trong bối cảnh kỳ vọng về lạm phát đang ở mức thấp và Chính phủ đang muốn duy trì lãi suất ổn định một thời gian để thúc đẩy tăng trưởng kinh tế trở lại, Ngân hàng Nhà nước sẽ không để lãi suất huy động biến động quá mạnh. Bởi điều này có thể làm gia tăng áp lực lên hệ thống ngân hàng và làm gia tăng chi phí vốn vay của khu vực doanh nghiệp.

Như vậy, “chúng tôi cho rằng mặc dù có xu hướng tăng nhưng mức độ điều chỉnh của các ngân hàng có thể sẽ không lớn, khoảng dưới 0,5% cho giai đoạn cuối năm”, bản tin cho hay.

Còn theo Công ty Chứng khoán Rồng Việt (VDSC), với xu hướng tín dụng thường tăng trưởng mạnh trong những tháng cuối năm, theo nhận định của VDSC, mặt bằng lãi suất huy động có thể nhích nhẹ, điều này đồng nghĩa với khả năng lãi suất cho vay không giảm thêm.

Nhìn chung, VDSC cho rằng, NHNN sẽ không điều chỉnh lãi suất cho vay đối với các lĩnh vực ưu tiên, tuy nhiên, cân đối cung - cầu vốn cộng với áp lực xử lý nợ xấu sẽ khiến các ngân hàng thương mại điều chỉnh lãi suất cho vay đối với các đối tượng khác.

Còn nhớ, tại cuộc họp khẩn giữa Thống đốc Nguyễn Văn Bình với lãnh đạo các ngân hàng thương mại, trước diễn biến nóng của tỷ giá diễn ra vào ngày 25/8, lãnh đạo NHNN khẳng định chưa tính đến việc tăng lãi suất và yêu cầu các ngân hàng tạm thời hạn chế ký các hợp đồng kỳ hạn một năm và rút ngắn thời hạn các hợp đồng kỳ hạn.

1

1Việc Trung Quốc liên tiếp phá giá đồng nhân dân tệ khiến nhiều nước đồng loạt phải phá giá nội tệ của mình so với USD, liệu đây đã gọi là chiến tranh tiền tệ hay chưa?

2

2Trong quá trình hội nhập ngày càng sâu rộng trong lĩnh vực tài chính ngân hàng hiện nay, các NHTM cần tập trung nâng cao năng lực cạnh tranh trên chính thị trường trong nước nhằm tiếp tục duy trì những thị phần đã có và tiếp tục phát triển thị trường mới

3

3Nhiều người đang lo ngại nếu Mỹ tăng lãi suất USD vào ngày 17-9 sẽ ảnh hưởng nhất định đến thị trường tài chính toàn cầu, trong đó có Việt Nam

4

4Vốn điều lệ của 12 ngân hàng cuối bảng cộng lại chỉ cao hơn vỏn vẹn 460 tỷ đồng so với vốn điều lệ hiện có của Vietinbank.

5

5Dữ liệu thống kê ghi nhận việc điều chỉnh giảm 4.500 tỷ đồng vốn điều lệ trong hệ thống...Tái cơ cấu và việc mua lại những ngân hàng với giá 0 đồng đã tạo thay đổi lớn trong cơ cấu vốn của hệ thống cũng như giữa các khối.

6

6Từ lâu khi nhắc đến cụm từ đầu tư ngoại tệ tại VN, người ta chỉ nghĩ đến đồng USD. Tuy nhiên, bên cạnh đồng USD vẫn còn nhiều đồng tiền khác vẫn có thể đáp ứng nhu cầu sinh lời, hay phòng ngừa rủi ro mất giá VND như AUD, EUR, GBP hay JPY.

7

7Bộ Tài chính đang dự thảo những sửa đổi các sắc luật liên quan đến thuế, trong đó có một nội dung rất mới, rất quan trọng là doanh nghiệp nào đi vay quá nhiều, quá một tỷ lệ nào đó thì chi phí tiền lãi vay này sẽ không được khấu trừ thuế nữa.

8

8Đâu là nguyên nhân chính gây ra những vụ kiện tụng gần đây trên thị trường cho vay tín chấp của các công ty tài chính, ngân hàng?

9

9Theo TS. Nguyễn Trí Hiếu, Việt Nam có quá nhiều NH tạo nên sự cạnh tranh không lành mạnh, vì chủ yếu hoạt động các NH là ở những khu đô thị lớn.

10

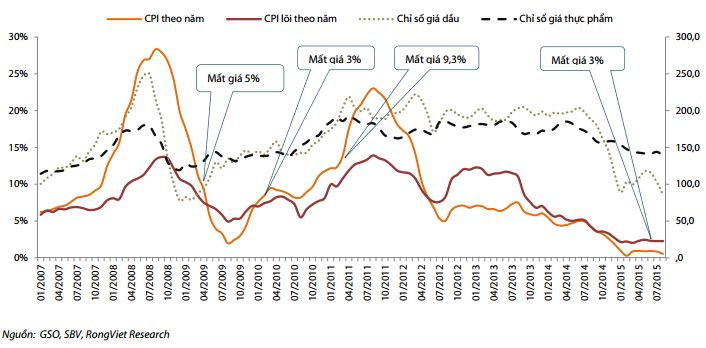

10VDSC cho rằng, tác động của phá giá tiền đồng lên lạm phát là không đáng kể nhưng ảnh hưởng đến chính sách điều hành lãi suất.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự