Theo Thống đốc NHNN Nguyễn Văn Bình, định hướng nhất quán của NHNN là chống USD hóa, nghĩa là chuyển từ quan hệ vay và gửi ngoại tệ sang quan hệ mua - bán.

Khách hàng V.I.P là “mốt” mà nhiều ngân hàng thương mại trong nước đang theo đuổi...

“Khám phá một thế giới mà thông thường không tồn tại, đấy là nơi mỗi ngày luôn trở nên đặc biệt, và là nơi mà tận hưởng nhiều khoảng khắc tuyệt vời” – một câu khẩu hiệu đầy lôi cuốn của khu vực ngân hàng dành cho khách hàng có thu nhập cao Barclay Premier (Anh Quốc). Nó lôi cuốn và hấp dẫn cũng như chính đẳng cấp dịch vụ mà ngân hàng này đem lại cho khách hàng cao cấp (V.I.P).

Trên thế giới, các ngân hàng lớn đã chuyển đổi từ hoạt động kinh doanh ngân hàng bán buôn sang phân khúc bán lẻ từ thập niên 60 của thế kỷ trước. Chính vì thế, với một khoảng thời gian dài cộng sự phát triển như vũ bão của công nghệ, đã làm hình thành nên một thị trường ngân hàng bán lẻ rộng khắp lẫn đa dạng.

Sự rộng khắp và đa dạng nằm ở số lượng, chất lượng dịch vụ tài chính cá nhân, phương thức tiếp cận khách hàng, sự phân chia chi tiết phân khúc thị trường ngân hàng bán lẻ, khai thác tối ưu nhu cầu dịch vụ tài chính khách hàng, nhiều hình thức kênh phân phối… Trong đó,đáng kể nhất là là sự phân chia chi tiết phân khúc thị trường ngân hàng bán lẻ ở nhiều quốc gia.

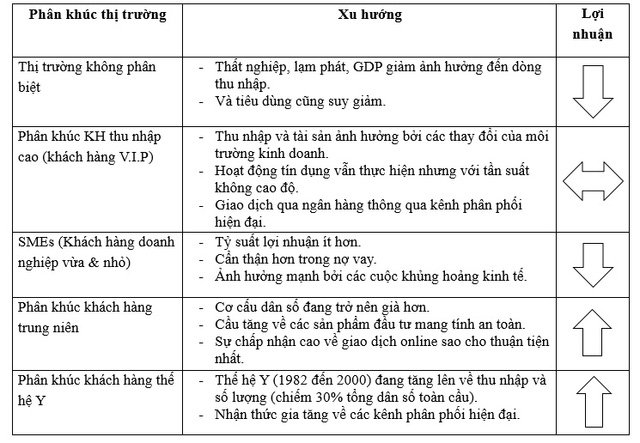

Đến thời điểm hiện tại, phân khúc thị trường ngân hàng bán lẻ được chia nhiều khúc thị trường như: thị trường không phân biệt, phân khúc khách hàng thu nhập cao (V.I.P), khách hàng trung niên, khách hàng thế hệ gen Y, khách hàng doanh nghiệp vừa và nhỏ…Mỗi phân khúc khác nhau được đánh giá xu hướng triển vọng khác nhau về lợi nhuận sẽ đạt được.

Và nhiều nghiên cứu cũng chỉ ra, các ngân hàng nên theo đuổi phân khúc khách hàng trung niên và khách hàng thế hệ Gen Y. Tuy nhiên, tại thị trường ngân hàng Việt Nam thì ngược lại, phân khúc khách hàng V.I.P mới là “mốt” mà nhiều ngân hàng thương mại đang theo đuổi. Ấy thế, cách thức xâm nhập thị trường của ngân hàng Việt Nam lại chỉ chăm chăm vào số lượng, lợi nhuận, mà dần bỏ quên chất lượng dịch vụ. Đồng thời, xây dựng phân khúc thị trường mà chưa hiểu rõ đặc điểm hành vi của nhóm khách hàng có thu nhập cao và những nguồn lực vốn có của ngân hàng. Điều này rất dễ làm ngân hàng đối diện nhiều rủi ro.

Phân khúc thị trường ngân hàng bán lẻ và xu hướng của thời gian tới

Khách hàng V.I.P cần gì?

Mỗi ngân hàng thường có cách đặt tên khách nhau cho khu vực dịch vụ ngân hàng V.I.P, chẳng hạn như Premier, Priority, First Class…Và khu vực này thường tách biệt với các bộ phận giao dịch khác của ngân hàng, với một phương châm rất rõ ràng “đây là nơi nghiên cứu những nhu cầu khách hàng muốn, chứ không phải nơi thuyết phục khách hàng những gì mà ngân hàng tạo ra”.

Thông thường, khi ngân hàng hướng đến phát triển phân khúc này thì cần tập trung hai vấn đề, một là, tập trung vào những lợi ích của khách hàng V.I.P; hai là, tập trung tạo ra những phương thức bán hàng gắn liền sự độc đáo và khác biệt.

Những lợi ích cần tập trung cho đối tượng khách hàng V.I.P có thể là nơi cung cấp dịch vụ ngân hàng phải tách biệt, sang trọng và tạo tính thoải mái nhất trong khi thực hiện các giao dịch; Cũng có thể gồm yếu tố thời gian và hiệu quả của dịch vụ là điều tiên quyết cho mọi thành công khi triển khai xâm nhập phân khúc thị trường khách hàng thu nhập cao; hay khách hàng có toàn quyền truy cập/sử dụng các sản phẩm – dịch vụ độc quyền của ngân hàng.

Bên cạnh đó ngân hàng cũng phải giúp khách hàng được cung cấp đầy đủ dịch vụ tài chính – ngân hàng bởi một đội ngũ chuyên gia trình độ cao. Họ - những con người thực dịch vụ được trang bị tốt nhất những kiến thức về tài chính, ngân hàng, dịch vụ, bán hàng, kỹ năng…Thông thường, đội ngũ chuyên gia này thường hỗ trợ dịch vụ với khách hàng với theo hình thức “một – vì – một” (one to one).

Thêm vào đó, khu vực khách hàng V.I.P phải được thiết kế hướng đến trở thành một siêu thị tài chính, nơi mà thỏa mãn nhất nhu cầu tài chính – ngân hàng/đầu tư của khách hàng V.I.P (như khoản vay ưu tiên, tài khoản ưu tiên, thẻ tín dụng ưu tiên, bảo hiểm ưu tiên, đầu tư ưu tiên…)

Nhiều lý thuyết chỉ ra rằng, nếu không thấu hiểu đặc điểm hành vi của nhóm khách hàng mà ngân hàng đang hướng đến, và không trao cho họ sự phân biệt rõ ràng giữa sản phẩm – dịch vụ cung cấp cho họ với sản phẩm – dịch vụ khác, thì nguy cơ thất bại rất cao. Chính vì vậy, một khi ngân hàng tập trung phát triển phân khúc khách hàng V.I.P thì cần chú ý đến phương thức bán hàng gắn liền với sự độc đáo/khác biệt.

Và các phương thức ấy phải đảm bảo các tiêu chí như: Chỉ những chi nhánh đủ lớn và ở khu vực nhất định mới được cung cấp dịch vụ khách hàng ngân hàng V.I.P; Thiết kế quầy dịch vụ khách hàng ưu tiên phải thực sự sang trọng, tách biệt, và mang tính trải nghiệm tốt nhất cho khách hàng sử dụng dịch vụ. Ở đó, tất cả các giao dịch ngân hàng được thực hiện một cách nhanh chóng, thuận tiện và hoàn toàn riêng tư.

Ngân hàng cũng phải đảm bảo mọi giao dịch của khách hàng V.I.P được giao dịch chỉ với một chuyên viên có trình độ tốt nhất về tài chính – ngân hàng. Chuyên viên này không chỉ thuyết phục khách hàng những gì ngân hàng có, mà còn tư vấn, trao giải pháp và tạo nhu cầu về sản phẩm tài chính – ngân hàng cho khách hàng.

Đội ngũ chuyên viên được đào tạo đồng nhất và có trình độ cao về tài chính – ngân hàng, kỹ năng và thái độ thực hiện dịch vụ. Họ là những con người quyết định sự thành công cho khu vực khách hàng V.I.P. Và là người trao giải pháp phù hợp nhu cầu khách hàng V.I.P, đồng thời cũng tập trung lẫn dự đoán các yêu cầu dài hạn của khách hàng.

Khách hàng V.I.P phải được sử dụng mọi tiện ích của ngân hàng, và đáng kể nhất là phải có dịch vụ 24h/7 ngày của call – center. Nếu là ngân hàng toàn cầu, khách hàng V.I.P có thể truy cập, sử dụng dịch vụ đồng nhất ở bất kỳ quốc gia nào trên thế giới.

Khách hàng V.I.P của ngân hàng Việt Nam đang dàn trải và dần pha loãng

Trong những năm gần đây, các ngân hàng thương mại Việt Nam đồng loạt triển khai hướng chiến lược mới – chiến lược kinh doanh ngân hàng bán lẻ. Cũng chính từ đó, một hiện tượng nổi lên như trào lưu “thời thượng” giữa các ngân hàng theo kiểu “anh có, tôi có” – hiện tượng sao chép. Các ngân hàng sao chép vô tội vạ từ sản phẩm – dịch vụ, nhân viên, cơ cấu tổ chức cho đến phân khúc khách hàng, Vì vậy, rất ít ngân hàng nào có hướng đi khác biệt lẫn tập trung vào chất lượng dịch vụ thật sự.

Và phân khúc khách hàng có thu nhập cao đang là “mốt”, để một lần nữa các ngân hàng thương mại Việt Nam sao chép lẫn nhau. Tuy nhiên, nếu ngân hàng không nghiên cứu kỹ về hành vi của nhóm khách hàng này và hiểu rõ nguồn lực của chính mình thì rất dễ trở thành con dao hai lưỡi.

Đến hiện tại, phân khúc hàng V.I.P đang trở thành cuộc đua thật sự, nhưng cuộc đua đó chỉ đang chạy vì lợi nhuận mà dần quên đi những chất lượng dịch vụ. Lúc này, ngân hàng thương mại Việt Nam đang đối diện với nhiều thách thức.

Đầu tiên là chưa chuẩn bị kỹ càng về đội ngũ chuyên gia có trình độ cao về tài chính – ngân hàng. Ở Việt Nam, họ chỉ mới dừng lại ở cố gắng thuyết phục khách hàng những gì ngân hàng tạo ra, mà chưa nghiên cứu, trao giải pháp phù hợp nhu cầu, cũng như dự đoán các yêu cầu dài hạn của khách hàng V.I.P.

Thứ hai, Chạy theo lợi nhuận và thực hiện tôn chỉ tiết kiệm chi phí đã tạo ra một mâu thuẫn lớn về đẳng cấp dịch vụ, thoải mái giao dịch, tiện ích, và thời gian phục vụ khách hàng.

Thứ ba, Khách hàng V.I.P dần trở nên dàn trải và điều kiện trở thành V.I.P ngày càng dễ dàng đã làm khách hàng trở nên ít phân biệt được với dịch vụ ngân hàng thông thường.

Thứ tư, Sự phân biệt sản phẩm dịch vụ - ngân hàng lại trở nên kém rõ ràng khi mà khách hàng V.I.P chưa nhận nhiều ưu đãi khác biệt với mức độ V.I.P (tùy vào mỗi ngân hàng, họ có thể phân chia nhiều cấp độ V.I.P, chẳng hạn: platium, gold, silver…).

Và thứ năm, Chưa tìm hiểu kỹ những đặc điểm hành vi của nhóm khách hàng có thu nhập cao ở Việt Nam, nên những sản phẩm – dịch vụ chưa thật sự phù hợp. Ví dụ, đối tượng khách hàng này thường trên 40 tuổi, thuộc gia đình khá giả và là những nhà kinh doanh lớn, nhưng ngân hàng Việt Nam chưa tạo ra sản phẩm – dịch vụ mang tính liên kết giữa tài khoản kinh doanh (business account) với tài khoản cá nhân (personal account).

Vì vậy, nếu không thấu hiểu đặc điểm hành vi của nhóm khách hàng mà ngân hàng đang hướng đến, và không trao cho họ sự phân biệt rõ ràng giữa sản phẩm – dịch vụ cung cấp cho họ với sản phẩm – dịch vụ khác, thì nguy cơ thất bại rất cao. Do đó, đối với ngân hàng thương mại Việt nam, một khi hướng đến chinh phục phân khúc khách hàng V.I.P thì hãy hướng đến chất lượng dịch vụ đẳng cấp, hiểu rõ đặc tính hành vi và tạo ra những lợi ích lâu dài cho khách hàng.

NCS. Châu Đình Linh

Theo Trí thức trẻ, CafeF

1

1Theo Thống đốc NHNN Nguyễn Văn Bình, định hướng nhất quán của NHNN là chống USD hóa, nghĩa là chuyển từ quan hệ vay và gửi ngoại tệ sang quan hệ mua - bán.

2

2Cái tên mới nhất tham gia làn sóng tăng lãi suất tiền gửi là Ngân hàng (NH) TMCP Bản Việt khi biểu lãi suất huy động mới nhất áp dụng từ ngày 25-12 được điều chỉnh tăng thêm 0,05%-0,2%/năm ở một số kỳ hạn.

3

3Vàng miếng SJC một chữ, móp méo, cong vênh… hiện đang tồn kho rất nhiều.

4

4Nền kinh tế hiện tại được đánh giá có nhiều điểm tương đồng với năm 2009 như lạm phát thấp, có dấu hiệu hồi phục nhờ nới lỏng tiền tệ, tuy nhiên nếu không kiểm soát cung tiền chặt chẽ lạm phát sẽ đảo chiều nhanh.

5

5Nhân sự mới ở Eximbank đáng chú ý có ông chủ tịch HĐQT Lê Minh Quốc và ông Ngô Thanh Tùng - thành viên HĐQT đến từ Công ty Âu Lạc. Vietcombank và NHNN có tới 3 đại diện ở Eximbank nhưng hiện không điều hành, quản trị.

6

6Trong năm nay, lãi suất thị trường đã giảm khoảng 0,3% so với năm 2014, tỷ giá có điều chỉnh. Vậy thị trường tiền tệ đã tác động như thế nào đến các DN Việt trong năm qua?

7

7Khách hàng V.I.P là “mốt” mà nhiều ngân hàng thương mại trong nước đang theo đuổi...

8

8Bước sang năm 2016, dòng vốn sẽ có sự dịch chuyển tự do hơn khi Việt Nam gia nhập Cộng đồng Kinh tế chung ASEAN (AEC) nhưng cũng sẽ chịu nhiều tác động do những biến động khó lường từ thị trường tài chính- tiền tệ thế giới.

9

9Theo NHNN, từ tháng 3/2015, số liệu theo báo cáo của TCTD và số liệu theo kết quả giám sát của NHNN đã không còn cách biệt, nợ xấu của các TCTD đã được minh bạch hơn.

10

10Với nền tảng kinh tế vĩ mô tiếp tục ổn định, trong khi giãn cách lãi suất VND – USD ở mức hấp dẫn sẽ giúp cho niềm tin vào VND ngày càng được củng cố.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự