Mất khoảng 1 tiếng thăm dò thị trường, sáng 27.8, các ngân hàng thương mại (NH) đã mạnh tay đồng loạt giảm giá mua USD 40 - 50 đồng/USD so với mức giá mở cửa.

Một số đại biểu Quốc hội cho rằng nên bỏ trần lãi suất cho vay hiện hành trong quan hệ dân sự, song nhiều ý kiến vẫn đề xuất giữ hoặc đưa ra mức cứng, thay vì dựa trên lãi suất cơ bản như hiện nay.

Là một trong những nội dung được chú ý nhất tại dự thảo Bộ luật Dân sự, đang được Quốc hội xây dựng, việc dùng hay bỏ trần lãi suất cơ bản, qua đó giúp ngăn ngừa tình trạng cho vay nặng lãi, đã được các đại biểu xới xáo nhiều lần. Tại Hội nghị Đại biểu Quốc hội hoạt động chuyên trách ngày 24/8, câu chuyện này một lần nữa được nhiều ý kiến tham gia.

Theo đại biểu Nguyễn Bá Thuyền (Lâm Đồng), việc cho vay và đi vay là quan hệ dân sự, là sự thỏa thuận và thống nhất ý chí của các bên. Bên đi vay có thể chấp nhận vay tiền với lãi suất cao để đầu tư thu lợi nhuận ở mức cao hơn. Trong khi đó, theo luật pháp hiện hành, lãi suất của các khoản vay này được giới hạn trong khoảng 150% lãi suất cơ bản, do Ngân hàng Nhà nước công bố. Còn theo dự thảo luật mới, con số này có thể được nâng lên 200%.

Với lập luận của mình, đại biểu Thuyền cho rằng Nhà nước không nên can thiệp quá sâu vào các quan hệ dân sự, trong đó có quan hệ vay mượn. Ông đề nghị không nên quy định trần lãi suất trong Bộ luật sửa đổi lần này.

Chia sẻ quan điểm nêu trên, đại biểu Trần Du Lịch (TP HCM) cũng cho biết ông không đồng tình với cả phương án giới hạn bằng tỷ lệ (200% lãi suất cơ bản) cũng như đưa ra một mức trần cứng (lãi suất không vượt quá 20% một năm), như đề xuất trong các phương án của dự thảo.

Chuyên gia kinh tế này giải thích, lãi suất là cái giá phải trả cho việc sử dụng đồng vốn, nó phụ thuộc vào 3 yếu tố chính là: cung - cầu - vốn, giá trị của đồng tiền được ấn định làm vốn và độ rủi ro khi cho vay. Ông lấy ví dụ, hiện có nhiều khách hàng được nhà băng chào mời lãi suất 5-6%, nhưng cũng có những người khác đến “năn nỉ” vay 10-11% mà không được. Đó là do những rủi ro trong quá trình sử dụng vốn của đối tượng đi vay khác nhau.

Với lo ngại khi người vay tiền có thể cần quá gấp nên bị o ép, dẫn tới việc phải chịu lãi suất cao thì người đi vay có thể kiện ra tòa và trình chứng cứ chứng minh mình bị ép vay. Khi có căn cứ xác định hợp đồng được ký trái với ý chí, nguyện vọng của bên vay và có dấu hiệu bị ép buộc, tòa án sẽ tuyên hợp đồng vô hiệu.

Bên cạnh những ý kiến nêu trên, một số đại biểu vẫn đề nghị cần quy định cụ thể trần lãi suất vào Bộ luật Dân sự để lấy căn cứ xử lý hành vi cho vay nặng lãi. Theo đại biểu Nguyễn Anh Sơn (Nam Định) cho rằng khi người dân bị thiệt hại, kiện ra tòa thì Nhà nước vẫn phải xử lý. Do đó, ông này cho rằng cần có quy định cụ thể để làm căn cứ pháp lý với những vụ kiện giữa bên vay và bên cho vay.

Phó chánh án Tòa án nhân dân tối cao Tống Anh Hào dẫn thực tế xét xử hiện nay của tòa án là vẫn căn cứ vào quy định của Bộ luật Dân sự về lãi suất khi phân xử tranh chấp về quan hệ vay mượn. Vì thế, vị này đồng tình với việc cần ấn định trần lãi suất. “Các bên được quyền tự do ý chí, tự do thỏa thuận, nhưng phải có mức trần về lãi suất để xác định nếu vượt qua mức trần ấy là cho vay nặng lãi".

Một ý kiến đáng chú ý khác đến từ đại biểu Lê Nam (Thanh Hóa) khi ông này không phản đối việc sử dụng trần lãi suất cơ bản, nhưng yêu cầu làm rõ cơ sở của đề xuất đưa con số này từ 150% lên 200%. Theo vị này, nếu không đủ cơ sở, có thể cân nhắc giữ quy định ở mức cũ.

Chia sẻ thêm tại diễn đàn, Phó thống đốc Ngân hàng Nhà nước - Nguyễn Đồng Tiến đồng tình với việc ấn định mức trần lãi suất trong Bộ luật Dân sự. Tuy nhiên, vị đại diện này cho rằng không nên tham chiếu theo lãi suất cơ bản hay công cụ điều hành lãi suất nào khác, mà nên đưa ra một mức lãi suất cứng. “Nếu quy định mức lãi suất cứng, nên để mức như trong dự thảo là 20%, để dễ xử lý”, Phó thống đốc nêu quan điểm.

Trước đó, nhiều ý kiến tại diễn đàn Quốc hội cũng chia sẻ quan điểm cho rằng nên phân biệt rõ việc cho vay dân sự với giao dịch của các tổ chức tín dụng, vốn đã được điều tiết bởi luật chuyên ngành.

1

1Mất khoảng 1 tiếng thăm dò thị trường, sáng 27.8, các ngân hàng thương mại (NH) đã mạnh tay đồng loạt giảm giá mua USD 40 - 50 đồng/USD so với mức giá mở cửa.

2

2Ngân hàng TMCP Hàng Hải Việt Nam - Maritime Bank – vừa được trao tặng danh hiệu “Ngân hàng cung cấp dịch vụ ngoại hối tốt nhất Việt Nam” (Best Domestic FX Bank in Vietnam) bởi Tạp chí Tài chính – Ngân hàng Asian Banking & Finance (ABF). Năm nay, Maritime Bank là ngân hàng Việt Nam duy nhất nhận được giải thưởng uy tín này.

3

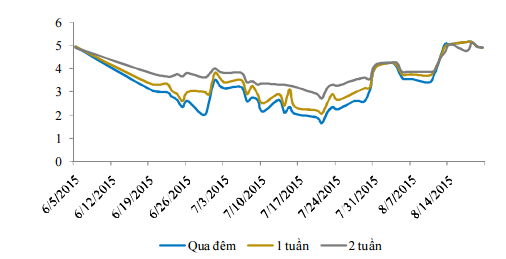

3Tuần qua chứng kiến lãi suất trung bình kỳ hạn qua đêm đạt mức lớn nhất, lớn hơn cả lãi suất kỳ hạn hai tuần, cho thấy nhu cầu về thanh khoản của các ngân hàng vay ngắn hạn lẫn nhau là rất lớn. NHNN đã bơm ròng hơn 50.000 tỷ đồng trên OMO và tín phiếu trong 2 tuần qua.

4

4Tỉ giá tiếp tục tăng do tâm lý thu gom ngoại tệ của doanh nghiệp kéo theo nhu cầu vốn tiền đồng để mua USD tăng mạnh và Ngân hàng Nhà nước (NHNN) cho biết sẽ chưa tăng lãi suất VND, cam kết giữ nguyên tỉ giá đến cuối năm 2015 là những nội dung chính trong cuộc họp khẩn giữa NHNN và các ngân hàng thương mại (NHTM) sáng 25.8.

5

5Với những diễn biến căng thẳng trên thị trường lãi suất liên ngân hàng trong ba tuần gần đây, NHNN đã liên tục bơm ròng qua nhiều kênh khác nhau với tổng khối lượng hơn 52.100 tỷ đồng.

6

6Lương 20-40 triệu đồng một tháng, phụ cấp 2-3 triệu đồng nhưng thu nhập của quản lý cấp trung ngân hàng tại Việt Nam có thể cao gấp đôi nhờ thưởng hiệu suất công việc.

7

7Yêu cầu làm rõ căn cứ nâng định mức cho vay lãi từ 150% lên 200% thì bị xem là “cho vay nặng lãi”, đại biểu Quốc hội lập luận, vay tiền mua 1 lô hàng 1 tỷ đồng về bán được 3 tỷ đồng thì lãi cao thế nào cũng chấp nhận được…

8

8Sáp nhập ngân hàng đang là xu hướng tất yếu và con đường ngắn nhất để các ngân hàng thương mại gia tăng mạng lưới, nâng sức cạnh tranh...

9

9Mức độ điều chỉnh tỷ giá mới chỉ tăng khoảng 5% so với cuối năm 2014 khi chỉ số lạm phát mới khoảng 1% so với mức 5% cả năm là không đáng ngại.

10

10Trong một hệ thống mà hoạt động tín dụng đem đến trên 70% lợi nhuận thì rõ ràng mức điều chỉnh chỉ tiêu tăng trưởng tín dụng theo hướng đi lên đồng nghĩa với việc kết quả kinh doanh cuối năm của những đơn vị này sẽ được cải thiện.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự