Chiến lược tiếp cận các doanh nghiệp vừa và nhỏ (SME) đang giúp Bản Việt gặt hái nhiều kết quả tích cực trong thời gian vừa qua, đặc biệt là điểm nhấn 2018.

Vào ngày 24 tháng 8, Họp báo “Ứng dụng sinh thái tín dụng phân quyền Việt Nam” và “Lễ ký kết hợp tác sinh thái tín dụng phân quyền Việt Nam DCC” sẽ được tổ chức tại Hà Nội. Trong buổi họp báo ký kết lần này có sự tham gia của Công ty Masada – công ty khoa học tài chính tinh nhuệ của nước sở tại Việt Nam; Công ty SenseTime – công ty nổi tiếng về trí tuệ nhân tạo và Công ty Dococredit – công ty phần mềm internet Việt Nam, ba bên sẽ cùng nhau ký kết “Thỏa thuận hợp tác chiến lược xây dựng hệ sinh thái điều tra tín dụng phân quyền Việt Nam”. Ngoài ra còn có nhiều đơn vị truyền thông nổi tiếng Việt Nam đến tham dự và cùng giao lưu trao đổi với người phụ trách kỹ thuật DCC – ông Cipher về kế hoạch ứng dụng công nghệ tại Đông Nam Á và sự phát triển của thông tin tín dụng tại Việt Nam.

Hệ thống thông tin tín dụng công cộng Việt Nam đã khởi động từ năm 1992, vào năm 2008 đã trở thành đơn vị độc lập trực thuộc ngân hàng trung ương. Các đơn vị thông tin tín dụng tư nhân phần lớn được thành lập sau năm 2005, đồng thời thực hiện chế độ truy cập giấy phép. Tuy đã thực hiện được việc từ không thành có, nhưng sau nhiều năm phát triển, hệ thống thông tin tín dụng vẫn còn rất sơ sài, dữ liệu của ngân hàng thế giới cho thấy tỉ lệ phủ lấp thông tin tín dụng của Việt Nam chưa tới 20%, chỉ có một số ít người dân có thể nhận được dịch vụ tài chính từ các ngân hàng.

Người dân Việt Nam có thói quen chi trả bằng tiền mặt, đây cũng chính là một nguyên nhân lớn dẫn đến dữ liệu thông tin tín dụng không đủ, có nhiều doanh nghiệp khi chi trả lương vẫn sử dụng tiền mặt, dẫn đến ngân hàng không thể nắm được việc lưu thông tiền vốn và tình trạng tài chính cá nhân. Cho dù là khi mua hàng trên mạng, vẫn có tới 85% người mua chọn cách thanh toán khi nhận hàng, vì vậy không thể phân tích được lượng lớn dữ liệu giao dịch của người bán.

Mặt khác, sự cách li tin tức giữa đơn vị thông tin tín dụng, cơ quan đăng ký tài sản dẫn đến vấn đề đánh giá tín dụng không được đáng tin. Ví dụ, người dùng ở tỉnh này sang một tỉnh khác thì không thể chứng minh được tình trạng đứng tên sở hữu tài sản nhà đất, một người dùng có đánh giá tín dụng cao ở tỉnh này có thể khi sang tỉnh khác chỉ số tín dụng vẫn là con số 0; còn những người nợ nần chồng chất, nhiều lần vi phạm hợp đồng khi sang tới một tỉnh khác thì lại có thể làm sạch thông tin tín dụng của mình. Một hệ thống thông tin tín dụng phiến diện, thiếu chuẩn xác rõ ràng không thể phát huy hết tác dụng thưởng phạt của nó.

Làm sao để rút ra những bài học từ các nước đi trước, tránh xuất hiện tình trạng lũng đoạn dữ liệu, tiết lộ thông tin riêng tư mà hệ thống thông tin tín dụng truyền thống gặp phải chính là vấn đề mấu chốt.

Nhà đồng sáng lập DCC kiêm người phụ trách kỹ thuật Cipher cho rằng, hiệu ứng quy mô thời đại internet là vô cùng lớn, các ngành nghề như thương mại điện tử, trò chơi… rất dễ xuất hiện cục diện độc quyền, trong lĩnh vực thông tin tín dụng cũng như vậy. Từ đó dẫn đến hậu quả bất luận là bên cho vay tài chính hay là người đi vay thì đều phải phụ thuộc vào một đơn vị bình xét tín dụng lũng đoạn địa vị, chi phí bỏ ra sẽ cao hơn thông thường.

Đồng thời, các đơn vị thông tin tín dụng truyền thống ngày càng thu thập thông tin người dùng một cách toàn diện hơn, đề cập đến rất nhiều thông tin riêng tư như lịch sử mua hàng, thông tin xã giao, hoạt động thường ngày… Còn có cả những đơn vị cá biệt, vì muốn kiếm thêm nhiều lợi nhuận hơn mà bán cả thông tin riêng tư của người dùng cho đơn vị khác, dẫn đến mối hiểm họa an toàn cực lớn cho người dùng, vì thế gây ra ngày càng nhiều những thủ đoạn lừa đảo qua tin nhắn, trộm cắp tài khoản cá nhân…

Thời đại đang dần thay đổi, sự phát triển của công nghệ đã thúc đẩy một cuộc cách mạng công nghệ thông tin tín dụng mới. Khi Internet chưa xuất hiện, điểm tín dụng FICO bắt nguồn từ dữ liệu truyền thống , rất được ưa chuộng tại Mỹ, đồng thời được ba đơn vị tín dụng lớn của Mỹ tiếp nhận; còn hiện tại, khi Internet được phổ cập, lượng lớn dữ liệu, công nghệ trí tuệ AI ngày càng thành thục thì những đơn vị bình xét tín dụng kiểu mới như Capital One, Ant Financial đã nhanh chóng nổi lên; sự xuất hiện của công nghệ Blockchain đã mở ra một cánh cửa mới cho ngành thông tin tín dụng phân quyền.

Ông Cipher cho biết, trong hệ sinh thái thông tin tín dụng phần quyền DCC, tất cả quyền dữ liệu tín dụng và quyền sử dụng đều hoàn toàn do người dùng nắm giữ, cơ cấu dịch vụ dữ liệu không thể lưu trữ dữ liệu tín dụng, vì vậy cũng sẽ mất đi khả năng lũng đoạn dữ liệu. Cả quá trình vay mượn sẽ do người dùng làm chủ; những thông tin như yêu cầu vay, ghi chép lịch sử hoàn trả sẽ thông qua phương thức tóm tắt dữ liệu rồi được ghi chép lên chuỗi, đồng thời người dùng sẽ tự mình duy trì bảo vệ một bản báo cáo vay tín dụng được thiết lập mật mã ở trên blockchain, những cá nhân khác có thể căn cứ vào dữ liệu trên chuỗi để nhanh chóng kiểm chứng tính hiệu quả và tính chân thực của báo cáo tín dụng.

Đối với hiện trạng khởi đầu của hệ thống tin thông tin tín dụng Việt Nam, hình thức thông tin tín dụng phân quyền có thể giúp tăng tốc hoàn thiện hệ thống tín dụng. Hiện tại, Việt Nam có rất nhiều các cửa hiệu cầm đồ, việc thu thập thông tin trong quá trình cầm đồ là vô cùng khó, giá thành cao. Nếu áp dụng đặc tính mở cửa tự quản lý của Blockchain và tiêu chuẩn dữ liệu thống nhất do DCC thiết kế, thì những cửa hàng cầm đồ tầm nhỏ và tầm trung có thể nhanh chóng thực hiện việc xác nhận dữ liệu trên chuỗi, đồng thời nhận được phần thưởng sinh thái DCC, mở rộng và phát triển dữ liệu thông tin tín dụng, đồng thời có thể giúp cho nhiều người dùng có thể xây dựng được kho tín dụng cá nhân của mình.

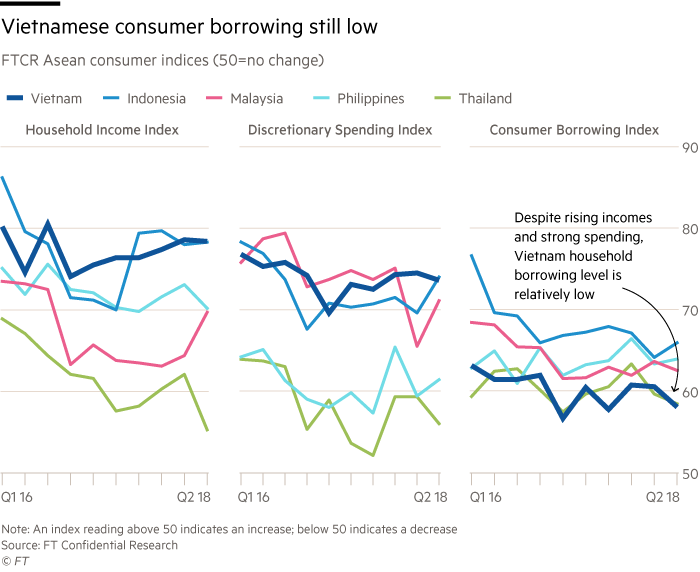

Hiện tại, dân số Việt Nam là khoảng hơn 95 triệu người, thu nhập bình quân là 2300 USD, dân số trể, ý muốn tiêu dùng cao, phần lớn nhu cầu vay mượn vẫn chưa được đáp ứng. Ngoài ngân hàng cho vay ra, thì các công ty tài chính tiêu dùng, P2P cũng bắt đầu nổi lên, nghiệp vụ đã mở rộng đến các cửa hàng bán sản phẩm điện tử và đồ gia dụng. Nhưng vì chịu sự hạn chế bởi việc thiếu dữ liệu thông tin tín dụng mà số vốn phải bỏ ra của các công ty cho vay tiêu dùng thường khác cao, vậy làm thế nào để đẩy nhanh việc xây dựng tín dụng cá nhân, giảm bớt chi phí vay mượn đã trở thành vấn đề cấp bách hiện nay.

Sự phát triển của thị trường thông tin tín dụng Việt Nam hiện tại đang đứng ở cửa ngõ quan trọng, việc truyền tải dữ liệu cá nhân, thông tin tín dụng, bảo vệ dữ liệu mới đang ở giai đoạn khởi đầu, nhưng trong tương lai đây sẽ là một thị trường vô cùng lớn mạnh. Quan điểm của tín dụng phân quyền DCC là từ bỏ các công ty trung gian lớn, loại bỏ tư duy trung tâm hóa. Đảm bảo hiệu suất, đồng thời cũng loại bỏ những mối nguy tài chính có tính hệ thống hay những tình trạng xấu như buôn bán thông tin cá nhân, lũng đoạn tin tức mà cơ cấu tài chính truyền thống và trung dữ liệu có thể dẫn tới. Đây chính là ưu thế của công nghệ Blockchain. Nó có thể bảo đảm được sự an toàn tài chính quốc gia Việt Nam, bảo vệ thị trường tài chính ổn định, nếu có thể nhanh chóng thúc đẩy sự phát triển công nghệ tại Việt Nam, thì tương lai có thể trở thành trụ cột cho sự phát triển thị trường khoa học công nghệ tài chính thế giới và ổn định hệ thống thông tin tín dụng xã hội.

“Đối với các tổ chức tài chính truyền thống như ngân hàng, chúng tôi có thể thông qua hệ thống đã có để thêm vào mạng lưới xử lý dữ liệu, tiến hành tổng hợp, so sánh trên các chuỗi, sẽ nâng cấp cải tạo, block hóa với hệ thống. Khi hợp tác với các trang mạng internet, chúng tôi có thể vận dụng hình thức phát triển DAPP, thông qua túi SDK để truyền tải dữ liệu.” Ông Cipher cho biết. DCC sẽ thông qua các phương thức khác nhau để tiến hành hợp tác sâu rộng với các đối tác tại Việt Nam và đối tác trên toàn thế giới, đẩy mạnh việc xây dựng xã hội tín dụng Việt Nam.

1

1Chiến lược tiếp cận các doanh nghiệp vừa và nhỏ (SME) đang giúp Bản Việt gặt hái nhiều kết quả tích cực trong thời gian vừa qua, đặc biệt là điểm nhấn 2018.

Có bốn ngân hàng Việt Nam được nêu tên danh sách 500 thương hiệu ngân hàng có giá trị nhất thế giới.

3

3Lãi suất tiền gửi tiết kiệm Ngân hàng OCB chính là thông tin mà nhiều khách hàng hiện nay quan tâm đến. Bởi lẽ, lãi suất này sẽ quyết định mức tiền gia tăng là nhiều hay ít từ số tiền ban đầu mà khách hàng đã gửi tiết kiệm. Dĩ nhiên, một mức lãi suất hấp dẫn sẽ luôn là lựa chọn lý tưởng mà nhiều khách hàng hướng đến.

4

4Yếu tố mùa vụ trong những tháng tới có thể tác động đến thanh khoản tiền đồng. HSBC Việt Nam dự báo lãi suất 3 tháng có thể vượt 5% vào tháng 12.

5

5Ngân hàng đang dựng lên nhiều rào cản để hạn chế rủi ro từ các giao dịch tiền ảo.

6

6Thời kỳ bùng nổ tín dụng tiêu dùng tại Việt Nam có lẽ chỉ mới bắt đầu với động lực chính là xu hướng đô thị hóa ngày càng phát triển, thu nhập của người dân cải thiện và ngành tài chính chuyển trọng tâm sang phân khúc hộ gia đình.

7

7Trung Quốc mặc dù chưa phải là nước đẩy mạnh M&A trên thế giới, tuy nhiên lượng vốn M&A vào Việt Nam đang tăng khá mạnh. Dự báo cho 3 năm tiếp theo, Trung Quốc sẽ đứng vị thứ 3 trong danh sách các nhà đầu tư chính vào Việt Nam, đi sau Nhật Bản và Hàn Quốc.

8

8Thị trường tiêu dùng đang tăng trưởng và môi trường đầu tư cải thiện của Việt Nam khiến doanh nghiệp Singapore đẩy mạnh đầu tư.

9

9Việc Fed quyết định giữ nguyên lãi suất hay căng thẳng thương mại giữa Mỹ và Trung Quốc có chiều hướng nóng lên tiếp tục là những nhân tố tác động tới thị trường vàng tuần này.

10

10Báo cáo tài chính kết thúc quý II/2018 cho thấy có sự phân hóa rõ rệt về tình hình nợ xấu giữa các nhà băng.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự