Tại Hội thảo hội thảo "Cơ chế và giải pháp hỗ trợ vốn cho doanh nghiệp" tổ chức sáng 22/9, ông Nguyễn Tiến Đông, Vụ trưởng Vụ Tín dụng NHNN cho biết tốc độ tăng trưởng tín dụng 8 tháng đầu năm 2015 đạt 10,23%, cao hơn nhiều so với mức 5,62% của cùng kỳ năm 2014 và tăng đều ngay từ những tháng đầu năm 2015.

Cơ cấu tín dụng chuyển biến tích cực theo mục tiêu của Chính phủ, dòng vốn tín dụng của các ngân hàng tập trung vào các lĩnh vực ưu tiên như cho vay nông nghiệp nông thôn, doanh nghiệp ứng dụng công nghệ cao, doanh nghiệp vừa và nhỏ, xuất khẩu.

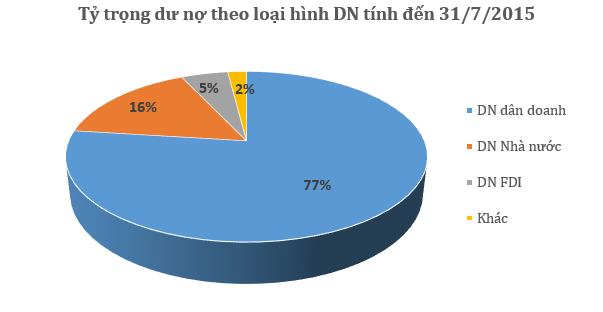

Tỷ trọng dư nợ đối với khu vực doanh nghiệp nhà nước có xu hướng giảm dần, đến nay chỉ còn khoảng 16%; Tỷ trọng dư nợ của khối doanh nghiệp dân doanh ngày càng tăng, hiện chiếm khoảng 77%; doanh nghiệp có vốn đầu tư nước ngoài chiếm khoảng 5% tổng dư nợ cho vay nền kinh tế.

Ông Đông cũng khẳng định, tăng trưởng tín dụng năm nay chắc chắn đạt được 16,5%.

Số liệu Vụ Tín Dụng NHNN.

Kiềng ba chân nhưng… khập khiễng

Theo số liệu của TS. Cấn Văn Lực, chuyên gia ngân hàng, tại thời điểm cuối thời điểm tháng 6/2015, tổng tài sản của hệ thống ngân hàng chiếm 75% tổng tài sản hệ thống tài chính Việt Nam, khối chứng khoán chiếm 14%, thị trường trái phiếu 9% và bảo hiểm chiếm 2%.

Ông Lực nhận định rằng thị trường vốn đang thể hiện sự bất cân xứng. Cơ cấu theo kiềng ba chân nhưng hai "chân" chứng khoán và trái phiếu lại khập khiễng, "chân" ngân hàng thì đang bị đè nặng.

Ông chỉ ra, khối chứng khoán cuối năm 2014 mới chiếm 32% GDP, trong khi các nước khác chiếm 50-60%, có những nước chiếm trên 100% GDP.

Quy mô thị trường trái phiếu Việt Nam cũng hết sức nhỏ bé so với các nước trong khu vực, chỉ chiếm 22% GDP; trong đó chủ yếu là trái phiếu Chính phủ với 87% và 13% là trái phiếu doanh nghiệp. Câu hỏi đặt ra vậy doanh nghiệp lấy vốn ở đâu đặc biệt trung và dài hạn nếu như chỉ trông chờ vào ngân hàng, xét về lâu dài là rất khó? Cho nên, Việt Nam cần phải phát triển mạnh thị trường trái phiếu đặc biệt trái phiếu doanh nghiệp.

Nhận xét về tín dụng, ông Lực cho rằng theo nghiên cứu định lượng của 5 nước ASEAN (Indonesia, Malaysia, Thailand, Singapore và Việt Nam) cho thấy nếu tín dụng tăng 10% thì GDP tăng 1,3%. Riêng Việt Nam tỷ lệ này chắc chắn sẽ cao hơn vì vai trò của tín dụng ngành ngân hàng chiếm đến 75%, cao hơn bình quân 4 nước kia.

Ông Lực nhận định tín dụng tăng trưởng trong 8 tháng đầu năm cao hơn so với năm ngoái nhưng không "nóng" mà ở mức tương đối phù hợp. Ông chỉ ra 6 nguyên nhân khiến tín dụng tăng trưởng mạnh trong thời gian qua bao gồm: kinh tế tiếp đà phục hồi; Lãi suất tiếp tục giảm, năm 2012 khoảng 15% đến nay còn 9-11% trung và dài hạn, ngắn hạn còn 7-8%; Vướng mắc cho vay về pháp lý, nợ xấu cơ bản đã được xử lý phần nào, môi trường kinh doanh đang dần cải thiện.

Ngoài ra, Chính phủ phát hành trái phiếu từ 5 năm trở lên để huy động vốn, thay đổi về cấu trúc thời hạn. Các ngân hàng quay trở về tập trung cho vay ngắn hạn nhiều hơn, đây được xem là chuyển biến tích cực trong thời gian vừa qua.

Bên cạnh đó, các doanh nghiệp đang đón đầu các FTA và hội nhập sâu rộng hơn, và quan trọng theo ông là nỗ lực từ 4 bên: NHNN, TCTD, địa phương và doanh nghiệp.

Về quan ngại về rủi ro khi tín dụng bất động sản có dấu hiệu tăng mạnh, ông Lực cho biết tỷ trọng cho vay bất động sản chiếm khoảng 8,5% tổng dư nợ. Theo NHNN, dư nợ cho vay bất động sản 8 tháng đầu năm tăng 13%, trong khi đó tín dụng toàn hệ thống tăng trên 10%.

"Rõ ràng tín dụng bất động sản có tăng hơn một chút nhưng không phải quá nóng. Hiện các chủ đầu tư và hệ thống ngân hàng đã cẩn trọng hơn khi đã có những bài học kinh nghiệm trước đây", ông cho hay.