Từ lâu khi nhắc đến cụm từ đầu tư ngoại tệ tại VN, người ta chỉ nghĩ đến đồng USD. Tuy nhiên, bên cạnh đồng USD vẫn còn nhiều đồng tiền khác vẫn có thể đáp ứng nhu cầu sinh lời, hay phòng ngừa rủi ro mất giá VND như AUD, EUR, GBP hay JPY.

Khoản lợi có được do chênh lệch giá lãi suất vay giữa VND và USD khiến nhiều doanh nghiệp “lao” vào vòng xoáy đặt cược, đánh bạc với tỷ giá. Hai năm vừa qua, doanh nghiệp được lợi quá nhiều và bây giờ, biến động tỷ giá đã đẩy họ vào rủi ro, kêu lỗ.

Thấy lợi, “đua” vay ngoại tệ

Cuối năm 2014, khi Ngân hàng Nhà nước (NHNN)) ban hành Thông tư 29 nhằm “siết” lại quy định cho vay ngoại tệ, nhiều doanh nghiệp (DN) lập tức lên tiếng phản đối. Khi đó, trước sức ép của dư luận, bà Nguyễn Thị Hồng, Phó Thống đốc NHNN phải đăng đàn trấn an. Và thay vì đã quyết hai nhóm đối tượng đáng lẽ sẽ hạn chế không được vay ngoại tệ sau 31/12/2014 là các DN xuất nhập khẩu xăng dầu, DN sản xuất hàng trong nước phục vụ xuất khẩu, lập tức NHNN buộc phải “nới room” gia hạn cho các DN này đến hết 31/12/2015.

Thời điểm đó, bà Hồng cho biết, dư nợ ngoại tệ chiếm khoảng 30% trong số tổng dư nợ toàn ngành, trong đó, vay ngoại tệ về xăng dầu chiếm khoảng 6%; còn các DN vay vốn ngoại nhưng sản xuất hàng trong nước chủ yếu rơi vào các DN sản xuất thủy sản. Việc NHNN “siết” DN vay ngoại tệ tràn lan theo bà Hồng xuất phát từ mục tiêu muốn “nắn dòng”, vay vốn ngoại tệ để hạn chế rủi ro tiềm ẩn và tình trạng đô la hóa.

Có dịp tới thăm và mục sở thị một doanh nghiệp sản xuất chế biến tinh dầu dừa và các sản phẩm về dừa xuất khẩu lớn nhất tỉnh Sóc Trăng, trò chuyện với phóng viên Tiền Phong, chị Nguyễn Phương, chủ doanh nghiệp thừa nhận, do tỷ giá ổn định lại có nguồn thu ngoại tệ đều nên công ty của vợ chồng chị luôn chọn giải pháp vay vốn bằng ngoại tệ, sau đó quy đổi ra tiền đồng để chi cho mua nguyên liệu, trả lương công nhân hay mở rộng nhà xưởng, máy móc.

“Vay USD lãi suất rẻ hơn rất nhiều, thấy có lợi thì tôi vay thôi”- chị Phương cho biết.

Còn bà Nguyễn Ánh Vân, Phó Tổng giám đốc Ngân hàng Bưu điện Liên Việt lại cho hay, năm 2013, 2014, tỷ giá ổn định chỉ tăng 1-2% đã mang lại sự dễ chịu “chưa từng có” với các DN có nhu cầu làm ăn, giao thương và vay mượn ngoại tệ. Với lãi suất tiền vay USD chỉ 2,5 - 5%/năm (tùy kỳ hạn ngắn dài) và nguồn cung ngoại tệ dồi dào của các ngân hàng thì so sánh với mức lãi suất 7-8% ngắn hạn và 10-12% dài hạn của VND, kể cả khi đã cộng 2% biên độ (tỷ giá điều chỉnh) vay xong lập tức quy đổi tiền đồng, DN vẫn có lời ít nhất 5%- 7%.

“Lợi nhuận này trong kinh doanh chúng tôi gọi là lãi hạch toán tài chính, chứ không phải lãi do sản xuất hay thương mại mang lại. Khoản này về nguyên tắc có thể mất đi cùng với sự biến động tỷ giá bất cứ lúc nào”- bà Vân cho biết.

Lỗ hạch toán, chưa phải tiền tươi

Sau động thái điều chỉnh tăng tỷ giá bình quân liên ngân hàng của NHNN thêm 1% và nới biên độ lên +/-3%, đến nay, VND đã mất giá khoảng 3-4% so với các đồng tiền lớn như USD, EUR, JPY. Điều này ảnh hưởng khá nặng nề tới các DN có khoản vay nợ ngoại tệ.

Trên sàn niêm yết, những công ty có doanh thu bằng nội tệ bị ảnh hưởng nhiều nhất xét về mặt lợi nhuận kế toán, xuất phát từ khoản lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản nợ phải trả có gốc ngoại tệ gồm: Nhiệt điện Phả Lại (PPC) với dư nợ vay hơn 25 tỉ Yen (Nhật Bản), Xi măng Hà Tiên (HT1) với dư nợ vay 72 triệu Euro (EU), Nhiệt điện Nhơn Trạch 2 (NT2) với dư nợ 134,8 triệu USD và 123,2 triệu Euro. Tuy nhiên, theo phân tích của giới chứng khoán, thực tế phần lớn khoản lỗ này mới chỉ là khoản lỗ hạch toán chứ không phải là khoản lỗ tiền tươi thóc thật.

Tiếp câu chuyện nhiều DN kêu lỗ cả ngàn tỷ đồng vì thay đổi tỷ giá, Tổng giám đốc một ngân hàng cổ phần đóng trên địa bàn Hà Nội bật mí với PV Tiền Phong: Bản chất của nhiều DN tranh thủ vay ngoại tệ để hưởng chênh lệch chỉ là mất đi phần hưởng lợi từ lãi suất VND và USD.

Cụ thể hơn, vị này đơn cử: “Có DN lớn thuộc Tập đoàn Điện lực Việt Nam xây dựng thủy điện bên Lào và bản chất là bán điện về Việt Nam thu tiền đồng. Tuy nhiên, do nằm trong đối tượng được vay đầu tư nên DN đó cứ vay ngoại tệ rồi chuyển đổi cho lời tới ít nhất 5% lãi suất. Chưa kể, có DN còn tìm cách chia nhỏ các sản phẩm dự án ra để lọt vào danh sách được vay ngoại tệ”.

Theo bà Nguyễn Ánh Vân, trong Business Plan (Kế hoạch kinh doanh), các DN luôn có dự toán chi phí bù chênh lệch tỷ giá (như 3 năm vừa qua là tính thêm 2% này vào dự phòng hạch toán chi phí và trên thực tế họ phải ký quỹ ngân hàng 2% này - PV). “Tuy nhiên ngay cả khi tỷ giá rơi vào tình thế bất khả kháng tăng thêm 2% và +_ 3% biên độ như hiện tại, thì ngay cả khi đã cộng hết 5% vào, nếu DN vay ngoại tệ và chuyển đổi tiền đồng sử dụng thì trên thực tế, DN không hề lỗ”- bà Vân khẳng định.

“Lâu nay, các DN đã hưởng lợi rất nhiều từ chênh lệch vay USD so với VND bởi đã tiết giảm chi phí và đưa vào lợi nhuận của DN. Việc kêu lỗ đang dấy lên lo ngại các DN lợi dụng việc tăng tỉ giá để đổ lỗi cho việc không có kế hoạch dài hạn trong kinh doanh và viện cớ đó để tăng giá điện”, ông Trương Văn Phước, Phó Chủ tịch Ủy ban Giám sát Tài chính nhấn mạnh trước động thái các “ông lớn” đồng loạt kêu lỗ, vì tỷ giá và đề nghị tính khoản chênh lệch tỷ giá này vào giá thành điện ngày 3/9 vừa qua.

1

1Từ lâu khi nhắc đến cụm từ đầu tư ngoại tệ tại VN, người ta chỉ nghĩ đến đồng USD. Tuy nhiên, bên cạnh đồng USD vẫn còn nhiều đồng tiền khác vẫn có thể đáp ứng nhu cầu sinh lời, hay phòng ngừa rủi ro mất giá VND như AUD, EUR, GBP hay JPY.

2

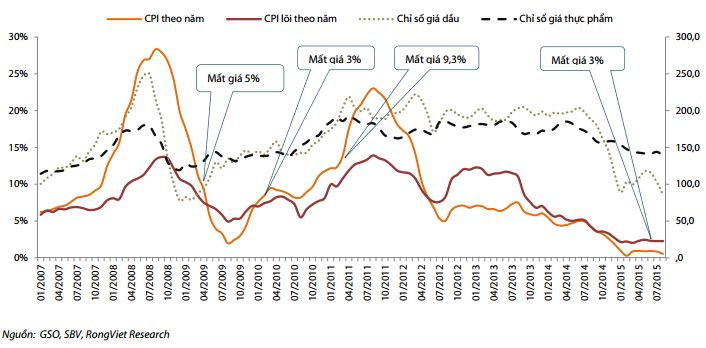

2Những biến động về tỷ giá tạo kỳ vọng và gây sức ép đối với mặt bằng lãi suất. Theo đánh giá của BVSC, mặc dù lãi suất có xu hướng tăng nhưng mức độ điều chỉnh của các ngân hàng sẽ không lớn, khoảng dưới 0,5% cho giai đoạn cuối năm.

3

3Bộ Tài chính đang dự thảo những sửa đổi các sắc luật liên quan đến thuế, trong đó có một nội dung rất mới, rất quan trọng là doanh nghiệp nào đi vay quá nhiều, quá một tỷ lệ nào đó thì chi phí tiền lãi vay này sẽ không được khấu trừ thuế nữa.

4

4Đâu là nguyên nhân chính gây ra những vụ kiện tụng gần đây trên thị trường cho vay tín chấp của các công ty tài chính, ngân hàng?

5

5Theo TS. Nguyễn Trí Hiếu, Việt Nam có quá nhiều NH tạo nên sự cạnh tranh không lành mạnh, vì chủ yếu hoạt động các NH là ở những khu đô thị lớn.

6

6VDSC cho rằng, tác động của phá giá tiền đồng lên lạm phát là không đáng kể nhưng ảnh hưởng đến chính sách điều hành lãi suất.

7

7Việc khống chế tỷ lệ nợ vay/vốn chủ sở hữu đối với các DN theo đề xuất của Bộ Tài chính, nếu được thực hiện có thể sẽ ảnh hưởng xấu tới hoạt động cho vay của hệ thống ngân hàng

8

8Thực tế, kể từ đợt phá giá hôm 11/8, nhân dân tệ chỉ giảm 1,5% so với USD, thay vì 2,9% như các tính toán.

9

9Đại diện E&Y cho rằng Chính phủ nên lùi thời điểm áp dụng quy định này đến 1/1/2018 để doanh nghiệp có thời gian chuyển tiếp, tránh xáo trộn trong hoạt động sản xuất kinh doanh và phải xem xét tỷ lệ cụ thể, nhất là trong giai đoạn mới đầu tư với các dự án quy mô lớn để khuyến khích đầu tư.

10

10Để thực hiện việc vay vốn nước ngoài, doanh nghiệp đi vay phải đáp ứng các điều kiện chung và điều kiện bổ sung tương ứng với từng khoản vay cụ thể.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự