Thị trường vốn Việt Nam đã có một năm thăng hoa, trong đó nhiều thương vụ bán vốn "khủng" gây tiếng vang trên thế giới, góp phần nâng cao vị thế Việt Nam trên thương trường quốc tế.

Cổ phiếu của một doanh nghiệp "nguy hiểm" có thể được nhận biết qua báo cáo tài chính.

Warren Buffet nổi tiếng với câu nói: “Nguyên tắc thứ nhất: Không để mất tiền. Nguyên tắc thứ hai: Không quên nguyên tắc thứ nhất”.

Đó là một trong những bí quyết đầu tư hiệu quả nhất để những nhà đầu tư nhỏ có thể dần trở thành con cá mập, bởi vì còn tiền là còn cơ hội. Khi đầu tư, các nhà đầu tư lớn sẽ quan tâm đến yếu tố rủi ro trước yếu tố lợi nhuận, và một trong những công cụ để đánh giá rủi ro chính là Báo cáo tài chính doanh nghiệp.

Tại cuộc thi “FA thánh chiến” – cuộc thi dành cho dân phân tích cơ bản vừa mới được phát động trên mạng xã hội chứng khoán Stockbook, một thành viên có tên Bùi Hải Yến – Học viên của TradaBrother (lớp đào tạo đọc hiểu phân tích BCTC ứng dụng thực tiễn đầu tư) đã chia sẻ 6 dấu hiệu rủi ro từ đọc và phân tích BCTC.

THỨ NHẤT, LIÊN TỤC PHÁT HÀNH TĂNG VỐN BẰNG LẦN

Có hai trường hợp: 1. DN tăng vốn nhanh và mạnh quá, năng lực quản trị không theo kịp và cuối cùng làm hiệu quả kinh doanh của doanh nghiệp đi xuống rõ ràng, có thể ví như một anh trưởng thôn mà ngay lập tức thăng lên làm chủ tịch tỉnh thì 99% là không làm được; 2. Điều đáng sợ nhất là phát hành giấy lấy tiền lừa cổ đông.

Những trường hợp điển hình: PVX là trường hợp điển hình lớn quá nhanh có thân hình của người khổng lồ nhưng sức khỏe của trẻ lên 3 tuổi và kết cục hết sức bi thảm. ITA tăng vốn quá nhanh, đầu tư dàn trải dẫn đến hiệu quả kém. Nhiều doanh nghiệp khoáng sản phát hành giấy rút ruột cổ đông và MTM là một trường hợp bị phát hiện sớm.

Dấu hiệu: Đọc bảng cân đối kế toán phần vốn góp của chủ sở hữu qua các năm hoặc xem phần thu tiền từ phát hành cổ phiếu trong phần báo cáo lưu chuyển tiền tệ từ hoạt động tài chính. Nếu nó quá nhanh thì khá rủi ro, nên tránh.

THỨ HAI, NỢ VAY/VỐN CHỦ SỞ HỮU TĂNG LIÊN TỤC VÀ CAO BẤT THƯỜNG

Điều này khiến cho áp lực trả lãi và trả nợ gốc rất cao, nếu DN kinh doanh gặp khó khăn thì nguy cơ mất khả năng trả nợ rất cao và có thể dẫn đến bờ vực phá sản.

Bên cạnh đó, một điều cực kỳ quan trọng mà không phải ai cũng biết là cơ cấu vốn cũng phần nào phản ánh tính cách và khẩu vị của lãnh đạo doanh nghiệp. Trường hợp này, lãnh đạo thường là người mạo hiểm, thích rủi ro nên không chỉ áp lực tài chính cao mà ngay cả các dự án, hay các hoạt động kinh doanh khác của doanh nghiệp cũng mạo hiểm không kém.

Những trường hợp điển hình:

(1) STL - BĐS Sông Đà Thăng Long vốn điều lệ chỉ có vỏn vẹn 150 tỷ trong khi nợ vay lên đến gần 3.000 tỷ, tức là mỗi cổ phiếu mệnh giá 10.000 đồng gánh 200.000 đồng nợ, điều này đã khiến STL trả giá đắt vào giai đoạn khủng hoảng BĐS từ 2011-2012;

(2) HVG của những năm 2015-2017 tỷ lệ nợ vay/VCSH luôn ở mức 2,7-2,8 lần, 2016 -2017 mỗi năm phải trả 500 tỷ lãi và hàng ngàn tỷ gốc trong khi hoạt động kinh doanh chính là mảng thủy sản biến động thất thường khiến cho lợi nhuận không đủ bù lãi; HVG đã phải bán đi những tài sản quý giá của mình gồm: 4 khu đất đắc địa, giải thể Công ty Địa ốc An Lạc và đặc biệt phải bán đi đứa con cưng FMC để tránh khỏi cảnh phá sản.

Dấu hiệu: Tính tổng nợ vay/VCSH tại bảng cân đối kế toán. Thông thường ở Việt Nam tỷ lệ này nhỏ hơn 1 là mức bình thường; lớn hơn 1 nhỏ hơn 1,5 là tương đối cao; lớn hơn 1,5 là rủi ro.

Tất nhiên điều này cũng tùy từng ngành nghề và doanh nghiệp. Ví dụ, lĩnh vực thương mại quay vòng vốn nhanh, vòng quay hàng tồn kho lớn thì có thể tỷ lệ vay cao hơn lên đến 1,5-2 lần vẫn có thể chấp nhận được; đối với những ngành có vòng quay hàng tồn kho rất thấp chủ yếu là doanh nghiệp sản xuất những loại hàng hóa có giá trị cao, thời gian sản xuất lâu thì tỷ lệ nợ an toàn tốt nhất dưới 0,7 lần.

THỨ BA, LỢI NHUẬN KHÁC HOẶC LỢI NHUẬN TÀI CHÍNH CAO BẤT THƯỜNG

Nhiều nhà đầu tư chỉ nhìn vào lợi nhuận mà không cần biết nó đến từ đâu, có bền vững không và sẵn sàng trả giá P/E bình thường cho các cổ phiếu đó, đến khi lợi nhuận bất thường và lợi nhuận tài chính không còn nữa thì nguy cơ đổ vỡ trong giá cổ phiếu là điều khó tránh khỏi, thậm chỉ mất 50-70% giá trị.

Những trường hợp điển hình: DQC có khoản lợi nhuận bất thường hàng năm rất lớn lên đến 50-70 tỷ/ năm trong khi nhiều NĐT không nhận ra điều này sẵn sang trả giá rất cao, P/E thậm chí lên 13 lần cho lợi nhuận bất thường này. Đến năm 2017 khi không còn ghi nhận nữa, nhiều NĐT đã ngậm quả đắng ở giá 80.000 đồng và rồi cổ phiếu giảm có lúc về còn 30.000 đồng.

Dấu hiệu nhận biết: Chỉ cần đọc báo cáo KQKD xem phần lợi nhuận tài chính và lợi nhuận khác, nếu thấy cao trong khi P/E tính trên lợi nhuận bất thường đã ở mức cao thì nên tránh xa. Còn nếu dự báo được trước có các khoản này trong khi định giá bình thường đã rẻ thì lại là cơ hội lớn.

THỨ TƯ, DÒNG TIỀN TỪ HOẠT ĐỘNG KINH DOANH LUÔN ÂM VÀ DÒNG TIỀN TỪ HOẠT ĐỘNG TÀI CHÍNH LUÔN DƯƠNG TRONG VÀI NĂM VỚI GIÁ TRỊ LỚN

Đây là dấu hiệu cho thấy bản chất hoạt động kinh doanh của công ty rất kém hiệu quả. Nguyên nhân có thể là do kinh doanh thua lỗ hoặc do bị chiếm dụng vốn lớn nhằm mục đích nâng doanh thu; hoặc doanh nghiệp ghi nhận ảo doanh thu …

Trong khi đó, dòng tiền tài chính dương nhờ việc vay thêm nợ hoặc phát hành cổ phiếu để bù đắp cho hoạt động kinh doanh tệ hại (đây là câu chuyện có doanh thu, lợi nhuận mà không có tiền).

Những trường hợp điển hình: HVG trong giai đoạn 2012-2015, tức 4 năm liên tiếp có dòng tiền từ HĐKD âm tổng cộng hơn 3.000 tỷ đồng trong khi dòng tiền từ HĐTC dương 4 năm liền với tổng cộng gần 4.700 tỷ từ vay nợ và phát hành cổ phiếu để lấy tiền tài trợ kinh doanh và đầu tư. STL lưu chuyển từ HĐKD âm liên tiếp từ năm 2007-2010 tổng gần 2.600 tỷ để phải tài trợ bằng 2.700 tỷ vốn vay và phát hành cổ phiếu (HĐ tài chính) và đến lúc không cầm cự được xuống dốc không phanh.

Dấu hiệu: Đọc báo cáo lưu chuyển tiền tệ là có thể nhận ra điều này ngay. Lưu ý 1 số trường hợp doanh nghiệp đang mở rộng sản xuất kinh doanh rất mạnh nhìn thấy được, thì điều này chấp nhận được nhưng sau vài năm tốc độ mở rộng giảm thì dòng tiền kinh doanh phải dương trở lại.

THỨ NĂM, CÁC KHOẢN PHẢI THU VÀ HÀNG TỒN KHO TĂNG QUÁ NHANH VÀ LỚN, CHIẾM PHẦN LỚN TÀI SẢN NGẮN HẠN HOẶC CÓ CÁC GIAO DỊCH MUA BÁN VỚI DOANH NGHIỆP MỜ ÁM

Điều này hết sức nguy hiểm. Một là doanh nghiệp bị tồn đọng vốn lớn trong hàng tồn kho và bị chiếm dụng vốn nhiều dẫn đến hiệu quả sử dụng vốn, hiệu quả kinh doanh kém. Hai là vấn đề thanh khoản sẽ nguy hiểm nếu có áp lực trả nợ, trả lãi nhiều. Ba là, hàng tồn kho và phải thu là 2 khoản dễ làm giả nhất trong báo cáo tài chính. Cuối cùng, giao dịch mờ ám là cơ sở để doanh nghiệp dễ ghi khống tài sản.

Những trường hợp điển hình: TTF giai đoạn 2011-2016 hàng tồn kho và các khoản phải thu luôn chiếm trên 95%-97% tài sản ngắn hạn, đến 2017 kiểm toán lại thì mới thấy TTF đã làm khống hơn 1.000 tỷ hàng tồn kho và kết quả thảm khốc giá cổ phiếu giảm từ 45.000 đồng về còn 4.000 đồng. KSA, MTM là điển hình của việc làm khống tài sản thông qua các khoản phải thu công ty liên quan chiếm đến 95% tài sản ngắn hạn.

Dấu hiệu: Tính tỷ lệ hàng tồn kho và khoản phải thu so với tài sản ngắn hạn nếu cao trên 75% thì rất rủi ro. Khi xem kỹ hơn phần thuyết minh báo cáo tài chính, nếu thuyết minh mập mờ không có số cụ thế và phần phải thu khác quá lớn thì công ty đó không đáng tin cậy. Nếu thuyết minh có rõ ràng, chúng ta nên tìm hiểu về tình hình hoạt động các con nợ đó xem có tin cậy uy tín không hay chỉ là công ty ảo … Điều đặc biệt nguy hiểm nữa là có phải thu với các cá nhân hàng trăm tỷ.

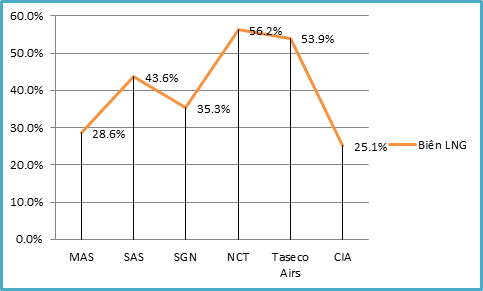

THỨ SÁU, BIÊN LỢI NHUẬN GỘP LIÊN TỤC GIẢM RẤT RÕ RỆT

Điều này cho thấy doanh nghiệp đang làm ăn kém hiệu quả hơn rất nhiều do (1) Cạnh tranh khốc liệt phải giảm giá bán, nâng chiết khấu khiến lợi nhuận giảm; (2). Do ngành nghề kinh doanh kém hấp dẫn và không hợp thời.

Những trường hợp điển hình: 1. DRC, CSM liên tục giảm biên lợi nhuận do cạnh tranh từ cuối năm 2015 đầu 2016 khiến giá cổ phiếu giảm chỉ còn ½ như hiện nay cho dù các doanh nghiệp này là đầu ngành. Hay VPK cạnh tranh khốc liệt với đối thủ ngoại mạnh hơn khiến giảm giá mạnh cạnh tranh và giảm lợi nhuận 70%.

Dấu hiệu: Đọc trong báo cáo KQKD để tính được chỉ số biên lợi nhuận gộp nếu giảm mạnh đọc tiếp thuyết minh vì sao giảm, kết hợp với báo cáo thường niên để thấy được viễn cảnh của doanh nghiệp trong tương lai.

Hà Phương

Theo Trí thức trẻ, CafeF

1

1Thị trường vốn Việt Nam đã có một năm thăng hoa, trong đó nhiều thương vụ bán vốn "khủng" gây tiếng vang trên thế giới, góp phần nâng cao vị thế Việt Nam trên thương trường quốc tế.

2

2TTCK Việt Nam đã quen thuộc với sự xuất hiện của tỷ phú hãng bia ThaiBev từng tranh mua Vinamilk, thâu tóm Metro và từng nhiều lần trả giá mua Sabeco.

3

3Nhà đầu tư nước ngoài nào sẽ sở hữu 38,59% cổ phần “hot” nhất thị trường chứng khoán hiện nay.

4

4Vào ngày hôm qua 30/11, Khóa học Chứng khoán cơ bản START-UP 2017 do Câu lạc bộ Chứng khoán (SIC) trường Đại học Ngoại thương tổ chức đã kết thúc thành công tốt đẹp với những phản hồi tích cực từ các học viên.

5

5Mục tiêu của VN-Index có thể lần lượt là các mốc 1.000 và 1.200 điểm trong trường hợp các yếu tố tích cực được giữ vững, dòng vốn ngoại vẫn duy trì và gia tăng, đồng thời TTCK Việt cũng được nâng hạng.

6

6Khóa học chứng khoán cơ bản START-UP do CLB Chứng khoán tổ chức chính thức khép lại. 7 buổi học với những trải nghiệm ý nghĩa đã nhận được sự phản hồi tích cực từ những học viên tham gia.

7

7Ông Nguyễn Đức Hùng Linh – Giám đốc phân tích và Tư vấn Đầu tư khách hàng cá nhân CTCP Chứng khoán Sài Gòn (HOSE: SSI) cho rằng, quy mô TTCK Việt Nam đã rất lớn vì vậy dòng tiền nóng khó đủ để hình thành bong bóng ở thời điểm hiện tại.

8

8Nhóm dịch vụ sân bay đang có thị trường đầy hứa hẹn với biên lợi nhuận và ROE khá cao.

9

9“VN-Index nhiều khi tăng nhưng nhìn danh mục cổ phiếu lại không tăng. Vấn đề là không phải chúng ta đoán chỉ số VN-Index lên bao nhiêu điểm mà cần xem xu hướng hiện nay đang chuộng cái gì sắp tới, lĩnh vực nào hút dòng tiền nhất”, ông Huỳnh Anh Tuấn, CEO SJCS chia sẻ.

10

10Các hoạt động giao dịch cổ phiếu không minh bạch khiến dư luận tiếp tục chú ý về hiện tượng “bán chui” cổ phiếu.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự