Chính sách tỷ giá luôn chịu những tác động của các yếu tố bên ngoài, nhất là những biến động về tỷ giá và lãi suất của các nền kinh tế lớn trên thế giới.

Thông thường để tín dụng tăng trưởng như mục tiêu, cơ quan điều hành có 2 nhóm giải pháp: một là điều tiết gián tiếp các chỉ số vĩ mô liên quan như tỉ giá, chính sách tiền tệ thắt chặt hay nới lỏng tín dụng để điều tiết lượng cung tiền trong lưu thông. Hoặc họ có thể sử dụng một cách khác là nhờ tới các biện pháp kỹ thuật, trong đó có giảm tỉ lệ dự trữ bắt buộc hoặc giảm mặt bằng lãi suất cho vay thông qua thị trường mở, lãi suất tái cấp vốn.

Có vẻ như trong lúc này, cơ quan chủ quản đã quyết định chọn biện pháp hành chính khi tại cuộc họp tuần trước, cơ quan chủ quản đã vận động nhóm các ngân hàng thương mại nhà nước, trong đó có VietinBank, Agribank, VCB, đi tiên phong trong việc chủ động giảm lãi suất cho vay tín dụng xuống từ 0,5-1 điểm phần trăm. Động thái điều hành này nhằm tạo điều kiện khơi thông dòng vốn giá rẻ, tăng nguồn cung đến chủ thể chính của nền kinh tế: khối doanh nghiệp.

Ngay lập tức, diễn biến tâm lý thị trường từ khối các doanh nghiệp phấn chấn hơn hẳn. Tuy nhiên, để động thái giảm lãi suất cho vay này đồng bộ ở tất cả các ngân hàng, giới chuyên gia cho rằng cần có những giải pháp “giải vây” dòng vốn và điều hành giảm lãi suất bền vững, thay vì các biện pháp can thiệp thị trường thiên về hành chính.

Nếu trong bối cảnh thắt chặt tín dụng của vài năm trước, các ngân hàng sẽ hạn chế cho vay nợ mới. Nếu có, họ cũng sàng lọc khắt khe để cho vay các khách hàng tốt. Những món vay bị “đảo nợ” lòng vòng có thể chuyển thành nợ xấu nếu tín dụng bị siết chặt. Thực tế cho thấy có mối tương quan tỉ lệ thuận giữa việc thắt chặt tín dụng và chỉ số nợ xấu. Theo đó, tín dụng càng bị thắt chặt thì nợ xấu lại càng có dấu hiệu phình ra.

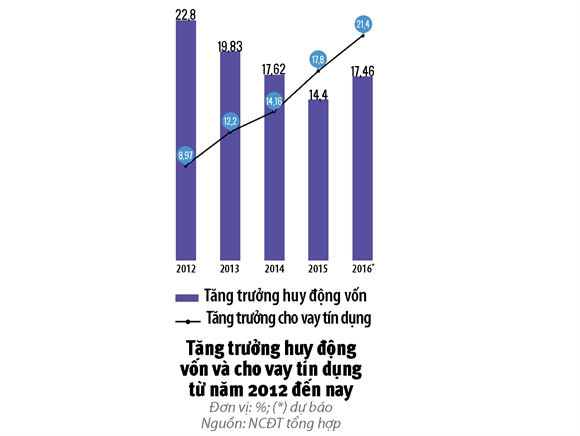

Hãy quay trở lại thời điểm cuối năm 2015. Khi đó, tổng vốn huy động toàn hệ thống ở mức 14,4%, khoảng 5 triệu tỉ đồng, trong đó 80% bằng tiền đồng. Năm 2016, tăng trưởng huy động vốn thực tế toàn hệ thống được dự báo sẽ cao hơn 3% so với năm ngoái, tức đạt khoảng 17,5%. Song song đó, tăng trưởng tín dụng sẽ bùng nổ với mục tiêu 20%.

Theo ông Nguyễn Đức Long, Phó vụ Trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước, năm 2015 tăng trưởng tín dụng toàn hệ thống đạt gần 18% so với năm trước đó. Điều này tương đương dư nợ tín dụng đối với toàn nền kinh tế năm 2015 ở mức trên 4,5 triệu tỉ đồng. Như vậy, nếu đạt mục tiêu tăng trưởng tín dụng của cả năm 2016 là 20%% thì dư nợ của toàn bộ nền kinh tế sẽ xấp xỉ 5,5 triệu tỉ đồng.

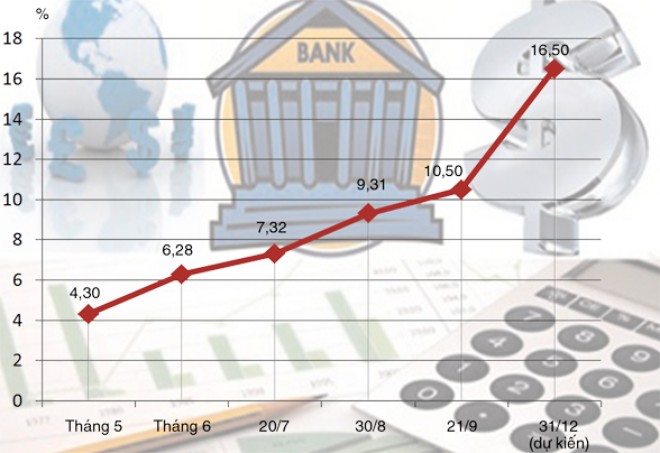

Trên thực tế, diễn biến tăng trưởng 4 tháng đầu năm nay chậm hơn nhiều so với kế hoạch. Theo số liệu của Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước, đến giữa tháng 4, tín dụng toàn hệ thống đã tăng gần 2,6%. Rõ ràng, để đạt được mục tiêu đề ra, Ngân hàng Nhà nước sẽ cần tiếp tục thực hiện chính sách tiền tệ thiên về nới lỏng trong khoảng thời gian còn lại của năm 2016.

Lãi suất cho vay của Việt Nam bình quân là 8,5%/năm, trong khi các nước trong khu vực ASEAN chỉ 6-7%/năm - Ảnh: tapchitaichinh.vn

Mặt khác, trong thông điệp của Thủ tướng Nguyễn Xuân Phúc phát đi vào cuối tháng 4, ông yêu cầu các Bộ phải thực hiện tốt vai trò là điều hành các giải pháp kinh tế, gỡ bỏ ngay các rào cản phát triển, phải tìm giải pháp để thực hiện bằng được mục tiêu tăng trưởng GDP 6,7% trong năm nay.

Theo đánh giá của Phó Giáo sư - Tiến sĩ Trần Hoàng Ngân, Hiệu trưởng trường Đại học Marketing TP.HCM, tín dụng phải tăng trưởng khoảng 20% như kế hoạch thì mới cung cấp đủ nguồn vốn đầu tư cho các hoạt động sản xuất kinh doanh của nền kinh tế, nhằm duy trì mục tiêu GDP cả năm 2016 như kỳ vọng.

Diễn biến thị trường tín dụng những tháng đầu năm cho thấy đây là thời điểm mà cơ quan điều hành cần áp dụng các biện pháp kỹ thuật để thúc đẩy tăng trưởng tín dụng toàn thị trường.

Ở nhóm giải pháp hành chính thứ nhất là giảm tỉ lệ dự trữ bắt buộc. Thông tư 23, có hiệu lực hồi đầu năm nay, quy định tỉ lệ dự trữ với tiền đồng là 3% trên tổng huy động cho các kỳ hạn dưới 12 tháng và 1% cho kỳ hạn từ 1 năm trở lên. Do đó, số tiền mà các ngân hàng đang gửi ở Ngân hàng Nhà nước dao động quanh mức 150.000 tỉ đồng.

Theo ông Vũ Viết Ngoạn, Chủ tịch Ủy ban Giám sát Tài chính Quốc gia, nếu tỉ lệ dự trữ bắt buộc hạ xuống, các ngân hàng sẽ giảm được chi phí đầu vào, đồng thời tăng thanh khoản trên thị trường. Nay nếu dự trữ bắt buộc giảm về 2%, các ngân hàng sẽ có thêm 50.000 tỉ đồng vốn giá rẻ để cho vay. Còn nếu dự trữ bắt buộc hạ xuống 1%, con số trên sẽ lên tới 100.000 tỉ đồng.

Tuy nhiên, đó là con số tính toán sơ bộ dựa trên số tiền 5 triệu tỉ đồng mà hệ thống ngân hàng huy động được từ các nguồn lực kinh tế năm 2015. Trên thực tế, Tổng cục Thống kê mới chỉ ghi nhận tăng trưởng huy động tiền gửi đạt gần 2,3% trong 3 tháng đầu năm 2016. Điều này có nghĩa, cần có những giải pháp mạnh tay hơn, trực tiếp hơn từ cơ quan quản lý, như giảm lãi suất tái cấp vốn.

Theo nhận định của ông Trần Anh Tuấn, Trưởng phòng Phân tích Công ty Chứng khoán VCBS, động thái các ngân hàng thương mại tăng lãi suất trong 3 tháng đầu năm 2016 xuất phát từ lý do đảm bảo các chỉ tiêu về thanh khoản khi tín dụng giải ngân đã tăng mạnh vào thời điểm cuối năm 2015, khiến cho tỉ lệ cấp tín dụng so với nguồn vốn huy động (LDR) tăng cao.

Hiện tại, với dư địa tăng trưởng tín dụng cho 7 tháng cuối năm còn cách chỉ tiêu khoảng 17% thì việc sử dụng các chính sách điều hành vĩ mô để giảm lãi suất cho vay là điều tất yếu. Mặt bằng lãi suất tái cấp vốn đang ở mức 6,5% theo các chuyên gia nhận định là tương đối cao và đã được duy trì trong thời gian dài, nên cần được điều chỉnh.

Phát biểu trong cuộc gặp gỡ giữa Thủ tướng Chính phủ và doanh nghiệp ngày 29.4 vừa qua, đại diện Ngân hàng BIDV cho rằng, giá vốn đầu vào thực tế của các tổ chức tín dụng đang ở mức 7,8%/năm, chênh lệch lãi ròng (giữa giá vốn và cho vay) của các ngân hàng Việt Nam khoảng 0,7 điểm phần trăm (trong khi đó, con số này của các ngân hàng thuộc khu vực ASEAN, tính bình quân, là 2,2-2,5 điểm phần trăm).

Lý do nằm ở chỗ các ngân hàng Việt Nam phải duy trì mức phí trung gian rất lớn (như dự phòng rủi ro 1,22%, dự phòng thanh khoản 0,5%, chi phí quản lý 1,75%), mặc dù lãi suất huy động thực tế từ tiền nhàn rỗi trong xã hội đang ở mức 4,9%/năm. Lãi suất cho vay của Việt Nam bình quân 8,5%/năm, còn của các nước trong khu vực ASEAN chỉ là 6-7%/năm.

Ở một diễn biến khác, nguồn vốn tín dụng cho nền kinh tế cũng đang bị san sẻ khá nhiều cho thị trường nợ thông qua việc các ngân hàng (đặc biệt khối các ngân hàng thương mại nhà nước) phải có “hạn ngạch” bất thành văn là đầu tư trái phiếu chính phủ. Với việc phát hành trái phiếu chính phủ năm 2016 theo kế hoạch lên tới 220.000 tỉ đồng, trong đó 85% lượng mua thuộc về các ngân hàng thương mại, thì rõ ràng nguồn vốn giá thấp cho doanh nghiệp đang bị “hụt hơi”. Có thể thấy, trong 4 tháng đầu năm 2016, các ngân hàng đã mua vào 95% lượng trái phiếu chính phủ phát hành trong số 102.000 tỉ đồng được phát hành.

Minh Nguyệt

(Theo Nhịp Cầu Đầu Tư)

1

1Chính sách tỷ giá luôn chịu những tác động của các yếu tố bên ngoài, nhất là những biến động về tỷ giá và lãi suất của các nền kinh tế lớn trên thế giới.

2

2Sự cạnh tranh đa dạng trong lĩnh vực tài chính tiêu dùng sẽ làm tăng chất lượng dịch vụ và giảm lãi suất, từ đó thúc đẩy tăng trưởng loại hình dịch vụ này “cất cánh”.

3

3Hoạt động cho vay tiêu dùng ngày càng nở rộ ở Việt nam, đặc biệt tại những thành phố lớn trong cả nước. Sức nóng của nó đang lan tỏa ở khắp mọi nơi, từ các siêu thị cho đến cửa hàng xe máy, từ quầy giao dịch bưu điện cho đến các khu chợ dân sinh, và từ mạng xã hội cho đến cả ngoài đường.

4

4Trước bối cảnh kinh tế trong nước và quốc tế đang phải đối mặt với nhiều biến động, đặc biệt là xu hướng giá dầu giảm và biến động chính sách tiền tệ của Trung Quốc, Việt Nam cần thực hiện các chính sách tiền tệ linh hoạt và chính sách tài khóa có hiệu quả nhằm đảm bảo phát triển kinh tế ổn định và bền vững.

5

5Đã có thêm nhiều cái tên ngân hàng tham gia vào chặng đua lãi suất với tần suất điều chỉnh nhiều hơn, biên độ tăng mạnh hơn các đối thủ khác.

6

6Có rất nhiều câu hỏi nảy sinh về công cuộc tái cơ cấu hệ thống ngân hàng (NH) trong giai đoạn 2011-2015. Trả lời được các câu hỏi đó một cách công bằng chính là bắc một nhịp cầu để kết nối hệ thống NH hôm nay, tới diện mạo tương lai.

7

7Ông Nguyễn Văn Giàu từng có lúc bị đề nghị kiểm điểm, liên quan tới thời kỳ nở rộ ngân hàng...

8

8Ủy ban Basel về giám sát ngân hàng (BCBS) đang thực hiện rà soát lại phương pháp tiếp cận đối với tài sản chịu rủi ro (RWA) phục vụ việc xem xét tỷ lệ an toàn vốn tối thiểu (CAR) - chỉ số quan trọng nhằm đánh giá “sức khỏe” của một ngân hàng.

9

9Cựu phó chủ tịch FED New York, ông Krishna Guha, cho rằng các nhà đầu tư không nên mặc định rằng Cục Dự trữ Liên bang Mỹ (FED) sẽ không tăng lãi suất trong tháng 12, bất chấp việc thị trường đang hướng về khả năng lãi suất tăng vào đầu năm sau.

10

10Các công ty quản lý tài sản của Trung Quốc đang bán ra những tài sản có rủi ro cao nhưng đi kèm với mức lợi suất hấp dẫn trên thị trường thứ cấp.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự