Tỷ phú Trung Quốc Zhou Qnfei đang là hiện tượng truyền thông của ngành kinh doanh và là nguồn cảm hứng cho những người lao động chân tay ở khắp mọi nơi trên thế giới, theo Inc.com.

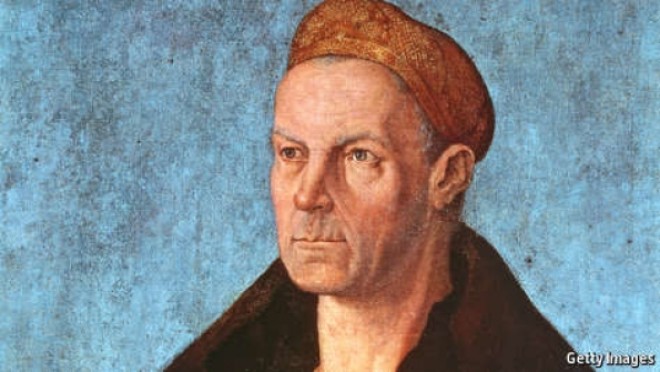

Leon Cooperman có gắn bó 25 năm tại Goldman Sachs, một trong những ngân hàng đầu tư lớn trên thế giới, trước khi thành lập quỹ đầu tư Omega Advisors.

Theo ước tính của tạp chí Forbes (Mỹ), ở tuổi 72, ông có khối tài sản lên đến 3,7 tỷ USD - Ảnh: ValueWalk.

(Theo Thời báo kinh tế Việt Nam)

1

1Tỷ phú Trung Quốc Zhou Qnfei đang là hiện tượng truyền thông của ngành kinh doanh và là nguồn cảm hứng cho những người lao động chân tay ở khắp mọi nơi trên thế giới, theo Inc.com.

2

2Câu chuyện về nữ tỉ phú Chu Quần Phi là một trong những câu chuyện điển hình về các “tỷ phú tự thân”, vượt khó và xây dựng cơ đồ ở một đất nước mà có con số tỉ phú không ngừng tăng trong vài thập kỷ qua.

3

3Với tổng tài sản khoảng 2,1 tỷ USD, Lee Boo-Jin trở thành người giàu thứ 9 ở Hàn Quốc, đồng thời góp mặt trong danh sách 100 phụ nữ quyền lực nhất thế giới của Forbes.

4

4"Tôi thách bạn tìm ra bất cứ ai tại Google nói rằng không thích Sundar Pichai hoặc có ý nghĩ rằng Sundar Pichai là một gã ngốc”, Caesar Sengupta, một Phó chủ tịch của Google, người có 8 năm làm việc cùng Pichai nhận xét về tân CEO của Google.

5

5Tại một quốc gia bị tư tưởng Khổng giáo chi phối sâu sắc như Hàn Quốc, hành động tiếm quyền cha đẻ của Dong-bin gây lên một cuộc tranh cãi nảy lửa trong dư luận.

6

6Johnny Ward sinh ra và lớn lên trong hoàn cảnh khó khăn, nhưng nhờ đi du lịch anh đã kiếm được 1,5 triệu USD từ năm 2012 đến giờ.

7

7Greg Steinmetz, người từng làm phóng viên của tờ Wall Street Journal và giờ là chuyên gia phân tích chứng khoán ở New York, cho rằng Fugger là một trong những doanh nhân có tầm ảnh hưởng lớn nhất trong lịch sử kinh tế thế giới.

8

8Hãy thêm mục "sống" vào danh sách những việc cần làm, thay vì hối hả với những cuộc họp, lịch hẹn hay núi email.

9

9Không thừa hưởng tài sản từ bất kỳ ai hay nhờ cậy người thân, những nữ tỷ phú dưới đây tự kiếm tiền từ hai bàn tay trắng và hiện đang sở hữu những khối tài sản kếch xù.

10

10Những ai đã mất lòng tin vào BofA đừng đánh giá thấp khả năng của Brian Moynihan trong việc vực dậy ngân hàng này vì ông là người nói được làm được.

Kinh tế vĩ mô

Kinh tế Thế giới

Nông lâm thủy sản

Hàng hóa

Thông tin ngành

Chính khách - Yếu nhân

Quân sự - Chiến sự