Nghe có vẻ buồn cười nhưng đây lại là sự thực. Nhật Bản trong những năm tháng hậu Thế chiến thứ II đã có nhiều khoản vay nhằm tái thiết đất nước, nhưng sau một khoảng thời gian tăng trưởng nhanh chóng, quốc gia này đã trở thành một thị trường trái phiếu chủ chốt trên thị trường.

Năm 1952, Nhật Bản trở thành thành viên chính chính thức của Ngân hàng Thế giới (World Bank-WB) và trong suốt thập niên 50-60, quốc gia này đã dựa vào những khoản vay lớn được đảm bảo bởi WB để tái thiết đất nước.

Tính riêng trong thời kỳ này, Nhật Bản đã vay hơn 850 triệu USD với khoảng hơn 30 đợt vay khác nhau. Khoản vay đầu tiên của Nhật Bản đối với WB là vào năm 1953 nhằm tái thiết hệ thống điện năng. Sau thời kỳ tăng trưởng và tái thiết thần tốc, đến năm 1966 Nhật Bản đã ký kết khoản vay cuối cùng với WB.

Đến năm 1971, Nhật Bản đã chuyển từ một quốc gia chuyên đi vay nợ thành một thị trường trái phiếu chủ chốt của WB. Trong vòng 40 năm tính đến năm 2011, WB đã phát hành khoảng 150 tỷ USD trái phiếu tại Nhật Bản.

Trái phiếu Samurai, Daimyo, Shogun, Uridashi...

Do tình hình điều kiện kinh tế và xã hội, WB có những loại trái phiếu khác nhau phát hành tại Nhật Bản tùy thuộc vào từng hoàn cảnh.

Khi ngân hàng WB phát hành trái phiếu đầu tiên tại Nhật Bản năm 1971, đồng Yên vẫn chưa được đưa vào rổ các đồng tiền dự trữ của Quỹ Tiền tệ Quốc tế (IMF) và cũng chưa được công nhận rộng rãi. Thị trường tài chính của nước này cũng còn chưa đủ mạnh để thu hút nhà đầu tư nước ngoài.

Khi đó, dạng trái phiếu này được gọi là “trái phiếu samurai”, là loại được phát hành bằng đồng Yên cho thị trường nội địa Nhật Bản và bảo lãnh bởi một tổ chức tài chính quốc tế mà ở đây là ngân hàng WB.

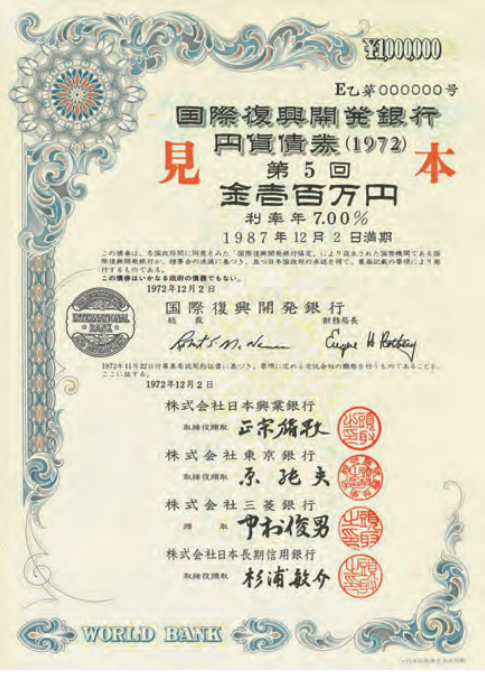

Trái phiếu Samurai phát hành năm 1972

Trái phiếu mà WB phát hành tại Nhật Bản năm 1971 có thể coi là một trong những dạng trái phiếu Samurai đầu tiên tại đây và qua đó tạo nên một làn sóng phát hành trái phiếu Samurai tại Nhật bản trong những năm sau đó.

Ngân hàng WB tiếp tục phát hành trái phiếu Samurai cho đến tận giữa thập niên 80 trước khi chuyển quá loại mới. Tuy nhiên, hiện loại trái phiếu này vẫn có thể được WB phát hành tùy vào tình hình hay yêu cầu của nhà đầu tư.

Trong khoảng thập niên 70-80, phía ngân hàng WB cũng vay khoản vay hợp vốn (Syndicated Loan) với nhiều ngân hàng và tổ chức tín dụng Nhật Bản nhằm đối phó với sự thiếu hụt tài chính khi các khoản trái phiếu đáo hạn.

Vào năm 1985, khi chính quyền Tokyo tăng cường mở cửa thị trường tài chính và thúc đẩy đồng Yên trở thành đồng tiền quốc tế được sử dụng rộng rãi, ngân hàng WB đã phát hành loại trái phiếu mới mang tên “Shogun”.

Trái phiếu Shogun là loại trái phiếu bằng ngoại tệ được phát hành trên thị trường nội địa Nhật Bản và năm 1985 là đợt đầu tiên phát hành loại trái phiếu này, trong đó giao dịch chủ yếu bằng đồng USD.

Hai năm sau đó, WB phát hành loại trái phiếu “Daimyo” đầu tiên, là loại trái phiếu bằng đồng Yên tại thị trường Châu Âu. Đến năm 1992, ngân hàng WB phát hành trái phiếu bằng đồng Yên ra thị trường toàn cầu.

Trong 2 thập niên gần đây, ngân hàng WB là nơi phát hành chủ yếu loại trái phiếu “Uridashi” cho các nhà đầu tư cá nhân Nhật Bản. Đây là loại trái phiếu bằng ngoại tệ có mức lợi tức cố định và được nhiều nhà đầu tư Nhật Bản săn đón do khi quy đổi ra ngoại tệ thì có mức lãi suất cao hơn so với các khoản đầu tư bằng đồng Yên.

Tại Nhật Bản, trái phiếu Uridashi được phát hành dưới nhiều loại ngoại tệ tùy thuộc vào thị trường, lãi suất và nhu cầu của các nhà đầu tư Nhật Bản. Ngoài đồng USD, trái phiếu Uridashi đã từng được phát hành bằng đồng Bảng Anh, đồng Rand Nam Phi, đồng Real Brazil...

Không dừng lại ở đó, ngân hàng WB còn phát hành trái phiếu “Cool” vào năm 2008 tại Nhật Bản. Đây là một dạng trái phiếu Uridashi có mức lợi tức liên quan đến chỉ số giảm hiệu ứng các bon theo Nghị định thư Kyoto về môi trường và cũng là loại trái phiếu Uridashi đầu tiên có liên quan đến môi trường.

Trước thành công của loại trái phiếu này đến việc giảm hiệu ứng khí thải nhà kính, ngân hàng WB đã phát hành trái phiếu “Xanh-Green” vào năm 2010 tại Nhật Bản nhằm kêu gọi vốn đầu tư bảo vệ môi trường trên toàn cầu.

Trái phiếu Sushi và khoản vay Ninja

Một cái tên không kém phần kỳ lạ tại Nhật Bản là trái phiếu “Sushi”, được phát hành bởi Ngân hàng Trung ương Nhật Bản (BOJ). Loại trái phiếu này có thể phát hành bằng đồng yên hoặc ngoại tệ cho thị trường quốc tế.

Loại trái phiếu này khá phổ biến đối với nhà đầu tư nước ngoài bởi chúng không làm gia tăng số tài sản chứng khoán giới hạn theo quy định của chính quyền Tokyo đối với nhà đầu tư quốc tế.

Bên cạnh đó, một cái tên không kém phần phong cách là những khoản vay “Ninja”. Đây là những khoản vay vốn dành cho khách hàng không cần chứng minh thu nhập, nghề nghiệp hiện tại cũng như tài sản thế chấp. Thay vào đó, những người vay thuyết phục chủ nợ rằng khối tài sản mà họ vay để mua sẽ tăng giá và đem lại lợi nhuận.

Rõ ràng, kiểu cho vay này khá rủi ro nhưng chúng lại là loại tín dụng được dùng nhiều nhất trong bong bóng thị trường bất động sản tại Mỹ khoảng 2003-2007 khi giá nhà đất liên tục tăng và nhiều tổ chức tài chính hay nhà đầu tư sẵn sàng bỏ tiền vào đây với mức rủi ro cao.

Từ “khoản vay Ninja” được biết đến rộng rãi lần đầu tiên vào năm 2008 trong cuốn sách “The Two Trillion Dollar Meltdown” của tác giả Charles R.Morris. Theo đó, việc những khoản vay này thường thất bại và người vay vốn thường biến mất như ninja khiến tác giả đặt cái tên như vậy.

Theo Hoàng Nam

Trí thức trẻ/CafeBiz